- La récente scission par 3M de sa filiale spécialisée dans les soins de santé, Solventum Corporation, est le signe d'un changement stratégique visant à rationaliser ses activités et à dégager une valeur potentielle pour les actionnaires.

- Malgré l'enthousiasme initial du marché, des inquiétudes persistent quant à la santé financière de 3M et à ses perspectives de rentabilité pour 2024.

- Les analystes restent divisés sur les perspectives de 3M, certains soulignant son potentiel de redressement sur la base des données financières récentes, tandis que d'autres expriment leur prudence sur la base de prévisions conservatrices pour les trimestres à venir.

- Investissez comme les grands fonds pour moins de 9 $ par mois grâce à notre outil de sélection de titres ProPicks, alimenté par l'IA. En savoir plus ici>>

3M Company (NYSE:MMM) a réussi à filialiser sa filiale de soins de santé, Solventum Corporation, dont les actions ont commencé à être négociées à la Bourse de New York sous le symbole SOLV.

Dans le cadre de la scission, les actionnaires de 3M ont reçu 1 action de SOLV pour 4 actions de MMM qu'ils détenaient. 3M conserve une participation de 19,9 % dans Solventum, qui sera rachetée dans les cinq ans suivant la scission.

La décision de scinder ses activités dans le domaine des soins de santé a été annoncée par 3M il y a deux ans. Après avoir effectué les préparatifs nécessaires, Solventum Corp. a fait son entrée à la Bourse de New York cette semaine. À la suite de la scission, Solventum a remplacé V.F. Corp. (NYSE:VFC) dans le S&P 500.

Le jour même où Solventum a commencé à être cotée, 3M est parvenue à un nouveau règlement dans le cadre d'un procès sur l'eau potable. La société a obtenu l'approbation finale du tribunal de district américain pour son accord de règlement avec les fournisseurs d'eau publics aux États-Unis.

Ce règlement fait suite à des accusations portées contre 3M pour contamination de l'eau par des produits chimiques nocifs. L'accord prévoit un paiement de 10,3 milliards de dollars étalé sur 13 ans, le premier versement étant attendu pour le troisième trimestre de cette année, sous réserve d'éventuelles objections.

Réaction positive des investisseurs

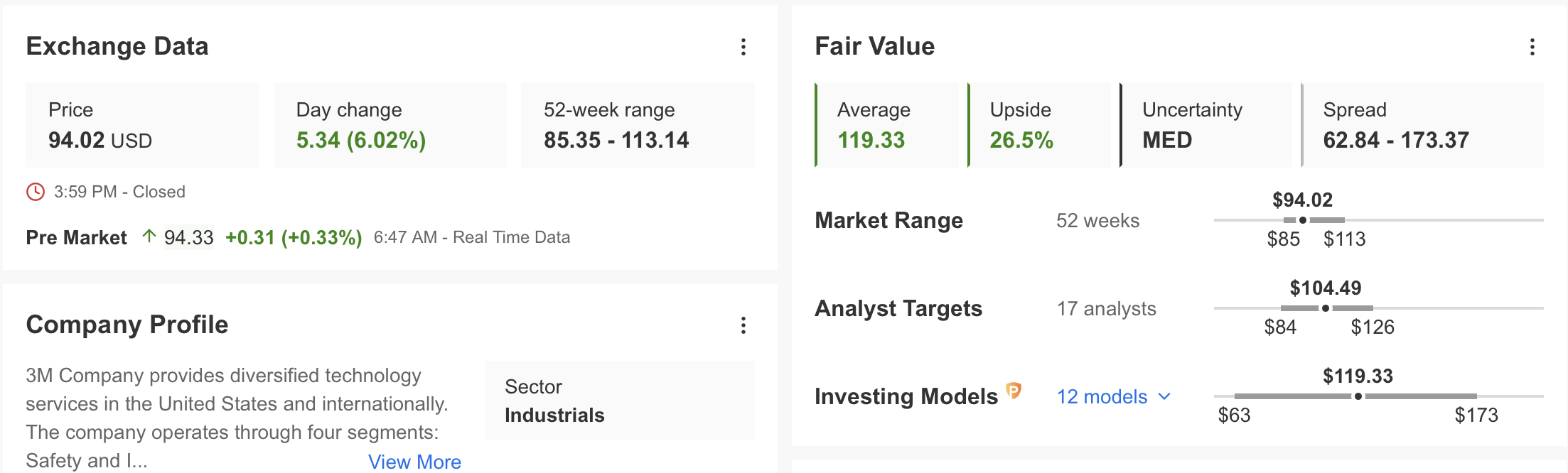

La scission a été bien accueillie par les investisseurs, ce qui a entraîné une hausse de 6 % du cours de l'action de 3M, qui a clôturé à 94 dollars après avoir atteint 90,85 dollars à l'ouverture, après l'annonce de la scission.

Cependant, la négociation initiale de SOLV a vu le prix passer de 80 $ à 68,4 $, soit une baisse de 14 %, ce qui a incité certains investisseurs à attendre que la situation se stabilise avant d'acheter.

Les ventes de 3M dans le secteur des soins de santé étaient en baisse avant la scission, avec des ventes totalisant 8,2 milliards de dollars en 2023, soit une baisse de 2,8 % par rapport à l'année précédente.

Dans sa dernière déclaration à la SEC, 3M prévoit des résultats financiers stables pour Solventum, avec une croissance organique des ventes estimée entre -1,5 % et 1,5 % pour l'année à venir.

La scission de Solventum s'inscrit dans la stratégie de 3M visant à rationaliser ses activités dans le domaine de la santé, après la vente de son entreprise de distribution de médicaments pour 650 millions de dollars à une société de capital-investissement en 2020.

En attendant de voir comment cette scission se déroulera pour 3M à long terme, examinons la situation financière actuelle de l'entreprise et la manière dont cette scission pourrait changer les choses.

3M : Principaux indicateurs financiers

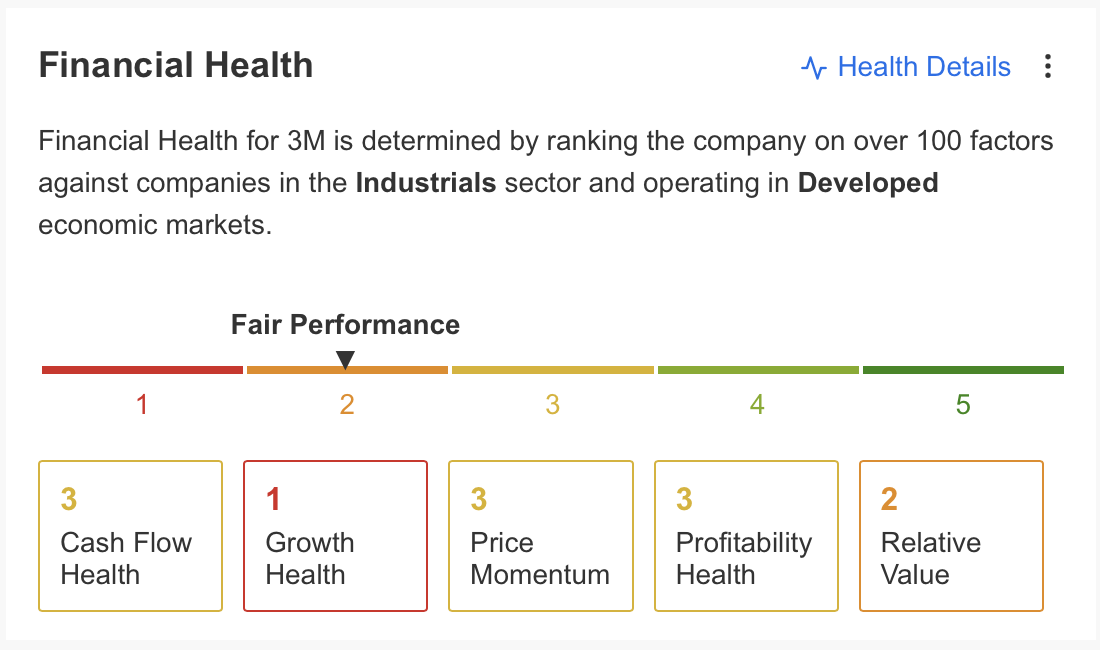

Les données financières de 3M montrent que la santé financière de l'entreprise reste inférieure à la moyenne. Le rapport InvestingPro Financial Health montre que le plus gros problème de 3M se situe au niveau des postes de croissance.

Source: InvestingPro

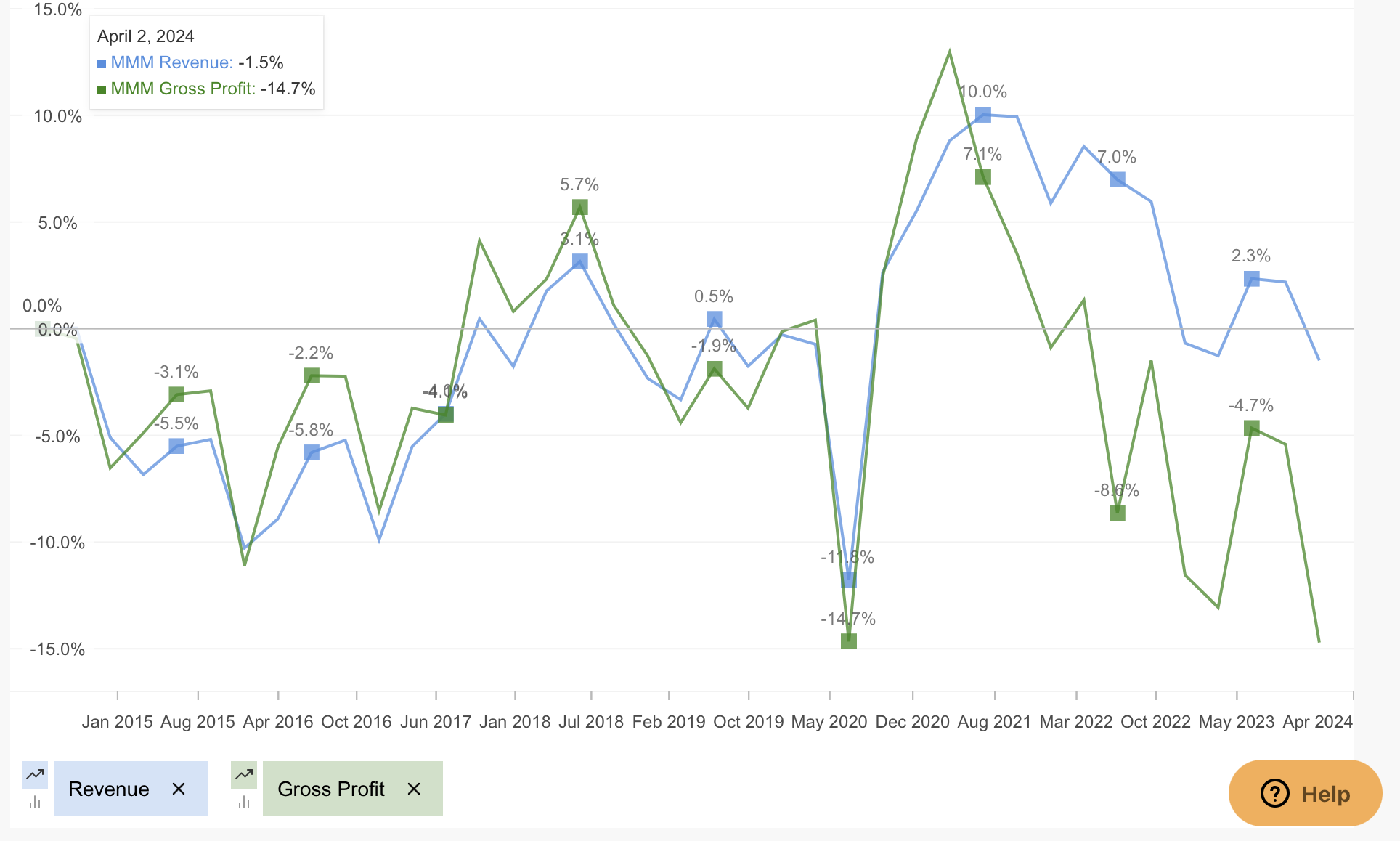

La rentabilité et le flux de trésorerie de l'entreprise sont moyens. Lorsque l'on visualise les recettes et la marge brute dans InvestingPro, on constate que 3M a connu des problèmes de croissance des recettes, en particulier à partir de 2021, alors que cette tendance s'est quelque peu redressée à partir de 2023.

Source: InvestingPro

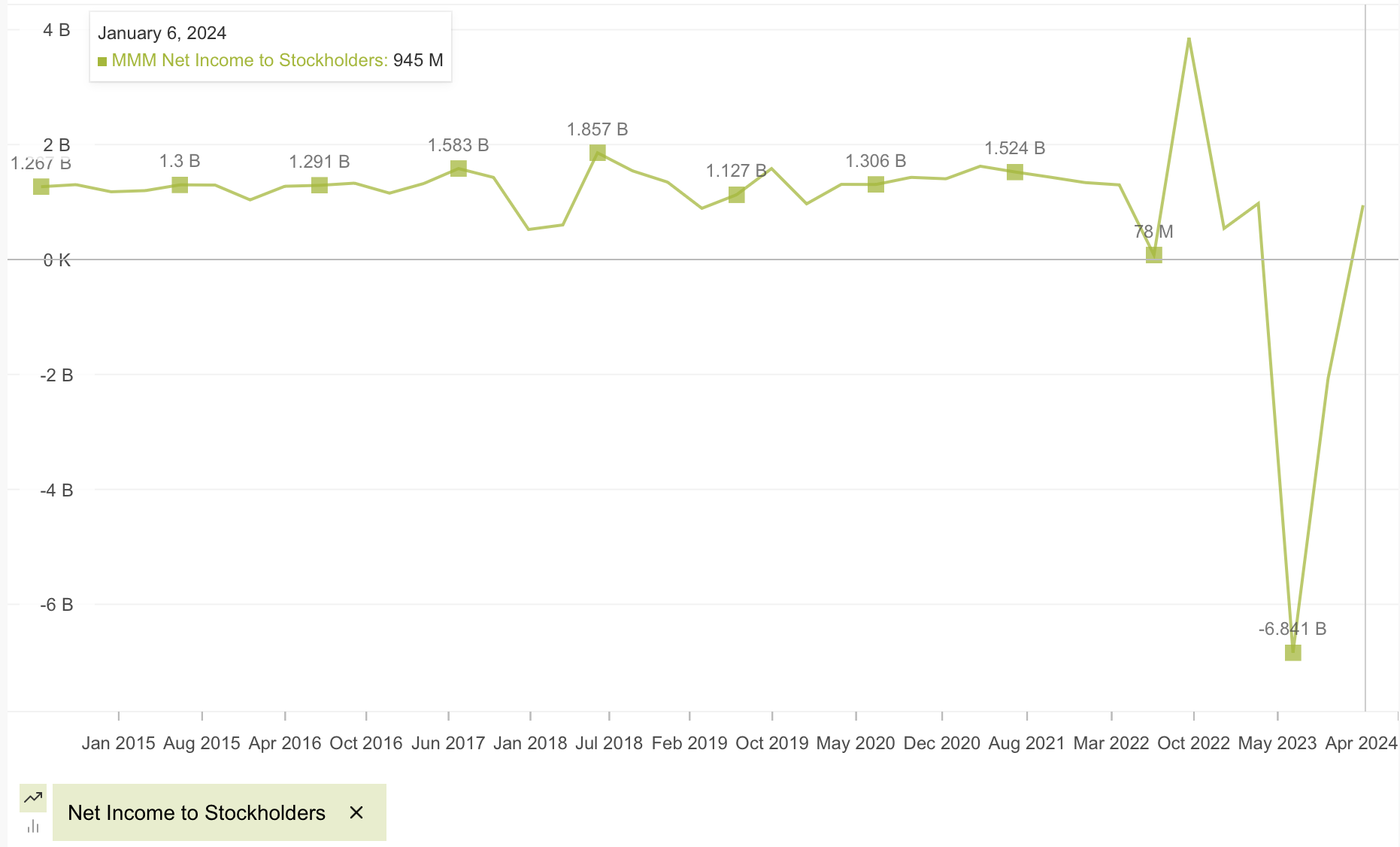

Bien que la faiblesse des ventes ait également affecté les marges bénéficiaires, l'entreprise est parvenue à atteindre la rentabilité au dernier trimestre 2023 après avoir enregistré des pertes aux deuxième et troisième trimestres, lorsque ses coûts opérationnels ont augmenté.

Source: InvestingPro

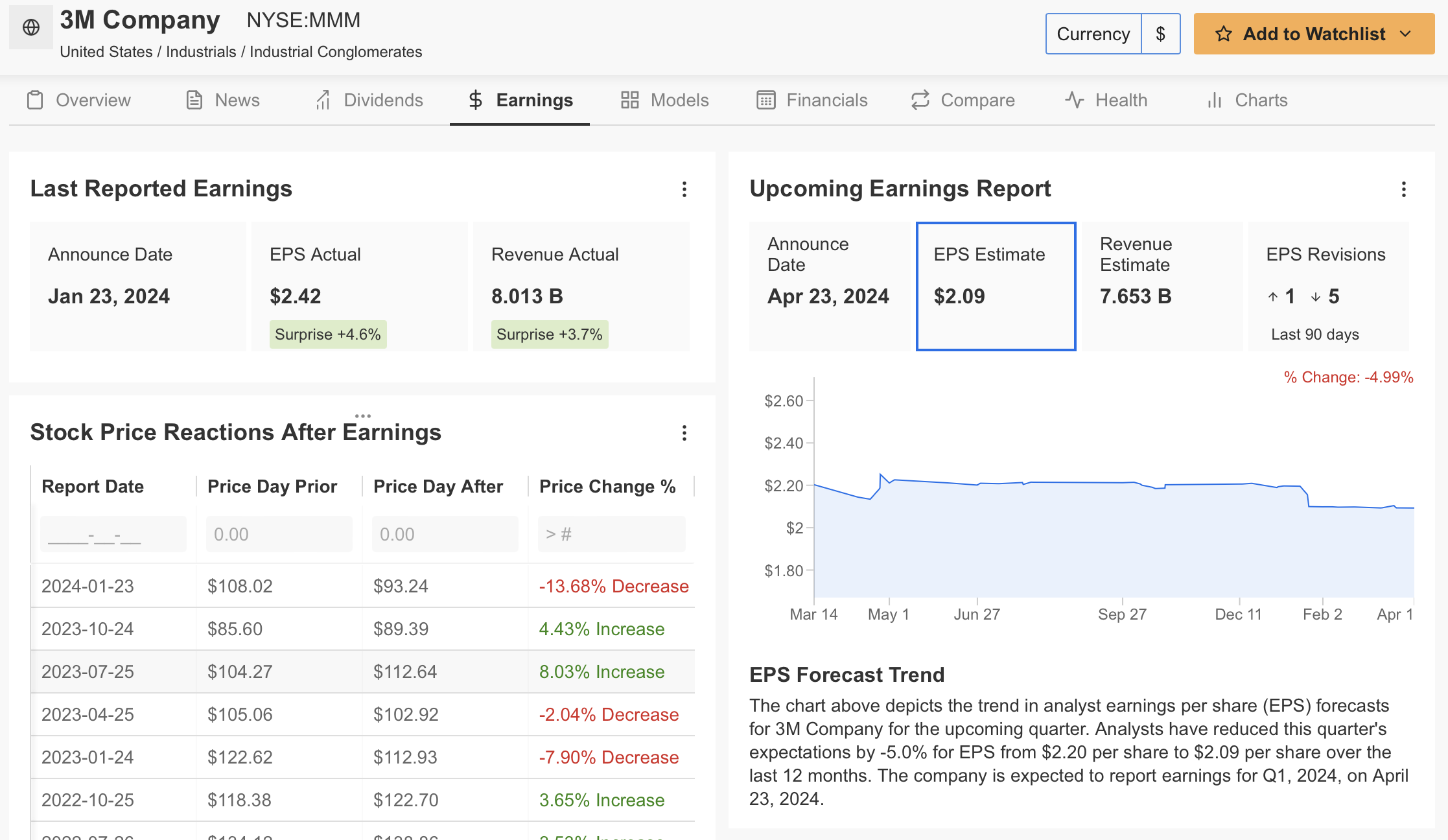

Cependant, la société, qui a annoncé ses résultats pour le quatrième trimestre le 23 janvier, a dévoilé des données financières solides et a donné de l'espoir à ses investisseurs en annonçant des revenus et des bénéfices par action supérieurs aux prévisions.

Malgré cela, le cours de l'action a chuté de près de 14 % après l'annonce des résultats, passant de 108 à 93 dollars. Il s'agit de la plus forte réaction négative des cinq dernières années après l'annonce des résultats.

Bien que les résultats financiers aient donné un message de redressement au cours du dernier trimestre, les faibles perspectives de bénéfices de l'entreprise pour 2024 ont été considérées comme le principal facteur à l'origine de la chute du cours de l'action.

En outre, les faibles attentes en matière de bénéfices au cours de la période où la scission qui a eu lieu cette semaine a été mise à l'ordre du jour ont mis les investisseurs mal à l'aise.

Source: InvestingPro

Bien que la projection de 3M pour 2024 soit considérée comme conservatrice par le marché, certains analystes estiment que les prévisions sont cohérentes et reflètent les conditions actuelles en 2024.

Par conséquent, nous pouvons voir que le prix de l'action sera positivement affecté par le fait que 3M présente des chiffres dépassant les attentes dans ses rapports trimestriels.

Toutefois, si l'on examine les prévisions au cours des trois derniers mois, 5 analystes ont revu leur opinion à la baisse.

Le consensus des analystes est que 3M annoncera des revenus de 7,65 milliards de dollars avec un bénéfice par action de 2,09 dollars, en baisse de 5%, dans les résultats du premier trimestre 2024, qui seront annoncés le 23 avril.

Source: InvestingPro

L'une des caractéristiques les plus importantes de 3M est qu'elle dispose d'une importante base d'investisseurs à long terme, avec 53 ans de paiements de dividendes ininterrompus.

Si l'on exclut les prévisions pour 2024, les données disponibles reflètent le redressement de la structure financière de l'entreprise, ce que confirme l'analyse de la juste valeur d'InvestingPro.

Sur la base de 12 modèles financiers, le prix de la juste valeur de MMM est actuellement de 119 dollars. Ce DA peut être interprété comme une décote de 26% par rapport au cours actuel de MMM de 94 dollars. Par ailleurs, 17 analystes estiment que l'action 3M pourrait évoluer vers 105 dollars d'ici un an.

Analyse technique

Depuis 2021, MMM, qui évolue dans un canal descendant de long terme, a attiré l'attention par sa tendance à casser à la hausse le canal pré-split.

Si l'action atteint le prix d'avant la division, le mouvement pour violer le canal à 105 $ suivra. Une clôture hebdomadaire au-dessus de 115 $ en moyenne peut confirmer que le déclin à long terme a été brisé.

La tendance haussière qui pourrait se produire lors d'une éventuelle cassure à la hausse pourrait porter le prix de MMM jusqu'à la région de 160 $. D'un autre côté, tant que le prix de l'action reste à l'intérieur du canal sur le graphique hebdomadaire, il continuera sa tendance à la baisse.

***

Passez à la vitesse supérieure en matière d'investissement en 2024 avec ProPicks

Les institutions et les investisseurs milliardaires du monde entier ont déjà une longueur d'avance en ce qui concerne l'investissement assisté par l'IA, qu'ils utilisent, personnalisent et développent de manière intensive pour augmenter leurs rendements et minimiser leurs pertes.

Désormais, les utilisateurs d'InvestingPro peuvent faire la même chose dans le confort de leur foyer grâce à notre nouvel outil phare de sélection d'actions par l'IA : ProPicks.

Avec nos six stratégies, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 1 745 % au cours de la dernière décennie, les investisseurs disposent chaque mois de la meilleure sélection d'actions du marché au bout de leurs doigts.

Abonnez-vous ici et ne ratez plus jamais un marché haussier !

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.