- Les qualités uniques de Warren Buffett, notamment sa perspective d'investissement à long terme, son détachement du marché et sa résistance aux baisses, sont à la base de son succès.

- Alors que de nombreux investisseurs se laissent distraire par les fluctuations à court terme du marché, Warren Buffett se concentre sur la rentabilité à long terme et n'est pas obsédé par les fluctuations quotidiennes du cours des actions.

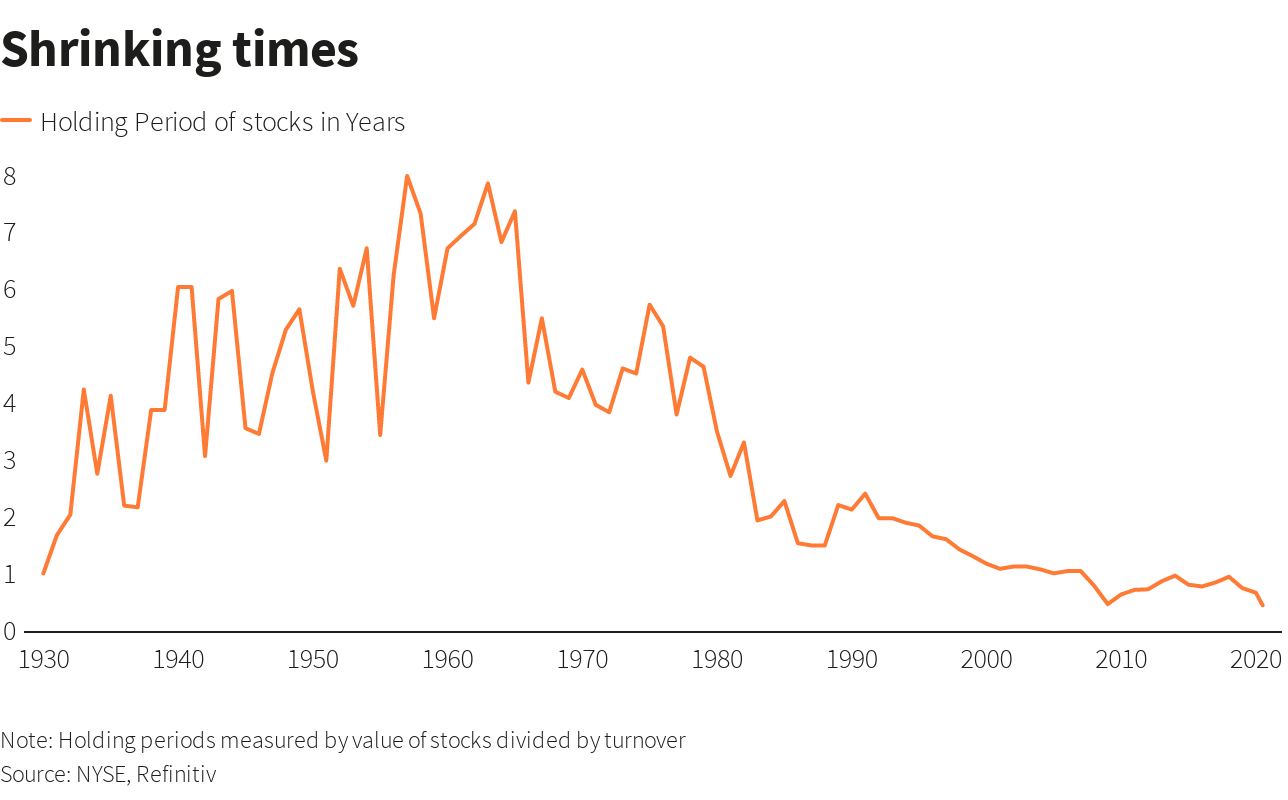

- Les périodes de détention des actions se raccourcissent d'année en année et les investisseurs d'aujourd'hui peuvent s'inspirer de l'investisseur légendaire.

Warren Buffett, souvent considéré comme le plus grand investisseur de tous les temps, a non seulement résisté à l'épreuve du temps, mais il a aussi constamment surperformé les marchés tout au long de sa remarquable carrière.

Son nom résonne dans le monde de l'investissement et ce pour de bonnes raisons.

Nombreux sont ceux qui ont tenté de reproduire son succès, mais ce qui distingue Buffett, ce sont ses qualités uniques. Voyons ce qui le rend vraiment exceptionnel.

1. Détachement du marché : Buffett n'est pas obsédé par les fluctuations à court terme des données ou des marchés.

Lors de l'une des nombreuses réunions annuelles de Berkshire Hathaway (NYSE :BRKb), lorsqu'on lui a demandé comment il évaluait des moments spécifiques du marché, la réponse de Warren a été on ne peut plus claire.

Lui et son associé, Charlie Munger, ne fondent pas leurs décisions d'investissement sur des facteurs macroéconomiques, des prévisions à court terme ou les fluctuations quotidiennes des taux, de l'inflation ou du PIB.

Leur philosophie consiste à investir dans des entreprises rentables dotées d'un fort potentiel à long terme, et non à être obsédés par des cours boursiers susceptibles de fluctuer fortement à court terme.

Maintenant, posez-vous la question suivante : Combien de fois avez-vous pris des décisions d'investissement cette année sur la base de prévisions alléchantes concernant la date à laquelle la Fed cessera de relever ses taux ou l'augmentation prévue des bénéfices ?

On peut affirmer que de nombreux investisseurs sont tombés dans ce piège.

2. Une perspective à long terme inhabituelle

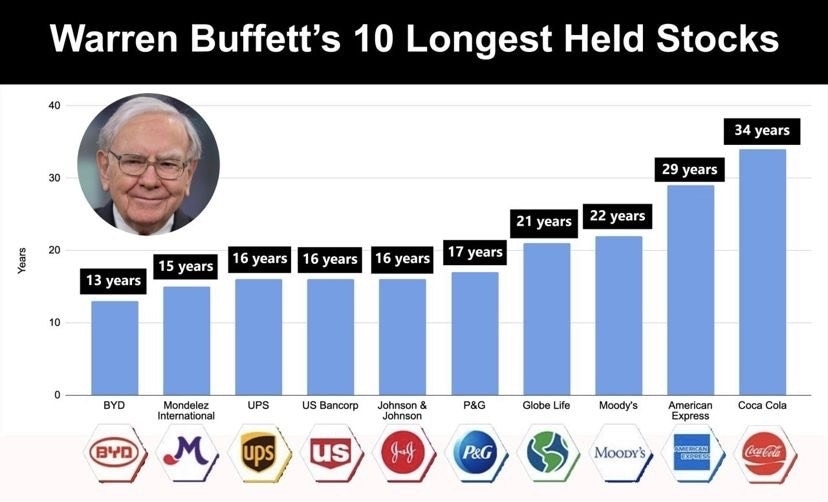

Pourriez-vous imaginer conserver une action dans votre portefeuille pendant 34 ans, en supportant les inévitables hauts et bas en cours de route ? Warren Buffett le peut et l'a fait. Son engagement en faveur de l'investissement à long terme est remarquable, ce qui en fait un aspect essentiel de sa réussite.

Examinons de plus près ces aspects de la philosophie d'investissement de Warren Buffett.

Lorsque vous examinez de près les titres de Warren Buffett, tels que Apple (NASDAQ :AAPL), qu'il détient dans son portefeuille depuis le début de l'année 2016, vous remarquez que son horizon d'investissement est nettement plus long que celui de l'investisseur moyen.

Dans le monde financier actuel, où tout va très vite, la période de détention moyenne pour de nombreux investisseurs s'est réduite à moins d'un an, ce qui contraste fortement avec l'approche durable de Warren.

Source : Refinitiv

Les raisons pour lesquelles Warren gagne de l'argent et d'autres pas s'expliquent en grande partie en comparant les graphiques ci-dessus.

3. Résistance aux baisses de rendement

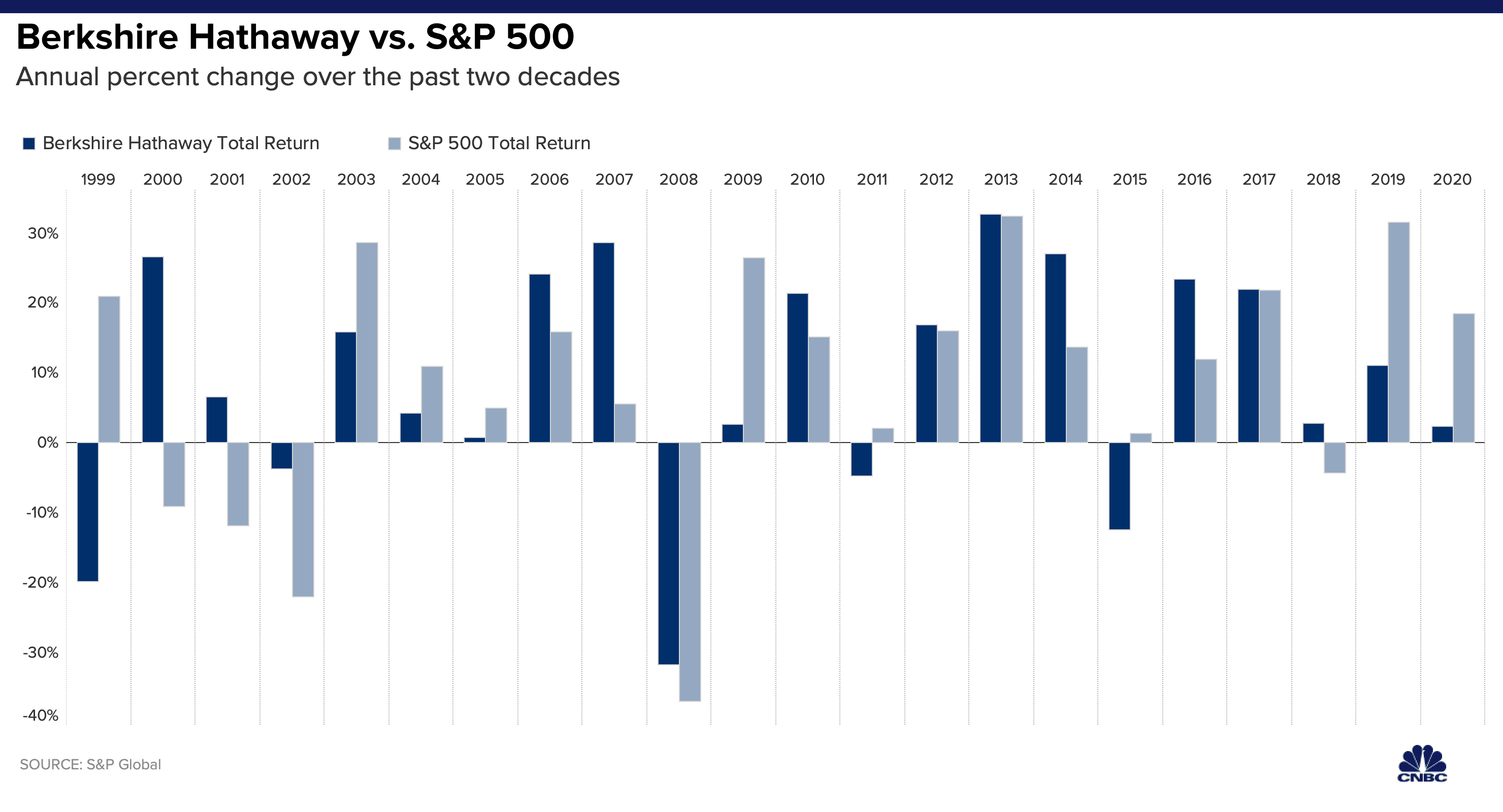

Warren Buffett, âgé de plus de 90 ans, a traversé une multitude de périodes difficiles sur les marchés. Le Bear Market 73/74, la bulle Dotcom, la crise des subprimes, la pandémie de grippe aviaire, pour n'en citer que quelques-unes.

Source : S&P Global

La pire période a probablement été celle liée à la crise des subprimes, avec une chute de plus de 30 % en 2008, et un Maximum drawdown probablement plus important. La plupart des investisseurs quittent les marchés après une baisse de 5 ou 10 %, sans parler d'une chute de 35 à 40 %.

La capacité à résister aux baisses est une caractéristique clé d'un bon investisseur, et dans son cas, puisque l'horizon temporel est celui vu plus haut, il n'est pas surprenant que pendant que les autres investisseurs paniquent, il soit heureux d'acheter à de meilleurs prix.

4. Acheter quand il y a du sang dans les rues

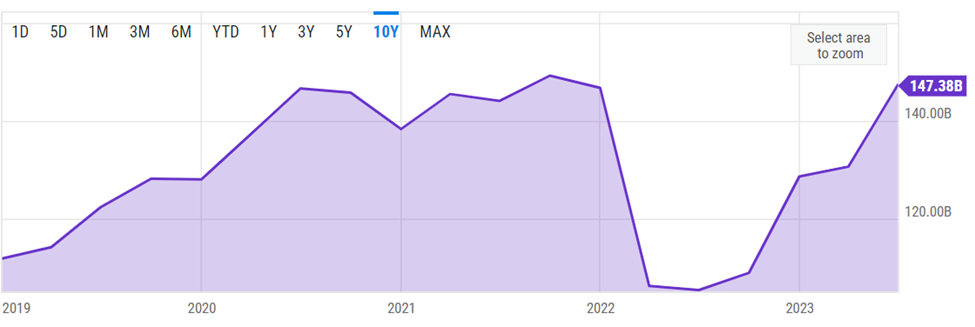

Sans vouloir remonter trop loin dans le temps, combien d'entre vous (encore une fois, ce n'est pas à moi que vous devez répondre, mais à vous-mêmes) ont acheté des actions ou des obligations en 2022 sur des marchés en baisse ?

Et combien d'entre vous ont vendu à perte, craignant que la situation ne s'aggrave encore, de perdre la reprise (pas totale mais presque) de 2023 ?

Dans chacune de ses interviews, Warren Buffett montre toujours sa préférence pour les marchés en forte baisse, car c'est ainsi que l'on achète mieux (bien sûr, de bonnes entreprises soigneusement sélectionnées avec des horizons corrects).

En fait, en regardant l'image ci-dessus, on peut voir que ses liquidités ont fortement baissé en 2022 (les marchés baissent, il achète) et qu'elles ont ensuite augmenté à nouveau en 2023.

C'est donc l'inverse de ce que font normalement les investisseurs, à savoir acheter sur les hauts (lorsque le risque est plus élevé et que les rendements attendus sont faibles) et vendre sur les bas (lorsque l'inverse se produit).

Ce que nous pouvons faire, c'est nous inspirer de ses comportements et essayer d'en tirer le meilleur parti, avec l'humilité de savoir que chacun est différent et que personne n'est comme lui.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.