- Après un mois d'octobre mouvementé, les investisseurs devraient s'attendre à des fluctuations plus violentes et à des mouvements plus brusques dans les semaines à venir.

- Le mois de novembre devrait être à nouveau volatil à Wall Street, en raison de plusieurs événements majeurs qui bouleverseront le marché.

- Tous les regards seront tournés vers la décision de la Fed concernant les taux d'intérêt, le prochain rapport sur l'emploi aux États-Unis, les données sur l'inflation selon l'IPC, ainsi que les bénéfices des entreprises.

- Prévision :

- Prédiction :

- Prédiction :

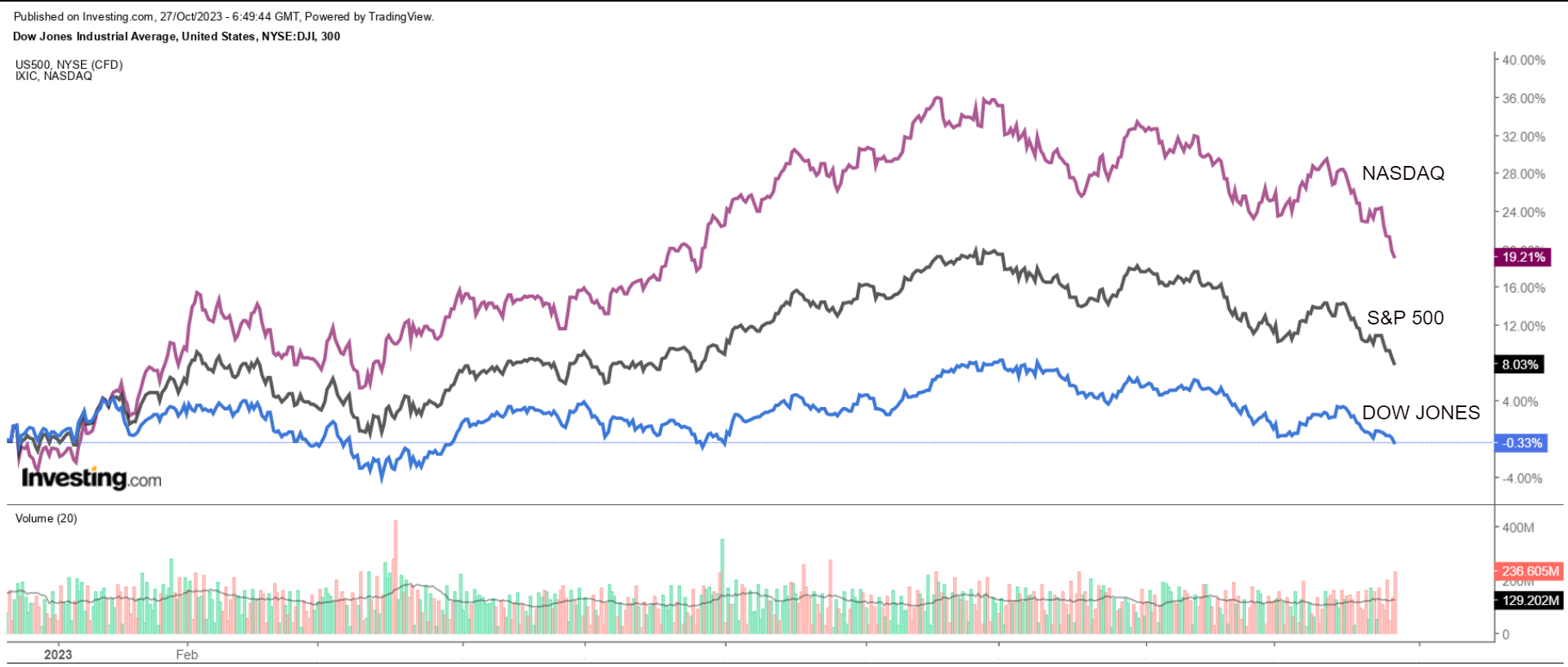

Alors qu'il ne reste plus que trois jours de bourse en octobre, les trois principaux indices de Wall Street sont en passe de terminer le mois avec de lourdes pertes, la hausse des rendements obligataires et la nouvelle incertitude entourant la trajectoire future des taux d'intérêt de la Réserve fédérale ayant ébranlé les investisseurs.

L'indice Nasdaq Composite est celui qui a le plus baissé, avec une chute de 4,5 % au cours du mois, plombé par le groupe des "Sept Magnifiques", composé de valeurs à très forte capitalisation. L'indice à forte composante technologique est désormais officiellement en territoire de correction, avec une baisse de plus de 10 % par rapport à son sommet de juillet.

Entre-temps, l'indice de référence S&P 500 et l'indice de référence Dow Jones Industrials sont en passe de clôturer le mois avec une baisse de 3,5 % et de 2,2 %, respectivement.

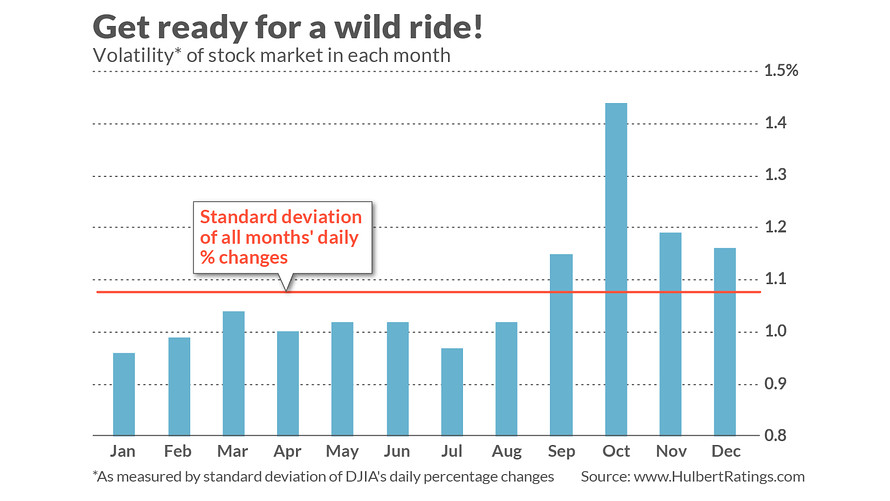

Alors qu'un mois d'octobre brutal s'achève, l'histoire montre que les investisseurs devraient s'attendre à de nouvelles turbulences en novembre, qui est historiquement l'un des mois les plus volatils de l'année pour le marché boursier.

Selon une étude de LPL Financialil y a plus de variations de 1 % ou plus en novembre dans le S&P 500 que dans n'importe quel autre mois, à l'exception d'octobre.

Source : LPL Financial

Les investisseurs continuant à évaluer les perspectives en matière de taux d'intérêt, d'économie et d'inflation, beaucoup de choses seront en jeu au cours du mois à venir.

1. Décision de la Fed sur les taux d'intérêt

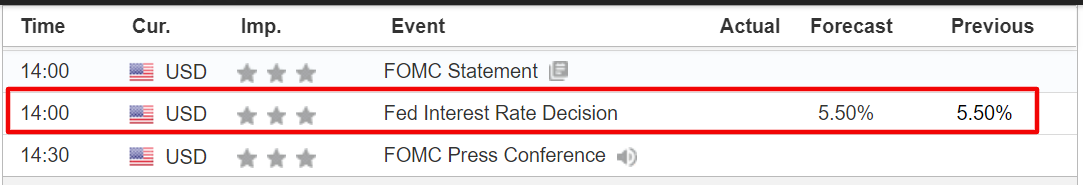

Après avoir augmenté les coûts d'emprunt de 525 points de base depuis mars 2022, la Réserve fédérale} devrait largement maintenir les taux d'intérêt inchangés à l'issue de sa réunion de politique générale de deux jours, le mercredi 1er novembre à 14 h 00 (heure de l'Est).

Vendredi matin, les marchés financiers considèrent qu'il y a 99 % de chances que la banque centrale maintienne ses taux à leur niveau actuel la semaine prochaine, selon l'Outil de surveillance du taux de la Fed d'Investing.com . La fourchette cible de référence des fonds fédéraux se situerait alors entre 5,25 % et 5,50 %, soit le niveau le plus élevé depuis janvier 2001. Source : Investing.com

Source : Investing.com

Au-delà de la décision attendue sur les taux, tous les regards seront tournés vers le président de la Fed, Jerome Powell, qui tiendra ce qui sera une conférence de presse très suivie peu après la publication du communiqué du FOMC, les investisseurs cherchant de nouveaux indices sur la manière dont il perçoit les tendances de l'inflation et l'économie.

Lors de son intervention devant l'Economic Club de New York la semaine dernière, M. Powell a laissé la porte ouverte à une nouvelle hausse des taux, en soulignant que la vigueur de l'économie américaine et l'étroitesse du marché du travail pourraient nécessiter des conditions d'emprunt plus strictes afin de contrôler l'inflation.

Le directeur de la Fed a ajouté qu'il ne pensait pas que les taux étaient trop élevés actuellement.

"A-t-on l'impression que la politique est trop restrictive en ce moment ? Je dirais que non", a-t-il déclaré.

Alors que la Fed est pratiquement certaine de ne pas augmenter ses taux lors de la réunion de la semaine prochaine, je pense que Powell maintiendra un ton hawkish et laissera la porte ouverte à une augmentation potentielle des taux en décembre, car l'inflation reste obstinément élevée et l'économie se maintient mieux que prévu.

Je pense que le président de la Fed réitérera l'engagement de la banque centrale à avancer prudemment avec un raffermissement supplémentaire de la politique, tout en soulignant que les décideurs politiques resteront dépendants des données économiques à venir pour déterminer leur prochaine action.

De nombreux investisseurs estiment qu'il est peu probable que la Fed relève encore ses taux, ce qui mettrait fin au cycle de resserrement le plus agressif que la banque centrale ait connu depuis des décennies. Les traders ne voient que 20 % de chances que la Fed relève ses taux de 25 points de base en décembre, selon les données d'Investing.com.

Parallèlement, les marchés financiers estiment qu'il y a peu de chances que la Fed réduise ses taux dès sa réunion de mars 2024, les attentes étant de l'ordre de 50 % pour le mois de mai.

Ceci étant dit, le marché pourrait se réveiller brutalement si la croissance économique continue d'être robuste et que l'inflation s'accélère à nouveau dans les mois à venir.

2. Rapport sur l'emploi aux États-Unis

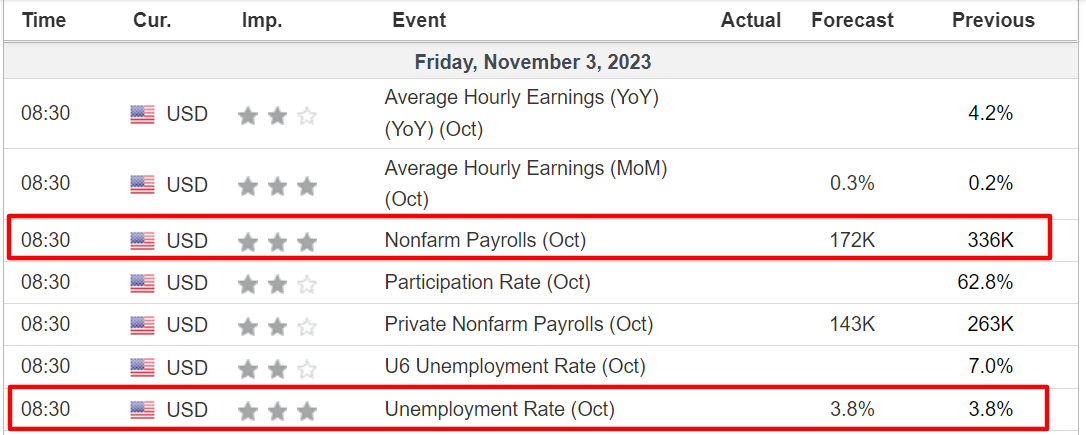

Le rapport sur l'emploi aux États-Unis sera la première donnée importante à être publiée après la réunion de politique générale de la Fed et il sera probablement déterminant pour la prochaine décision de la banque centrale américaine.

Le département du travail publiera le très attendu rapport sur les emplois non agricoles d'octobre le vendredi 3 novembre à 8h30 (heure de l'Est). Les prévisions s'articulent autour d'un rythme d'embauche soutenu, même si l'augmentation est moins importante que les mois précédents.

Selon Investing.com, l'estimation consensuelle est que les données montreront que l'économie américaine a ajouté 172 000 postes, ce qui représente un ralentissement par rapport à la croissance de 336 000 emplois en septembre. Source : Investing.com

Source : Investing.com

Le taux de chômage se maintiendrait à 3,8 %, non loin du niveau le plus bas enregistré en 53 ans (3,4 %), qui n'avait pas été atteint depuis 1969. Il convient de noter que le taux de chômage s'élevait précisément à 3,7 % il y a un an, en octobre 2022.

Entre-temps, le salaire horaire moyen devrait augmenter de 0,3 % d'un mois sur l'autre, tandis que le taux d'une année sur l'autre devrait augmenter de 4,2 %, ce qui est encore beaucoup trop chaud pour la Fed.

À mon avis, le rapport sur l'emploi d'octobre soulignera que le marché du travail reste solide et soutiendra le point de vue selon lequel des hausses de taux supplémentaires seront nécessaires pour refroidir l'économie.

M. Powell a récemment indiqué que le marché du travail et la croissance économique pourraient devoir ralentir pour atteindre l'objectif de la Fed de ramener l'inflation à son niveau cible de 2 %.

"Nous sommes attentifs aux données récentes montrant la résilience de la croissance économique et de la demande de main-d'œuvre", a déclaré M. Powell. "Des preuves supplémentaires d'une croissance durablement supérieure à la tendance, ou que les tensions sur le marché du travail ne s'atténuent plus, pourraient mettre en péril de nouveaux progrès en matière d'inflation et justifier un nouveau resserrement de la politique monétaire."

En effet, les données du gouvernement américain publiées jeudi ont montré que l'économie américaine a progressé à un rythme annuel plus rapide que prévu de 4,9 % au troisième trimestre, avec des dépenses de consommation étonnamment robustes, ce qui pourrait permettre d'éviter une récession tant redoutée.

Dans l'ensemble, la croissance économique a résisté beaucoup mieux que prévu à la hausse des taux d'intérêt. Malgré les attentes généralisées d'un ralentissement imminent, l'économie s'est avérée beaucoup plus résistante que ne le prévoyaient de nombreuses personnes à Wall Street, grâce à un marché de l'emploi solide et à des dépenses de consommation élevées.

4. Rapport sur l'IPC aux États-Unis

Le gouvernement américain publiera le rapport sur l'IPC d'octobre le mardi 14 novembre à 8h30 (heure française) et les chiffres montreront probablement que les prix continuent d'augmenter à un rythme près de deux fois supérieur à l'objectif de la banque centrale.

Selon Investing.com, l'indice des prix à la consommation devrait augmenter de 0,4 % au cours du mois, ce qui correspond à la hausse enregistrée en septembre. Le taux d'inflation annuel global devrait augmenter de 3,8 %, ce qui représente une accélération par rapport au rythme annuel de 3,7 % enregistré le mois précédent.

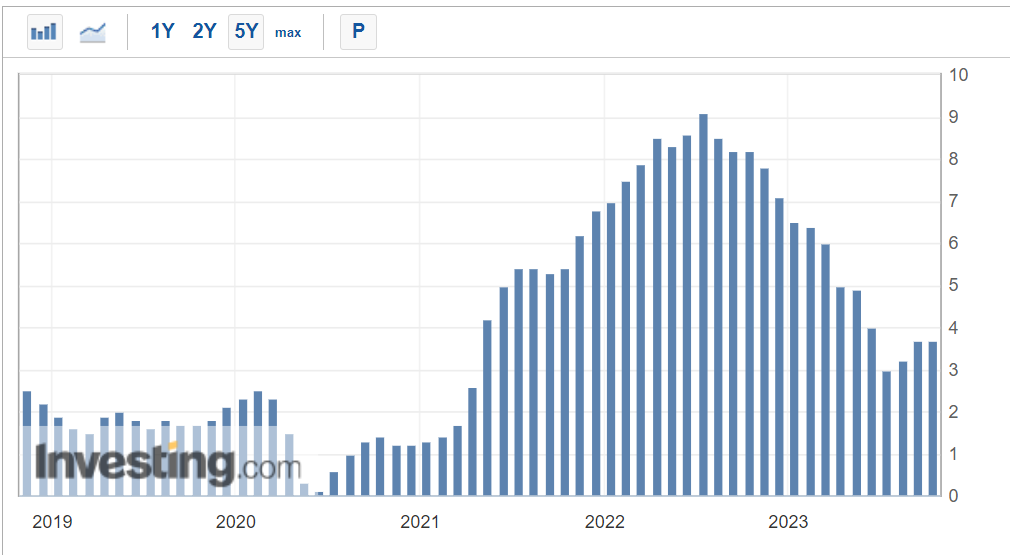

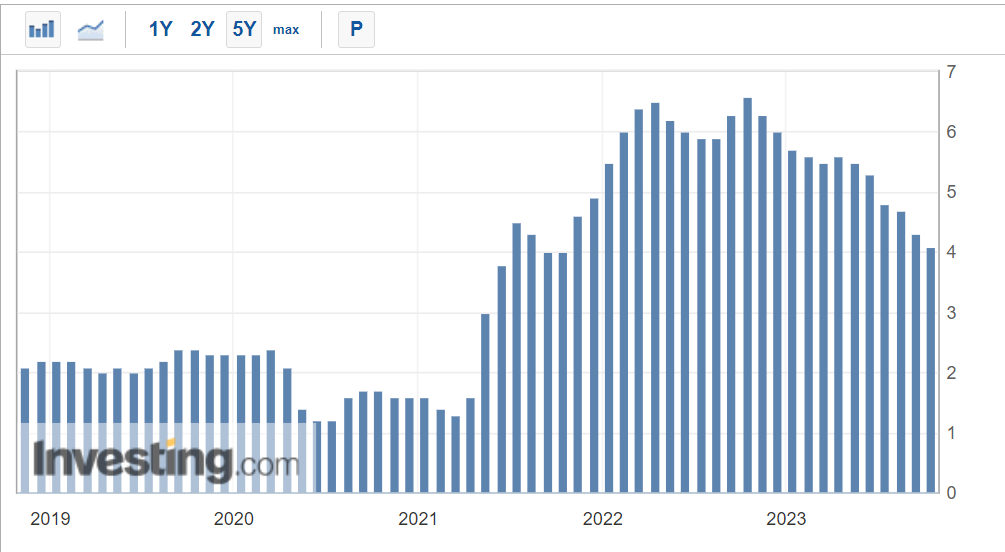

L'indice des prix à la consommation, très surveillé, a considérablement baissé depuis l'été 2022, lorsqu'il a atteint un sommet de 9,1 % en quatre décennies, mais l'inflation continue d'augmenter bien plus rapidement que le taux de 2 % que la Fed considère comme sain.

Par ailleurs, l'indice de base de l'IPC d'octobre - qui n'inclut pas les prix de l'alimentation et de l'énergie - devrait augmenter de 0,2 %, après une légère hausse de 0,3 % en septembre. Les estimations pour le chiffre en glissement annuel prévoient un gain de 4,0 %, contre 4,1 % en septembre.

Le chiffre de base est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

M. Powell a récemment réitéré l'engagement de la Fed à maîtriser l'inflation, déclarant que même si le chemin sera probablement cahoteux et prendra du temps, "mes collègues et moi-même sommes unis dans notre engagement à ramener durablement l'inflation à 2 %".

Je pense que le rapport sur l'IPC soulignera le risque important d'une nouvelle augmentation de l'inflation, qui est déjà beaucoup plus rapide que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

En effet, certaines alarmes inflationnistes retentissent à nouveau dans le contexte de la hausse continue des prix de l'énergie et des denrées alimentaires. Une hausse durable des prix des carburants et des denrées alimentaires réduirait à néant les progrès réalisés sur le front de l'inflation.

En outre, de nouvelles préoccupations sont apparues concernant la guerre entre Israël et le Hamas, qui pourrait ébranler les marchés mondiaux de l'énergie si le conflit s'aggravait et déstabilisait le Moyen-Orient, riche en pétrole.

Ainsi, les niveaux d'inflation pourraient rester élevés plus longtemps que ne le prévoient actuellement les marchés financiers, ce qui pourrait obliger la Fed à relever les taux d'intérêt et à les maintenir plus longtemps à des niveaux plus élevés.

Compte tenu de ces éléments, la bataille de la Fed contre l'inflation est loin d'être terminée.

4. La saison des bénéfices du troisième trimestre se poursuit

Les investisseurs attendent une avalanche de résultats en novembre, alors que la saison des rapports du troisième trimestre se poursuit à Wall Street.

Apple (NASDAQ :AAPL) sera le dernier titre "FAAMG" à publier des résultats trimestriels lors de la publication des résultats du troisième trimestre fiscal après la clôture du marché le jeudi 2 novembre.

D'autres sociétés notables se joindront à AAPL pour publier leurs résultats la semaine prochaine, notamment Advanced Micro Devices (NASDAQ :AMD), Qualcomm (NASDAQ :QCOM), Palantir (NYSE :PLTR), PayPal (NASDAQ :PYPL), Block (NYSE :SQ), Coinbase (NASDAQ :COIN), Shopify (NYSE :SHOP), Roku (NASDAQ :ROKU), Pinterest (NYSE :PINS), Airbnb (NASDAQ :ABNB), McDonald's (NYSE :MCD), Starbucks (NASDAQ :SBUX), Caterpillar (NYSE :CAT), Eli Lilly (NYSE :LLY), Pfizer (NYSE :PFE), Moderna (NASDAQ :MRNA) et DraftKings (NASDAQ :DKNG).

La semaine suivante, des noms prestigieux comme Walt Disney (NYSE :DIS), Uber (NYSE :UBER), Rivian (NASDAQ :RIVN), Occidental Petroleum (NYSE :OXY) et Roblox (NYSE :RBLX) publient leurs résultats.

Les détaillants occupent ensuite le devant de la scène dans la seconde moitié du mois, lorsque les poids lourds Walmart (NYSE :WMT), Target (NYSE :TGT), Home Depot (NYSE :HD), Lowe's (NYSE :LOW), TJX Companies (NYSE :TJX), Macy's (NYSE :M), Best Buy (NYSE :BBY) et Costco (NASDAQ :COST) publient leurs derniers résultats financiers.

Un autre nom à surveiller est celui de Nvidia (NASDAQ :NVDA), dont les résultats du troisième trimestre devraient être publiés après la clôture de la bourse, le mardi 21 novembre.

Les attentes concernant les bénéfices du troisième trimestre se sont considérablement améliorées, les analystes prévoyant désormais une croissance de 2,6 % en glissement annuel pour les bénéfices des sociétés du S&P 500, contre une baisse de 0,3 % prévue au début de la saison des bénéfices, selon FactSet.

***

Divulgation : Au moment où j'écris ces lignes, j'ai une position courte sur le S&P 500, Nasdaq 100, et Russell 2000 via les ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ), et ProShares Short Russell 2000 ETF (RWM). Enoutre, j' ai une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV) .

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.