- Une baisse des taux favorisera les actions en général, mais certains secteurs seront plus avantagés que d'autres.

- Dans cet article, nous examinerons les actions des secteurs qui devraient en bénéficier le plus.

- Nous examinerons également quelques ETF parallèlement à nos choix d'actions.

- Pour moins de 8 dollars par mois, l'outil "Juste valeur" d'InvestingPro vous aide à déterminer les actions à conserver et celles à abandonner d'un simple clic.

Le discours du président de la Fed, Jackson Hole a confirmé ce que beaucoup attendaient : une baisse des taux se profile à l'horizon.

Il s'agit d'un changement important dans la politique monétaire, surtout si l'on considère le moment choisi. La dernière fois que la Fed a baissé ses taux si près d'une élection présidentielle, c'était pendant la crise financière de 2008.

La baisse des taux d'intérêt étant attendue, les investisseurs sont naturellement curieux de savoir quels secteurs et quelles actions sont susceptibles d'en bénéficier.

La baisse des taux d'intérêt rend les emprunts moins coûteux, ce qui permet aux entreprises d'investir davantage dans leurs activités et d'accroître potentiellement leur rentabilité.

La baisse des taux encourage également les dépenses de consommation en facilitant le financement d'achats importants tels que les maisons et les véhicules.

Les secteurs susceptibles de bénéficier de la baisse des taux d'intérêt sont les suivants :

-

Les entreprises qui versent des dividendes: Les services publics et les autres secteurs à fort taux de dividendes enregistrent souvent des gains.

-

Consommation discrétionnaire (NYSE :XLY) : Avec un crédit moins cher, les consommateurs sont plus enclins à dépenser pour des articles plus coûteux, ce qui stimule les revenus des entreprises de ce secteur.

-

Technologie (NYSE :XLK) : Les taux plus bas réduisent les coûts d'investissement, ce qui permet aux entreprises technologiques d'investir davantage dans la recherche, le développement et l'expansion.

-

Immobilier (NYSE :XLRE) : La réduction des coûts d'emprunt peut accroître la demande de biens immobiliers, ce qui profite aux sociétés immobilières.

Dans ce contexte, nous allons examiner les actions et les ETF des secteurs susmentionnés, en commençant par le premier.

3 actions qui pourraient bénéficier de la baisse des taux d'intérêt

1. Amazon

Amazon (NASDAQ :AMZN) est la marque de commerce de détail la plus précieuse au monde selon l'indice BrandZ.

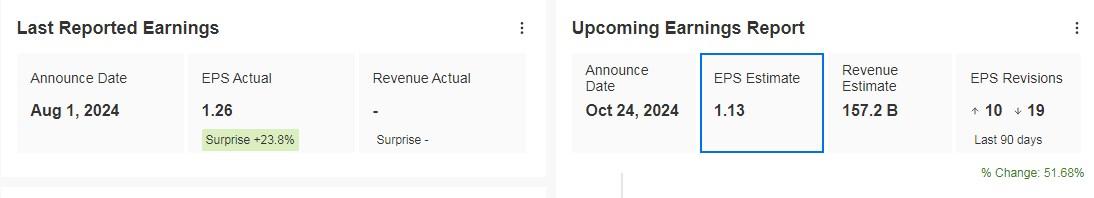

Elle présentera ses résultats le 24 octobre et devrait annoncer une augmentation de son bénéfice par action (BPA) de 51,68 %.

Source : InvestingPro

Le marché salue sa politique de réduction des coûts stratégiques et d'amélioration de l'efficacité opérationnelle. En outre, elle est parvenue à réduire les frais d'expédition par unité de 4,11 $ au T2 2022 à 3,64 $ au T2 2024.

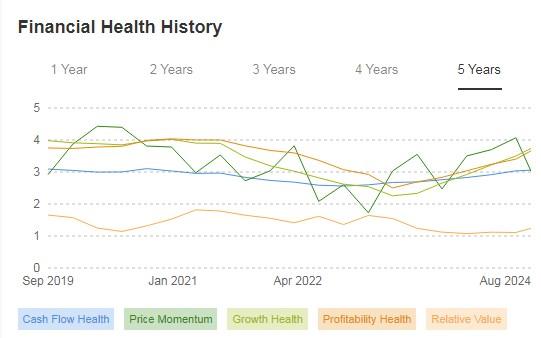

Sa santé financière est optimale comme le montre bien le graphique suivant.

Source : InvestingPro

Le marché lui donne un potentiel à 218,97 $.

Source : InvestingPro InvestingPro

2. Microsoft

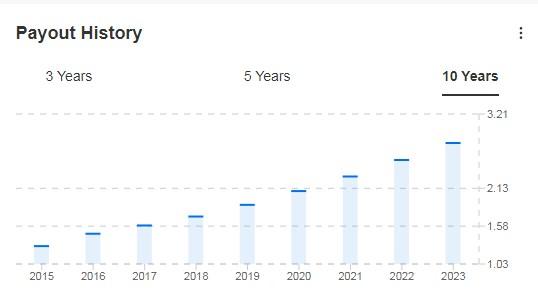

Microsoft (NASDAQ :MSFT) a gagné 10 % depuis le début de l'année et offre un rendement modeste de 0,72 %. Avec 19 années d'augmentation régulière des dividendes et un faible ratio de distribution de 25,4 %, la société dispose d'une grande marge de manœuvre pour augmenter encore ses dividendes.

Microsoft a été un modèle de constance en augmentant son dividende pendant 18 années consécutives.

Source : InvestingPro

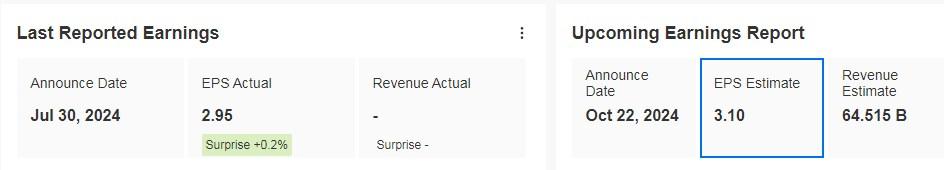

La société présentera ses comptes le 22 octobre. Elle a indiqué le mois dernier que l'intelligence artificielle avait donné un nouvel élan à Azure au cours du trimestre et qu'elle s'attendait à ce que la croissance s'accélère au cours du second semestre.

Source : InvestingPro InvestingPro

Son bêta est de 0,89, ce qui signifie que ses actions évoluent dans la même direction que le marché, mais avec une volatilité moindre.

Source : InvestingPro InvestingPro

Le marché lui donne un potentiel à 499,49 $.

Source : InvestingPro InvestingPro

3. Affirm

Affirm (NASDAQ :AFRM) est une société de fintech fondée par le cofondateur de PayPal (NASDAQ :PYPL), Max Levchin, en 2012. C'est un leader dans le secteur du "buy now, pay later" (acheter maintenant, payer plus tard).

Elle continue d'innover avec ses solutions BNPL, répondant aux besoins des consommateurs à la recherche d'options de paiement flexibles.

Les tentatives de croissance de l'entreprise sont évidentes grâce à des partenariats stratégiques avec d'autres sociétés (Apple (NASDAQ :AAPL), Amazon et Shopify (NYSE :SHOP)) et à l'expansion sur de nouveaux marchés.

L'entreprise fintech est confrontée à des défis liés aux taux d'intérêt élevés. En tant qu'entité non bancaire, elle dépend de banques externes pour obtenir des prêts, et ces taux élevés augmentent ses coûts d'emprunt.

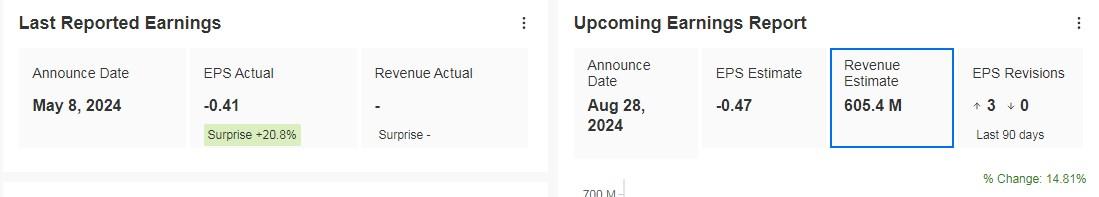

Le 28 août, nous connaîtrons ses comptes pour le trimestre. Les revenus réels devraient augmenter de 14,81 %.

Source : InvestingPro

L'objectif de cours donné par le consensus du marché est de 35,90 $.

Source : InvestingPro InvestingPro

2 fonds pour profiter de la baisse des taux d'intérêt

1. Vanguard High Dividend Yield Index Fund ETF Shares

Vanguard High Dividend Yield Index Fund ETF Shares (NYSE :VYM) détient des actions de sociétés qui versent des dividendes, dont certaines appartiennent au groupe restreint des Dividend Aristocrats.

Le ratio de dépenses est de 0,06 %.

Le rendement à 10 ans est de 10,07%, le rendement à 5 ans est de 10,62% et le rendement à 3 ans est de 9,01%.

Les principales positions sont les suivantes : Broadcom (NASDAQ :AVGO), JPMorgan Chase (NYSE :JPM), Exxon Mobil (NYSE :XOM), Johnson & Johnson, Procter & Gamble, Home Depot (NYSE :HD), AbbVie (NYSE :ABBV), Walmart (NYSE :WMT), Merck, Bank of America (NYSE :BAC).

2. Virtus Infracap REIT Preferred ETF

InfraCap REIT Preferred ETF (NYSE :PFFR) a tendance à préférer les FPI, un moyen de s'exposer au secteur de l'immobilier.

Avec un ratio de frais de 0,45 %, ce FNB existe depuis un peu plus de six ans. Malgré son historique relativement court, il a obtenu un rendement notable de 11,23 % au cours de l'année écoulée.

Les principales positions sont les suivantes : DigitalBridge, UMH Properties (NYSE :UMH), AGNC Investment (NASDAQ :AGNC), Kimco Realty (NYSE :KIM), Hudson Pacific Properties (NYSE :HPP), SL Green Realty (NYSE :SLG), Vornado Realty Trust (NYSE :VNO).

***

Avertissement : cet article est rédigé à des fins d'information uniquement. Il n'a pas pour but d'encourager l'achat d'actifs de quelque manière que ce soit et ne constitue pas non plus une sollicitation, une offre, une recommandation ou une suggestion d'investissement. Je tiens à vous rappeler que tous les actifs sont évalués sous de multiples angles et présentent un risque élevé, de sorte que toute décision d'investissement et le risque qui y est associé sont aux risques de l'investisseur. Nous ne fournissons pas non plus de services de conseil en investissement. Nous ne vous contacterons jamais pour vous proposer des services d'investissement ou de conseil.