Cet article a été rédigé exclusivement pour Investing.com.

Les marchés boursiers sont en chute libre, et tout le monde cherche le fond ou des signes indiquant qu'au moins le fond pourrait être proche. Mais jusqu'à présent, certains de ces indicateurs classiques n'ont encore montré aucun signe de capitulation sur les marchés, du moins pas encore. Cela pourrait signifier que, même si les actions sont en forte baisse sur l'année, le fond n'est peut-être pas proche.

Habituellement, lorsque les investisseurs tentent de vendre tout ce qui n'est pas cloué au sol, des indicateurs comme le VIX peuvent s'envoler. Mais jusqu'à présent, bien que le VIX soit élevé, il n'y a pas eu de pic significatif.

Le VIX a été très bien contenu entre 20 et 35 depuis le début de l'année. Il faudrait que le VIX sorte de cette fourchette et atteigne un sommet plus élevé pour que l'on puisse commencer à envisager un processus de retour à la normale du marché.

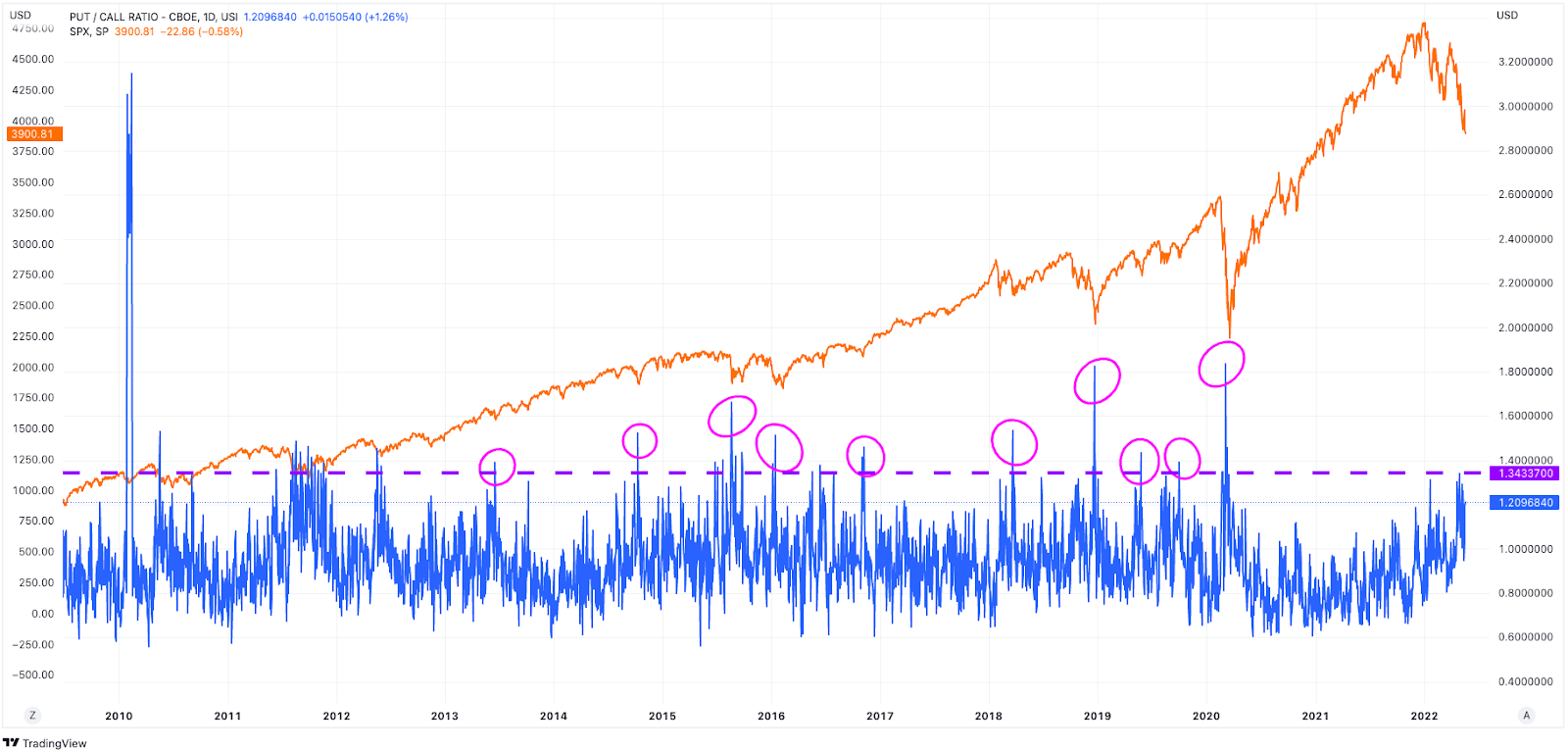

En outre, le rapport entre les options de vente et les options d'achat a été étonnamment bas. Habituellement, lorsque le ratio Put-to-Call dépasse 1,35, il s'agit d'un bon indicateur d'un S&P 500 proche ou à un niveau plancher. Actuellement, le plus haut ratio Put-to-Call a été de 1,34. Il a été proche, mais en général, le pic est bien au-dessus de ce niveau de 1,35.

Il est également difficile de penser à un plancher pour un indice général lorsque des moyennes et des indices sensibles à l'économie atteignent des planchers inférieurs, comme le Dow Jones Transportation. Il vient d'atteindre un plancher inférieur le 19 mai et a franchi certains niveaux de support technique cruciaux dans le processus.

Même le secteur de la biotechnologie, l'un des premiers groupes à entamer sa descente au début de l'année 2021, n'a cessé de chuter et se négocie aujourd'hui à nouveau sur les plus bas de la pandémie. Généralement, lorsque des groupes comme ceux-ci commencent à s'échanger à l'encontre des indices plus larges, cela indique qu'un processus de fond a peut-être commencé.

Historiquement, même du point de vue du ratio PE du S&P 500, le ratio a touché le fond à des niveaux beaucoup plus bas, inférieurs à 15. Au cours de l'automne 2018 et de mars 2020, le ratio PE a atteint un plancher plus proche de 14, ce qui valoriserait le S&P 500 actuellement autour de 3 200, soit 17,8 % de moins que là où il se négocie le 19 mai.

Cela ne veut pas dire que l'indice doit encore chuter de 17 %, mais ce que cela suggère, c'est que l'indice n'a pas encore connu ce moment où il semble que tout le monde se précipite vers la sortie. C'est lorsque tout le monde court vers la sortie, et que les secteurs qui ont mené la baisse ont déjà commencé à remonter, qu'un processus d'effondrement a commencé.

En outre, ce processus de retournement devrait être très différent de ceux de la dernière décennie, car la Fed ne sera pas là pour soutenir le marché. Cette fois, le marché sera entièrement autonome, ce qui rendra le processus de reprise plus difficile que ce qui a été vu dans le passé récent.