- Les principaux indicateurs de marché génèrent des signaux intrigants à la fin du mois de janvier.

- L'année électorale pourrait se terminer sur une note positive, malgré un début d'année mitigé.

- Dans cet article, nous examinerons 6 indicateurs que les investisseurs doivent surveiller à l'approche de 2024.

- En 2024, investissez comme les grands fonds depuis votre domicile grâce à notre outil de sélection d'actions ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici.

Alors que le mois de janvier touche à sa fin, le marché affiche des tendances et des signaux intrigants qui méritent d'être examinés avec attention.

Historiquement, les premiers mois d'une année électorale peuvent générer des signaux contradictoires, comme en témoignent deux indices clés : L'indice S&P 500 continue d'atteindre des sommets, tandis que l'indice Russell 2000 reste bloqué.

Les méga-capitalisations sont toujours en tête, et les matières premières n'attirent pas beaucoup l'attention. Le marché n'est pas trop volatil pour l'instant, mais cela pourrait changer.

En gardant cela à l'esprit, voici sept signaux de marché que les investisseurs devraient surveiller de près pour repérer les changements de tendance potentiels :

1. Le S&P 500 ne cesse d'atteindre de nouveaux sommets

Pour la deuxième semaine consécutive, l'indice S&P 500 a clôturé à des sommets historiques. Depuis qu'il a touché le fond il y a trois mois, le 27 octobre, il a enregistré une série de performances positives consécutives.

Cela comprend neuf semaines de hausse et la série positive actuelle de trois semaines qui a conduit à un nouveau record historique de 4890 points.

Le rallye représente un gain remarquable de +18,7 %, marquant sa meilleure période de 13 semaines depuis juin 2020, le point bas du Covid.

2. Le Russell 2000 est coincé dans un canal latéral

Le Russell 2000 a évolué dans un canal latéral qui s'est formé entre les plus bas de juin 2022 et les plus hauts d'août 2022.

Ce canal reste une barrière psychologique importante qui semble actuellement difficile à franchir.

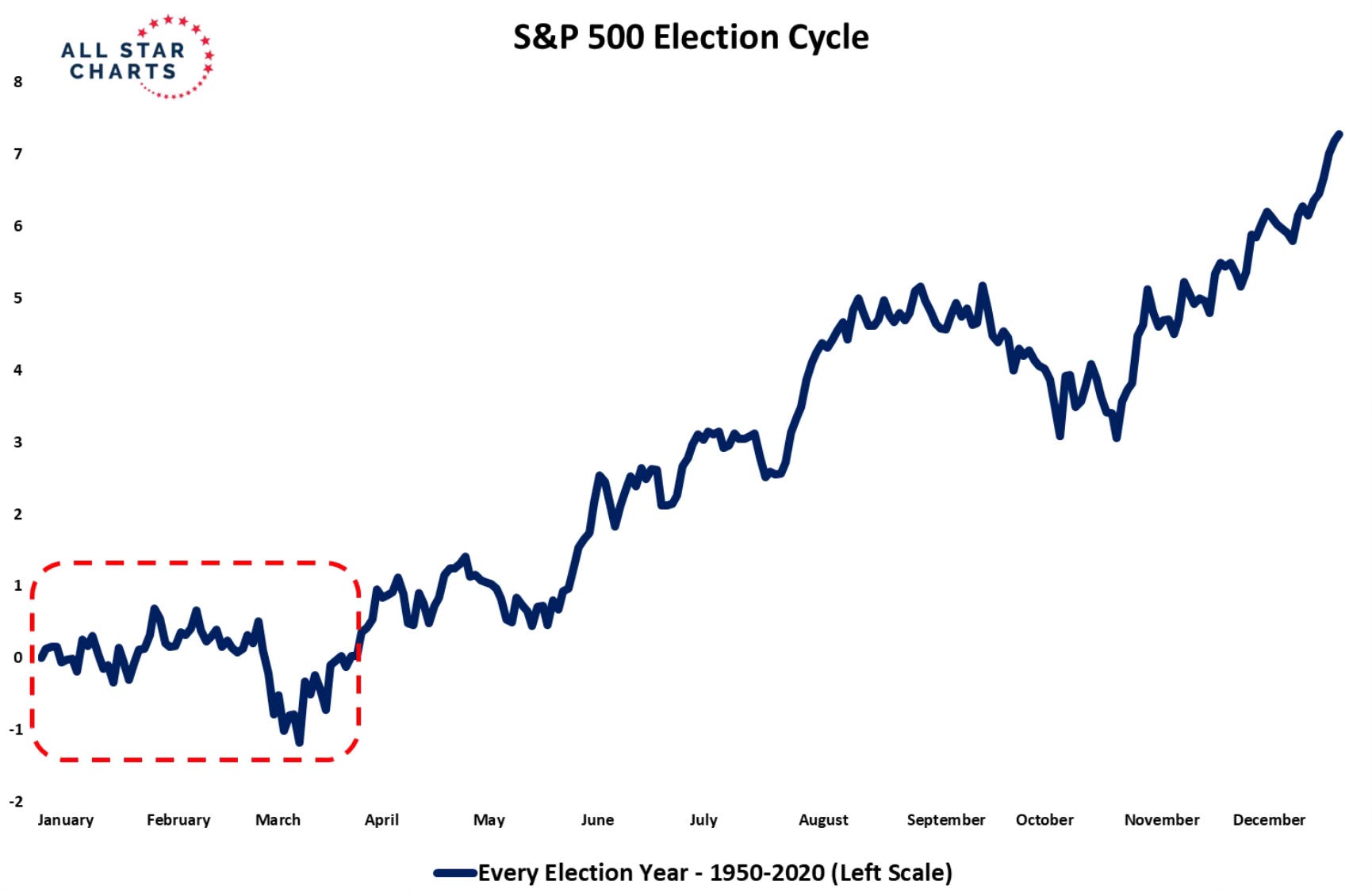

3. Les premiers mois d'une année électorale ont tendance à être volatils

Au cours du premier trimestre d'une année électorale, les marchés ont tendance à être volatils.

Entre 1950 et 2020, l'indice S&P 500 a généralement affiché une performance annuelle positive pendant les années électorales.

Cette tendance historique peut être considérée avec optimisme, ce qui laisse entrevoir des perspectives potentiellement positives pour 2024.

Malgré la possibilité d'une tendance latérale ou baissière au cours des trois premiers mois, les données historiques indiquent que la seconde moitié de l'année pourrait s'avérer bien meilleure.

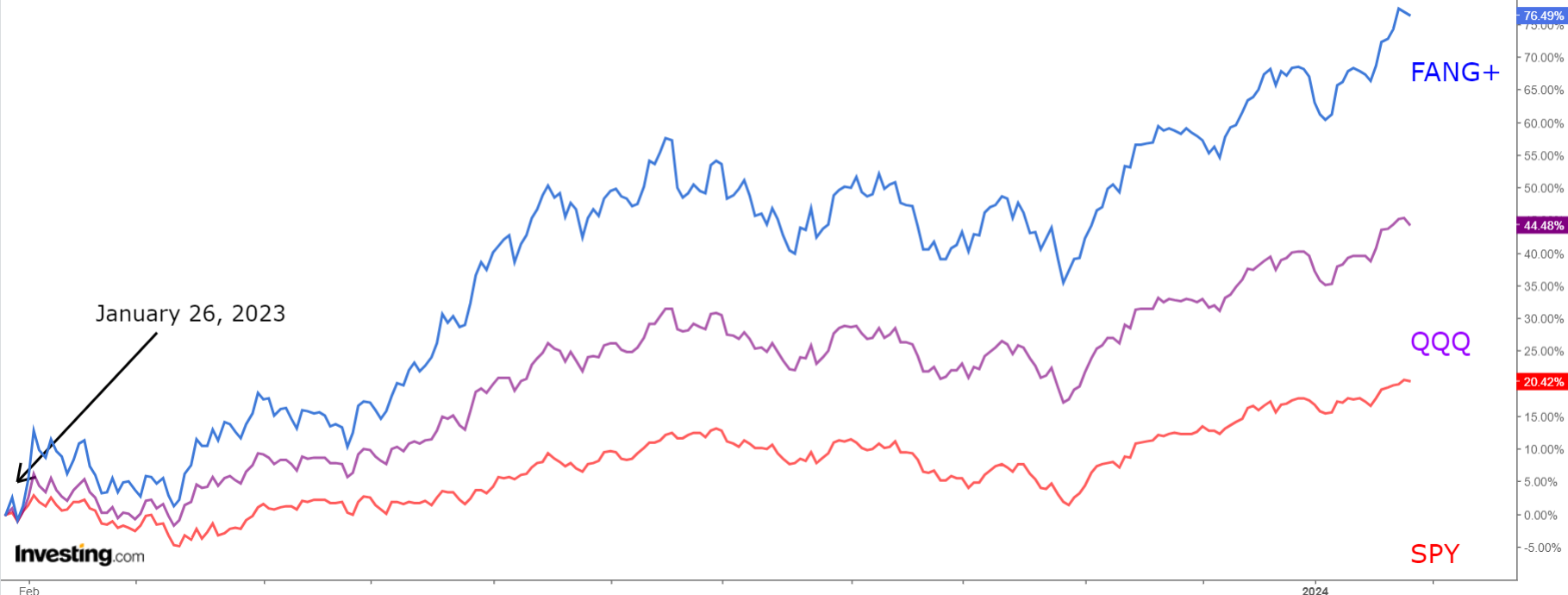

4. Les Magnificient 7 surperforment toujours le marché général

Au cours de l'année écoulée, l'indice NYSE FANG+ a affiché des performances remarquables, enregistrant une hausse de +76%, dépassant à la fois l'indice Nasdaq (+45%) et l'indice S&P 500 (+20%).

Bien que cet indice englobe des noms autres que ceux des 7 Magnifiques, il constitue un indicateur important pour évaluer la force des méga-capitalisations.

Alors que l'année 2023 s'est achevée sur la domination du marché par les 7 Magnifiques, la tendance s'est maintenue en 2024.

Les 7 Magnifiques, avec la récente montée en puissance de Netflix (NASDAQ :NFLX) à la suite de résultats positifs, semblent maintenir leur surperformance.

Dans le même temps, Tesla (NASDAQ :TSLA) semble potentiellement céder la place à d'autres concurrents.

5. Le marché ne s'oriente pas vers les matières premières

Si nous recherchons des revirements et le niveau de risque pris par le marché, le ratio des biens de consommation de base (NYSE :XLP) par rapport au S&P 500 nous donne un signal très clair :

Le sentiment haussier actuel trouve un soutien dans le ratio en baisse constante observé tout au long de l'année précédente, ce qui confirme la présence d'un marché haussier.

Cette tendance du ratio persiste alors qu'il franchit les points bas de 2021 et s'étend vers les niveaux observés en 2000.

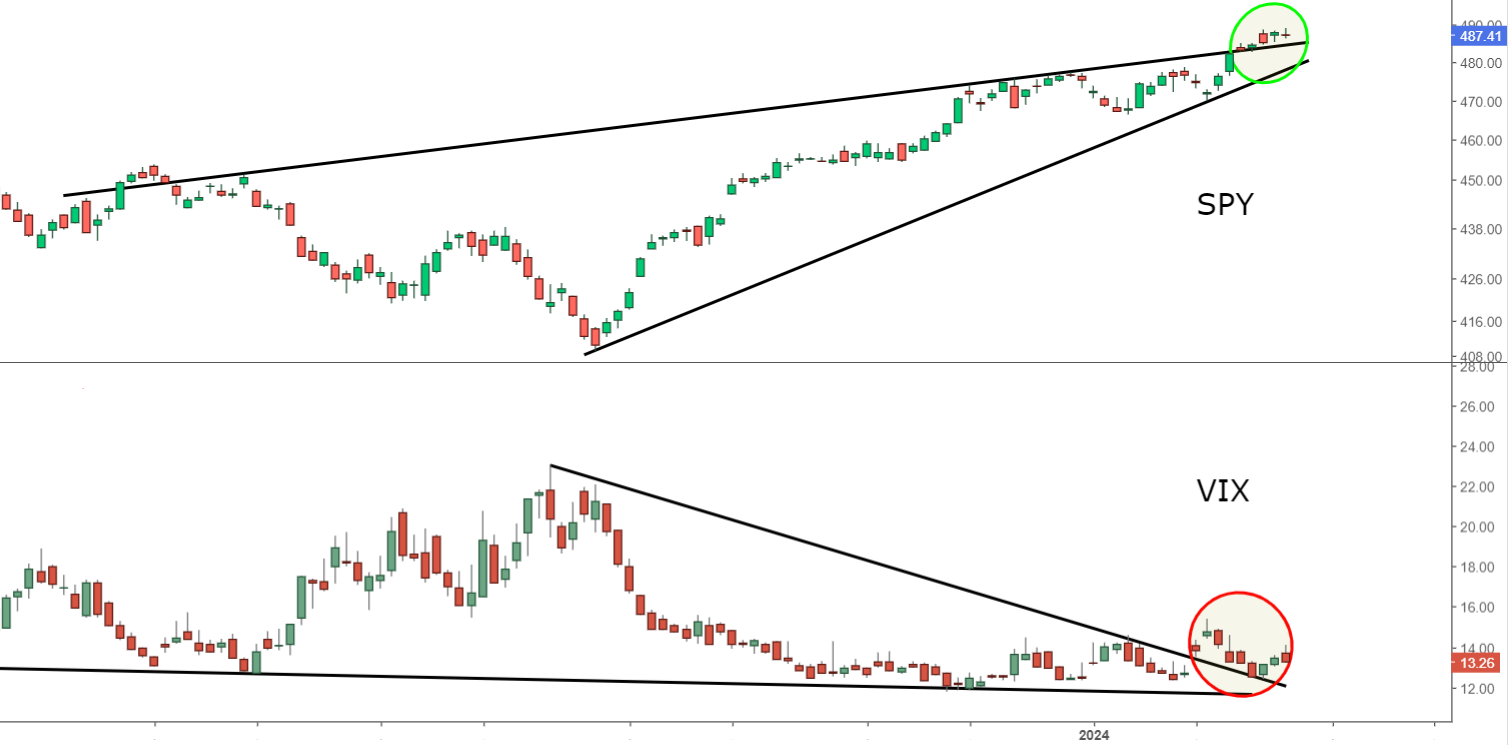

6. La volatilité reste faible

L'indice de la peur, le CBOE Volatility Index, a maintenu de faibles niveaux depuis novembre 2023, restant en dessous du niveau de 15.

Cependant, une confirmation potentielle d'une tendance haussière dans les mois à venir, poussant vers le niveau 20, pourrait déstabiliser le marché et exposer les investisseurs à un risque accru.

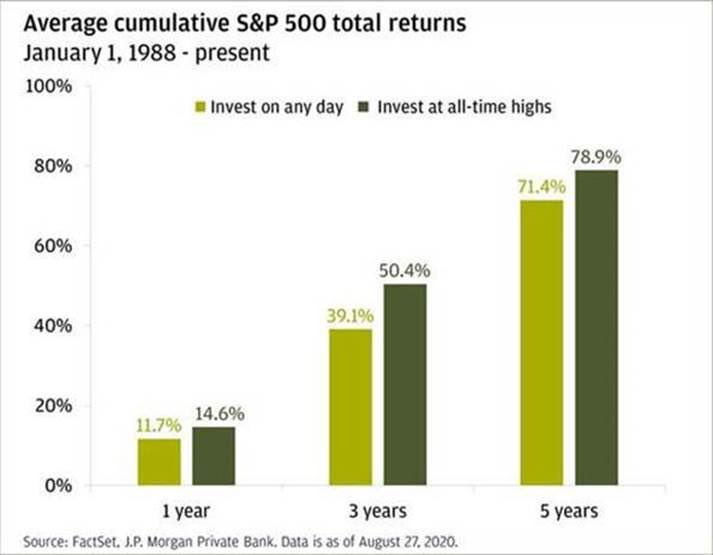

Conclusion : Il n'y a pas de meilleur moment pour investir

Le conseil habituel d'"attendre de voir quelle direction le marché va prendre" pourrait décourager les investisseurs, en laissant entendre qu'il n'y a jamais de moment idéal.

Toutefois, le graphique des rendements totaux moyens cumulés de l'indice S&P 500 contredit cette idée.

Il montre que le fait d'investir à des sommets historiques ne nuit pas à la performance sur une période de 1 à 5 ans, ce qui remet en question l'idée qu'il est nécessaire d'attendre le moment idéal.

En tant qu'investisseur, évitez donc d'attendre le moment idéal pour investir, car il n'existe tout simplement pas.

***

Passez à la vitesse supérieure en matière d'investissement en 2024 avec ProPicks

Les institutions et les investisseurs milliardaires du monde entier ont déjà une longueur d'avance en ce qui concerne l'investissement assisté par l'IA, qu'ils utilisent, personnalisent et développent de manière intensive pour augmenter leurs rendements et minimiser leurs pertes.

Désormais, les utilisateurs d'InvestingPro peuvent faire la même chose dans le confort de leur foyer grâce à notre nouvel outil phare de sélection d'actions par l'IA : ProPicks.

Avec nos six stratégies, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 952% au cours de la dernière décennie, les investisseurs disposent chaque mois de la meilleure sélection d'actions du marché au bout de leurs doigts.

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.