Les actions de la place de marché de l'hébergement en ligne Airbnb (NASDAQ:ABNB) ont chuté en raison des inquiétudes concernant l'impact potentiel de la variante Omicron du COVID-19 sur les voyages dans le monde.

Mais, coronavirus mis à part, l'action traverse une période difficile depuis un certain temps. Bien que tout le monde s'accorde à dire que l'entreprise a une proposition de valeur convaincante qu'elle a bien mise en œuvre, les risques réglementaires pourraient avoir un impact significatif sur l'activité.

Les villes dépendent des taxes d'hébergement des hôtels et des motels et sont soucieuses de protéger cette source de revenus. En outre, de plus en plus de personnes avertissent que les locations à court terme d'ABNB destinées aux vacanciers et aux voyageurs d'affaires réduisent le parc de logements disponibles pour les résidents permanents et font grimper les loyers.

ABNB a créé une marque reconnue et respectée dans le monde entier pour le courtage de séjours de courte durée dans des résidences privées. Il s'agit d'un accomplissement incroyable, mais la question pour les investisseurs est de savoir si les actions représentent une proposition risque-rendement attrayante.

Source : Investing.com

L'année dernière a été en dents de scie pour les actionnaires d'ABNB, les actions passant d'un plus bas niveau sur 12 mois de 121,51 $ le 15 décembre 2020 à un plus haut niveau de 216,84 $ le 11 février 2021.

Après avoir chuté à partir des niveaux de 200 $ et plus en février et mars, les actions se sont redressées pour clôturer à un récent sommet de 207,04 $ le 16 novembre. Les actions sont actuellement environ 12% en dessous de ce niveau.

ABNB est une jeune société et toute son histoire en tant que société publique s'est déroulée dans l'ombre de COVID-19 - il est difficile de croire que son introduction en bourse a eu lieu il y a moins d'un an.

L'estimation de la juste valeur des actions dépend de l'évaluation d'une foule d'incertitudes concernant les volumes de voyages, les changements de réglementation et les taux d'intérêt. La valeur d'une entreprise est basée sur des estimations de la valeur actuelle nette des bénéfices futurs. Lorsque la plupart des bénéfices attendus sont relativement éloignés dans le temps (comme c'est le cas pour ABNB), la valeur de l'action est très sensible aux hypothèses relatives aux taux d'intérêt. Les facteurs d'actualisation utilisés pour ramener les bénéfices futurs à la valeur actuelle nette sont principalement déterminés par les taux.

Plutôt que de tenter de prévoir tous les facteurs nécessaires pour évaluer ABNB, je me fie à deux formes de perspectives consensuelles. Dans l'évaluation de problèmes complexes, les estimations consensuelles sont souvent les meilleures sources d'orientation. La première des perspectives de consensus que je considère est la cote et l'objectif de prix consensuels de Wall Street. La seconde est la perspective implicite du marché, qui est une perspective probabiliste du prix qui est implicite à partir des prix des options sur une action.

Le prix d'une option sur une action reflète l'estimation consensuelle du marché de la probabilité que le cours de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre aujourd'hui et l'expiration de l'option.

En analysant les prix des options d'achat et de vente à une série de prix d'exercice, tous ayant la même date d'expiration, il est possible de calculer une perspective probabiliste qui concilie les prix des options. Il s'agit de la perspective implicite du marché.

J'ai analysé ABNB pour la dernière fois le 24 mars 2021. Les perspectives du consensus des analystes de Wall Street suggéraient que les actions avaient peu ou pas de hausse prévue pour les 12 prochains mois, bien que la note du consensus soit haussière ou neutre, selon la source. Les perspectives implicites du marché étaient fortement baissières. J'ai attribué une note globale baissière.

Au cours des 8 mois et plus qui se sont écoulés depuis mon article, ABNB a été très volatile. Bien que les actions soient légèrement plus élevées que le 24 mars, ABNB a considérablement sous-performé le S&P 500 sur cette période.

J'ai mis à jour les perspectives implicites du marché pour ABNB et examiné les perspectives actuelles du consensus de Wall Street afin de reconsidérer ma note pour ABNB.

Perspectives du consensus des analystes de Wall Street pour ABNB

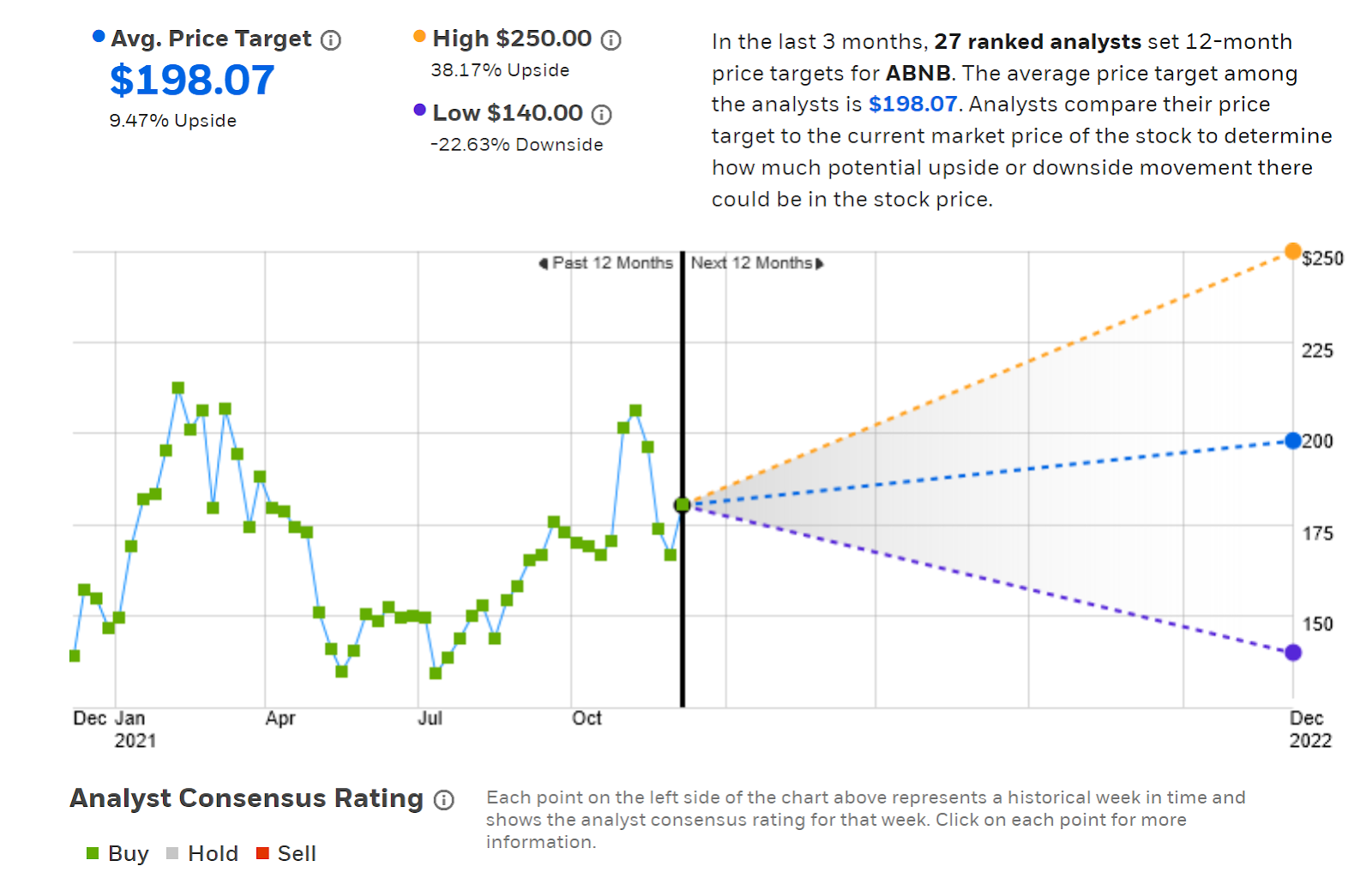

E-Trade calcule le consensus de Wall Street en combinant les opinions de 27 analystes classés qui ont publié des notes et des objectifs de cours pour ABNB au cours des 90 derniers jours. Le consensus pour ABNB est haussier et l'objectif de cours à 12 mois est de 9,47% supérieur au cours actuel.

Sur les 27 analystes, 14 attribuent une note d'achat à ABNB, 12 lui donnent une note de maintien, et seulement 1 a une note de vente. Il y a un grand écart dans les objectifs de prix, ce qui réduit la confiance dans la valeur prédictive du consensus.

Source : E-Trade

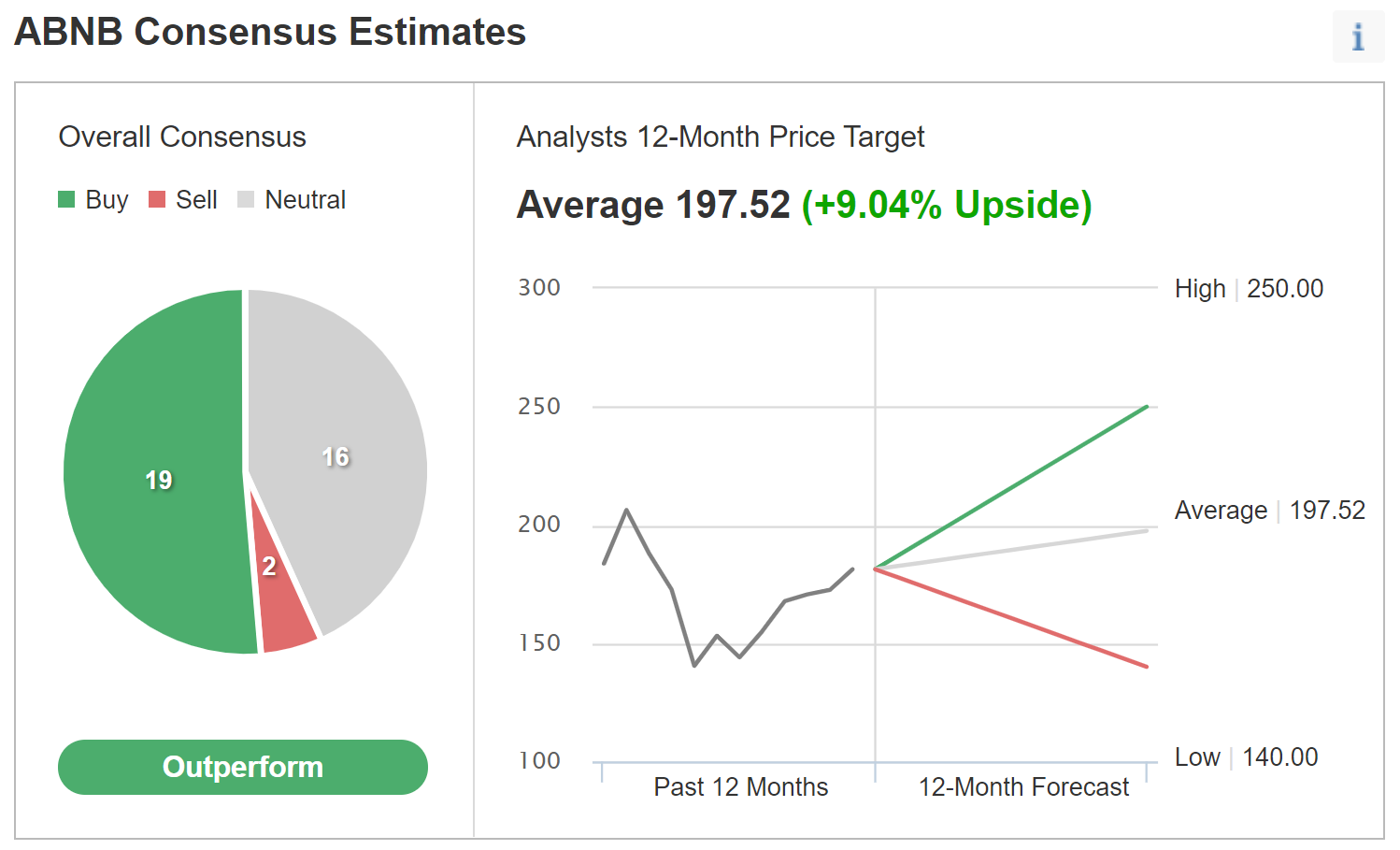

Investing.com combine les notes et les objectifs de cours de 37 analystes pour calculer les perspectives du consensus de Wall Street. La note du consensus est haussière et l'objectif de cours du consensus est de 9,04% supérieur au cours actuel de l'action. Les analystes sont plus nombreux à attribuer une note d'achat qu'une note neutre, mais la différence est assez faible, comme pour la cohorte du consensus E-Trade.

Source : Investing.com

Ces deux calculs du consensus de Wall Street sont similaires l'un à l'autre, avec une note haussière, bien qu'une part importante des analystes soit neutre. Les objectifs de cours à 12 mois du consensus sont très proches, ce qui implique une appréciation attendue du cours sur 12 mois de 9 à 9,5 %.

En mars dernier, le consensus des objectifs de cours à 12 mois était très proche du cours de l'action, suggérant une absence d'appréciation précise attendue pour l'année prochaine. Les perspectives actuelles du consensus sont meilleures, mais la question est de savoir si un rendement attendu de moins de 10 % vaut le risque (en supposant que l'on accepte les perspectives du consensus à leur valeur nominale). Le niveau élevé de dispersion des objectifs de prix suggère toutefois une faible confiance dans le consensus.

Perspectives implicites du marché pour ABNB

J'ai calculé les perspectives implicites du marché pour ABNB pour les 6,4 prochains mois (en analysant les options qui expirent le 17 juin 2022) et pour les 13,5 prochains mois (en analysant les options qui expirent le 20 janvier 2023). J'ai choisi ces deux dates d'expiration parce que la négociation des options qui expirent en juin et en janvier a tendance à être particulièrement active, ce qui permet de penser que les prix des options reflètent un large consensus d'opinions. En outre, ces deux dates d'expiration offrent bien sûr une vue jusqu'au milieu de l'année 2022 et jusqu'au début de l'année 2023.

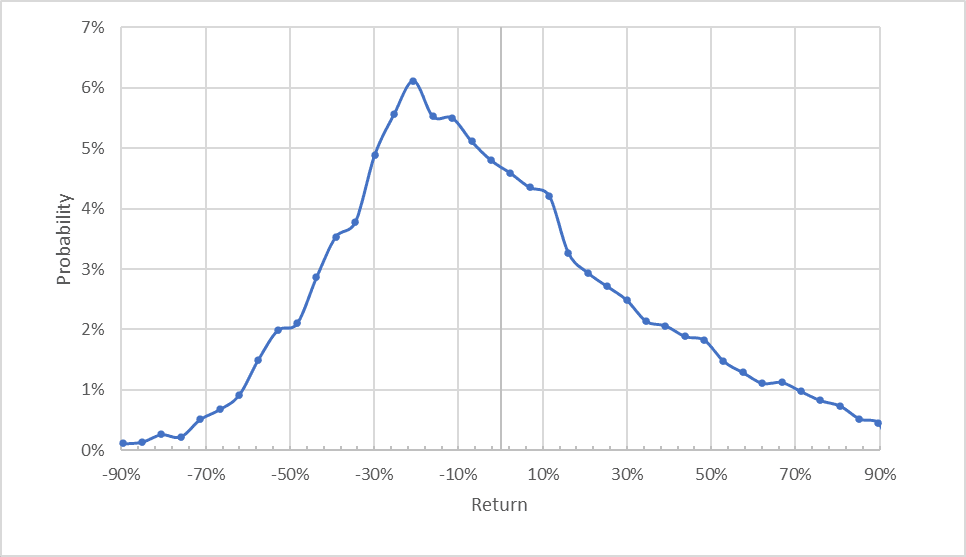

La présentation standard des perspectives implicites du marché se présente sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché jusqu'au milieu de l'année 2022 sont nettement orientées vers des rendements négatifs. Il existe un pic de probabilité bien défini qui correspond à un rendement du prix de -21 % pour cette période. La volatilité annualisée est de 54 %, ce qui est élevé pour une action individuelle.

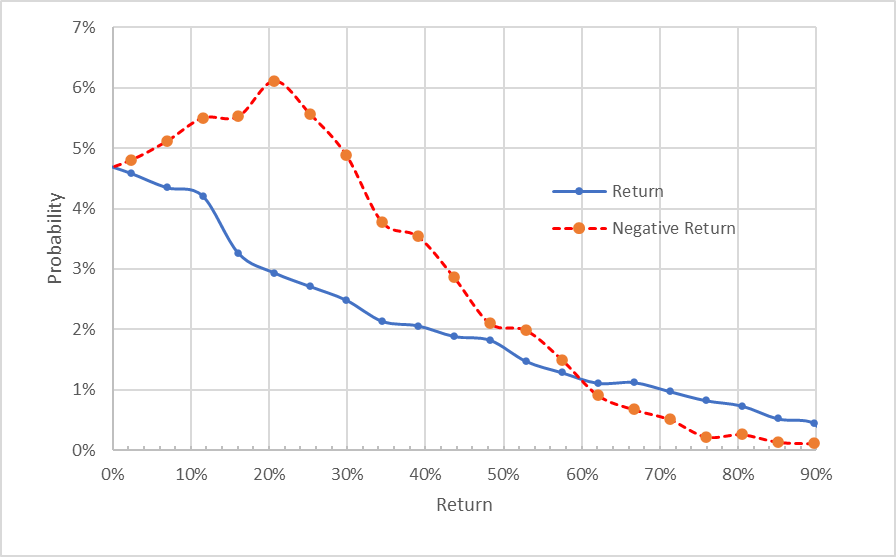

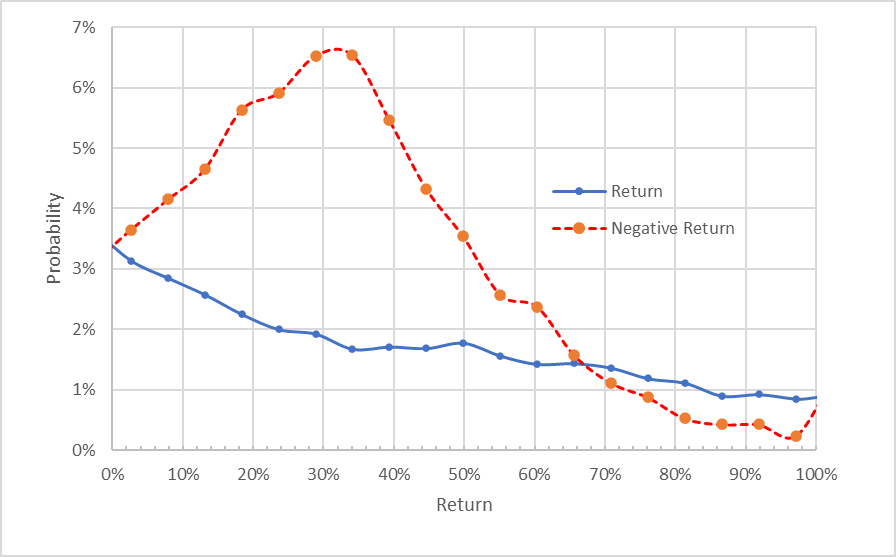

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté à rendement négatif de la distribution a été tourné autour de l'axe vertical.

Cette vue montre que les probabilités de rendements négatifs sont considérablement plus élevées que celles de rendements positifs de même ampleur pour une large gamme de résultats les plus probables (la ligne pointillée rouge est nettement supérieure à la ligne bleue pleine sur les ⅔ gauche du graphique).

Pour une gamme de rendements de plus grande ampleur, la probabilité de rendements positifs est plus élevée (les ⅓ droits du graphique). Cela montre qu'il existe une faible probabilité de rendements positifs surdimensionnés. Cela reflète l'asymétrie positive des attentes du marché. Il existe une littérature de recherche qui constate que les actions présentant cette caractéristique ont tendance à sous-performer. Cela s'explique par le fait que les investisseurs ont une affinité avec le "billet de loterie intégré" de l'asymétrie positive et qu'ils ont tendance à surenchérir le prix des actions présentant cette caractéristique.

Cette perspective implicite du marché pour ABNB est baissière car il y a une inclinaison substantielle des probabilités vers des rendements de prix négatifs. Il existe également une probabilité faible mais solide de rendements positifs exceptionnels, et c'est ce qui attire de nombreux investisseurs.

Les perspectives à 13,5 mois jusqu'en janvier 2023 sont cohérentes avec les perspectives à 6,4 mois, bien qu'elles soient encore plus baissières. Les perspectives présentent une asymétrie positive importante et le pic de probabilité se produit à un rendement du prix de -31 % sur cette période. La volatilité annualisée calculée à partir de cette distribution est de 51%.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté à rendement négatif de la distribution a été tourné autour de l'axe vertical.

Les perspectives implicites du marché jusqu'en 2022 sont baissières, avec une volatilité élevée. Ces résultats sont qualitativement très similaires aux perspectives implicites du marché que j'ai calculées en mars.

Conclusion : L'action AirBnB peut-elle rebondir?

Les entreprises innovantes qui perturbent et transforment leur secteur sont rares et Airbnb en est une. Cela ne fait pas pour autant de ses actions un bon investissement.

Il est très difficile d'avoir confiance dans l'analyse prospective d'ABNB. La note du consensus de Wall Street est haussière, mais il n'y a pas une forte majorité d'analystes qui sont haussiers. L'objectif de cours à 12 mois du consensus est supérieur d'environ 9,25 % au cours actuel de l'action.

Compte tenu du risque élevé (avec une volatilité annualisée prévue de 50 %), ce niveau de rendement attendu n'est pas convaincant.

Les perspectives implicites du marché jusqu'en juin 2022 et janvier 2023 sont baissières, avec des probabilités qui favorisent considérablement les pertes. Les étoiles peuvent s'aligner pour ABNB au cours de l'année prochaine, mais les chances ne sont pas bonnes. En équilibrant la note haussière du consensus de Wall Street avec les perspectives baissières du marché jusqu'en 2022, je change ma note sur ABNB à neutre.