Permettez-moi de commencer par la conclusion, qui, je pense, ne sera pas très fréquente : ce rapport n'empêche pas la Fed de procéder à un assouplissement de 50 points de base la semaine prochaine et, honnêtement, il n'en compromet même pas beaucoup les chances.

Le marché des swaps d'inflation prévoyait un prix de 0,05 % sur la base des NSA, soit environ 0,13 % sur la base des SA. En fait, ce marché a été mieux proposé, les opérateurs s'attendant à un chiffre plus faible ou souhaitant couvrir cette possibilité plus que celle d'un chiffre plus élevé.

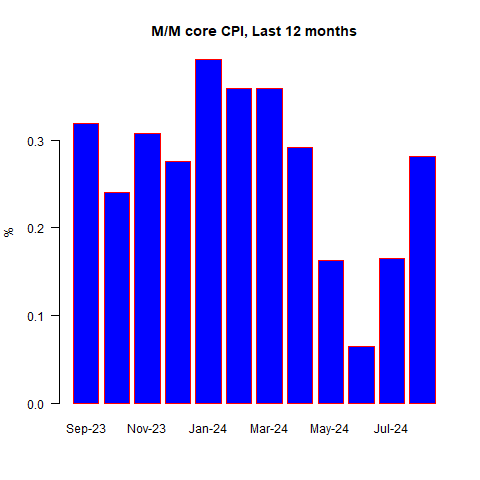

Les économistes se sont rassemblés autour d'un consensus de 0,16% pour l'IPC généra, et de 0,20% pour l'IPC de base. Les chiffres réels ont été de +0,19 % m/m pour l'IPC et de +0,28 % pour l'IPC de base, ce qui porte les chiffres a/a à 2,59 % et 3,27 % respectivement. Il s'agit de la plus mauvaise publication mensuelle de l'indice de référence depuis avril, et la réaction initiale du marché a été, comme on pouvait s'y attendre, médiocre.

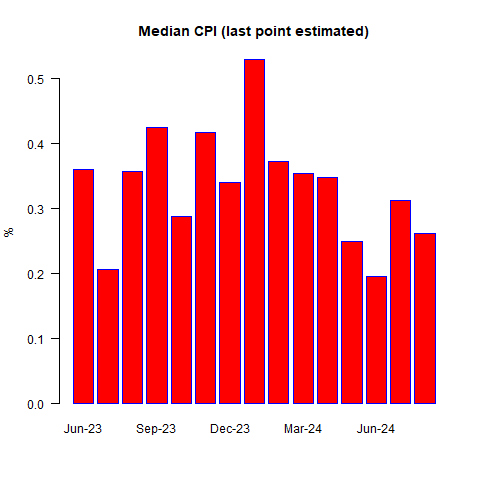

Ma première estimation de l'IPC médian pour le mois est de +0,26 % m/m, portant la médiane a/a à 4,16 %. (Les lecteurs attentifs noteront que ni l'IPC global, ni l'IPC de base, ni l'IPC médian n'ont atteint l'objectif de la Fed).

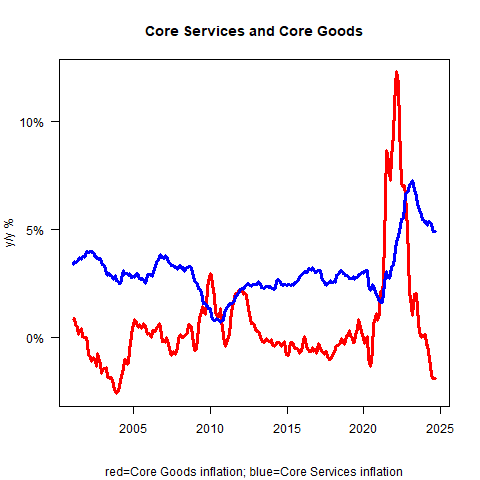

Fait intéressant... du moins, si vous êtes du genre à trouver l'IPC intéressant... les variations a/a des biens de base (-1,9 %) et des services de base (+4,9 %) sont restées stables. C'est la première fois depuis longtemps que nous voyons cela.

Wow, n'est-ce pas ?

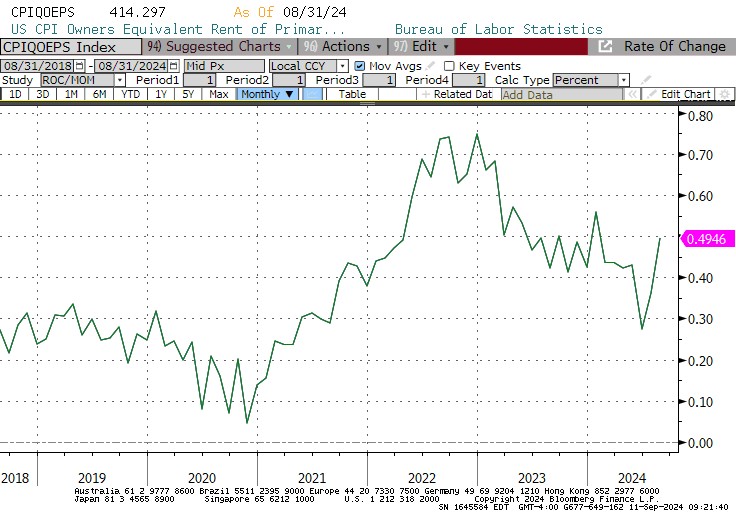

Une hausse arrondie de +0,3 % de l'IPC de base fait sortir la Fed de ses gonds ou, du moins, lui permet de réduire son taux de 25 points de base, n'est-ce pas ? Eh bien, pas si vite. La variation mensuelle du loyer équivalent propriétaire saute immédiatement aux yeux (du moins, si vous êtes du genre à regarder ces choses en profondeur) avec +0,495 % m/m.

Il s'agit de la plus forte variation mensuelle depuis février, et il n'a pas été sensiblement plus élevé sur une base régulière depuis le début de l'année dernière.

Cela semble un peu bizarre, surtout après la récente baisse. Et cela ressemble étrangement à un graphique décalé d'un mois des variations m/m des loyers primaires, qui ont chuté il y a quelques mois avant de se rattraper le mois dernier.

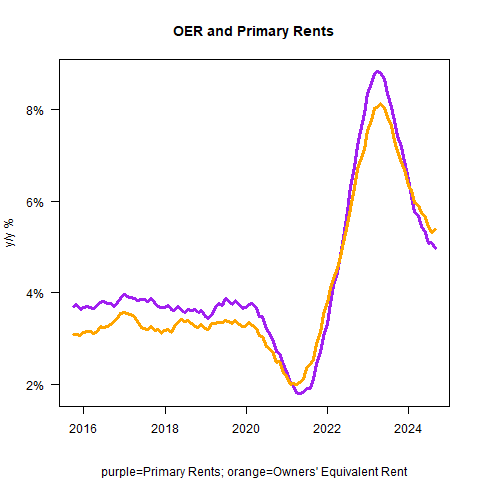

Cela me semble être une bizarrerie saisonnière. Les chiffres des logements en glissement annuel sont toujours en baisse. Mais si vous regardez attentivement, vous pouvez voir que le taux d'amélioration ralentit. Et peut-être que mes calculs ne sont pas très bons, mais il ne semble pas que ces chiffres convergent vers la déflation.

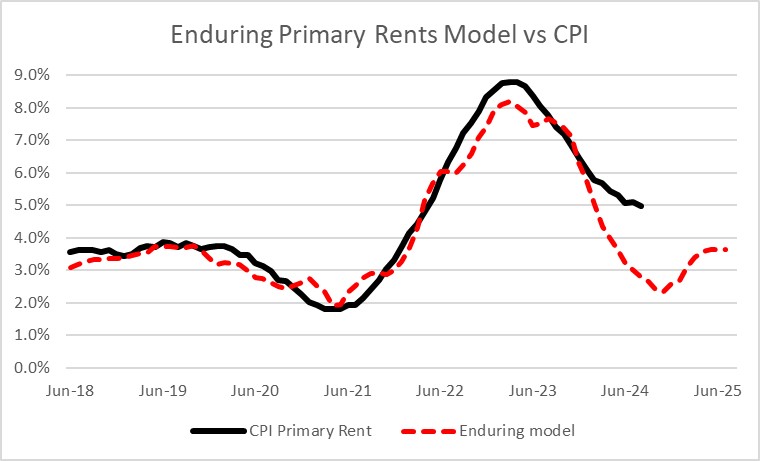

Les données sur les loyers sont donc à la fois une bonne et une mauvaise nouvelle. La bonne nouvelle, c'est que dans l'IPC de ce mois-ci, les loyers ont été un peu plus élevés uniquement parce que l'OER a fait un bond bizarre. Je reviendrai sur ce chiffre dans une seconde, après avoir partagé la mauvaise nouvelle : rien dans la trajectoire des loyers ne suggère que la théorie opérationnelle de nombreux prévisionnistes depuis longtemps - à savoir que les loyers seraient bientôt en déflation - va se produire. Comme je ne cesse de le souligner, la trajectoire des loyers est plus élevée que celle de mon modèle ascendant des loyers, qui suggérait que nous devrions atteindre un niveau plancher de 2,4 % en glissement annuel à l'heure actuelle. Et mes prévisions étaient très élevées par rapport à ce que les gens disaient.

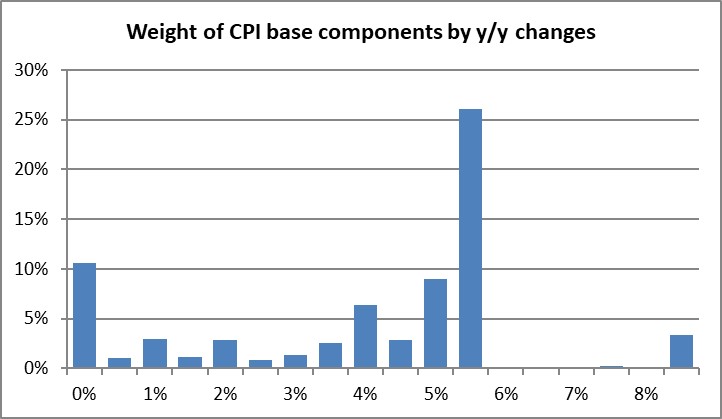

Mais allons au-delà des loyers. Il est toujours important de surveiller la "grande masse", mais en dehors des loyers, les choses se sont plutôt bien passées ce mois-ci. Il y a eu quelques exceptions des deux côtés (hébergement hors domicile +1,75 % m/m, tarifs aériens +3,9 % m/m après 5 baisses consécutives ; location de voitures/camions -1,5 % et voitures d'occasion -1 % m/m), mais l'IPC de base hors logement n'a diminué que de +1,72 % en glissement annuel. La liste des catégories mensuelles montre une longue liste de catégories dont les prix ont baissé d'un mois sur l'autre : bijoux, location de voitures/camions, voitures d'occasion, services énergétiques, biens personnels divers, produits de soins personnels, ameublement et fonctionnement du foyer, produits de soins médicaux, services de soins médicaux, loisirs, communication, et quelques autres. Non pas que nous nous dirigions vers la déflation, mais regardez la répartition des variations de prix d'une année sur l'autre. Je n'ai pas montré cela depuis quelques mois.

Encore une fois, il ne s'agit pas d'une distribution qui crie à la déflation, mais les queues à l'extrême droite se déplacent toutes vers la gauche. Il y a toujours un groupe autour de 4-5%, ce qui ne devrait pas être surprenant puisque l'IPC médian est d'environ 4,2%. Vous remarquerez également qu'il n'y a pas beaucoup de catégories affichant une déflation en glissement annuel, mais si vous enlevez les abris, vous obtenez quelque chose qui semble plus désinflationniste: un mode autour de 4-5 %, mais des queues vers le bas. En période d'inflation, les queues s'étirent vers le haut, ce qui a été le cas pendant un certain temps, mais la signature de la distribution globale est encourageante.

La conclusion, comme je l'ai dit plus haut, est que si la Fed penchait pour une réduction des taux de 50 points de base la semaine prochaine, ce n'est pas un chiffre qui devrait les faire changer d'avis. À moins que la Fed ne se préoccupe que des chiffres les plus élevés, ce rapport n'est pas alarmant.

Il ne s'agit pas de l'impression déflationniste que les investisseurs obligataires souhaitaient, mais cela n'était pas vraiment prévu. Nous discutons de quelques centièmes dans l'indice de référence mensuel, et cela est entièrement attribuable - toujours - à l'abri. En fait, il y a des signes de désinflation croissante.

Pour être clair, je ne pense pas personnellement que le FOMC doive arrêter le resserrement quantitatif et il n'y a pas d'urgence à réduire les taux. La lutte contre l'inflation n'est pas seulement inachevée, elle ne le sera pas avant un certain temps... et un assouplissement aujourd'hui ne fera que la rendre plus difficile plus tard. Mais c'est ce que je ferais. Ce que je dis, c'est qu'il est peu probable que la Fed change de cap sur la base de ce chiffre.

Les chiffres a/a de l'IPC global vont continuer à baisser pendant quelques mois, en partie à cause des effets de base et en partie parce que les prix de l'énergie sont très faibles. Une trajectoire parfaitement raisonnable pour la politique monétaire (si vous pensez que les taux devraient au moins être ramenés à un niveau neutre dans la fourchette de 3-4 %) serait de 25 points de base la semaine prochaine, puis des réductions plus importantes dans quelques mois lorsque le chiffre de l'inflation globale sera plus bas et que le taux de chômage sera plus élevé.

Le seul problème de cette approche est qu'une accélération du rythme d'assouplissement plus tard peut sembler préoccupante, ce qui explique pourquoi certains membres du FOMC sont favorables à une sortie rapide. Comme je l'ai dit, rien ne devrait empêcher cela.

Mais l'inflation médiane se dirige toujours vers une fourchette de 3 à 4, avec un plongeon potentiel dans la fourchette de 3 avant une ré-accélération. Il reste encore beaucoup à faire en matière d'inflation, et ce sera encore plus difficile maintenant que nous sommes en récession.