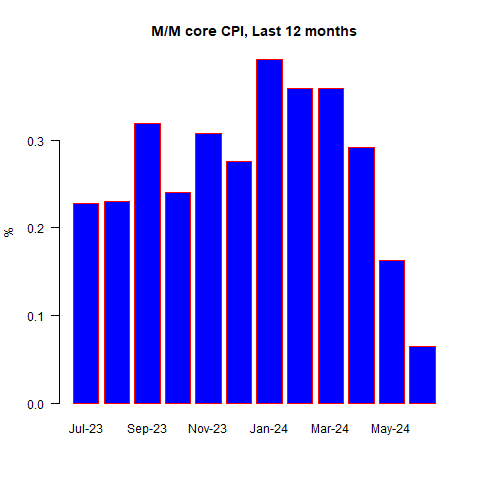

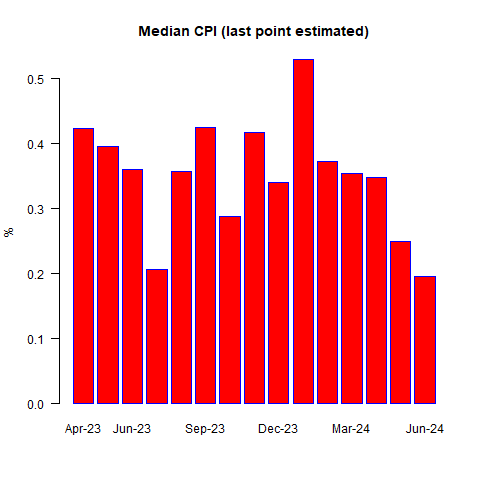

En mai, l'IPC de base s'est établi à +0,29 % et à +0,25 % en médiane. La question était de savoir si ce mois-là était un cas unique devant être inversé à un moment ou à un autre, ou si le logement et d'autres éléments à évolution plus lente allaient se manifester.

Au début de ce mois, le consensus des économistes était de +0,21 % pour l'indice de référence ; le marché des swaps d'inflation négocie l'inflation globale, mais a en fait suggéré quelque chose d'un peu plus doux que ce que les économistes attendaient. Nous savions que les voitures d'occasion allaient de nouveau être faibles, mais il semblait que les gens étaient convaincus que le ver avait tourné et que l'inflation allait maintenant se diriger vers une forte baisse.

Que cela s'avère vrai ou non, il est important de comprendre que la raison pour laquelle les économistes pensent cela est que chômage augmente, ce qui indique que nous sommes soit en récession, soit très proches d'une récession, et que les économistes pensent (contre la logique et les données) que les salaires précèdent les prix, ce qui devrait donc annoncer une impulsion désinflationniste.

Je pense également que l'inflation va baisser, mais c'est parce que les abris ne sont plus en état d'ébullition et non parce que la Fed a réussi à briser le dos des travailleurs.

Que s'est-il donc passé en juin ?

Nous avons vu un très faible chiffre de -0,06%, qui était principalement la faute d'un très faible chiffre d'inflation de base de +0,06%. Il s'agit du deuxième chiffre d'inflation de base très faible d'affilée. Lorsque l'IPC médian sera publié plus tard dans la journée, il devrait être encore plus faible que le mois dernier, à environ +0,195 %. Si nous pouvions répéter cette médiane chaque mois, cela équivaudrait à une inflation conforme à l'objectif de la Fed, car la médiane est normalement un peu plus élevée que l'indice de base, sauf lorsque nous sommes dans une phase de hausse de l'inflation.

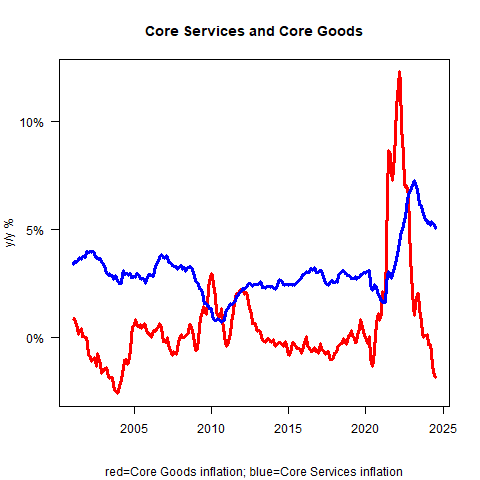

Mais alors que le chiffre de l'inflation du mois dernier concernait uniquement les biens de base, ce mois-ci, nous avons enfin constaté une légère décélération dans les logements. D'accord, oui - les biens de base ont glissé plus loin dans la déflation, parce que cette catégorie existe principalement pour me faire paraître stupide en baissant de plus en plus alors que je continue à penser que la désinflation doit être presque épuisée. Les services de base ont chuté de 5,3 % en glissement annuel à 5,1 % en glissement annuel.

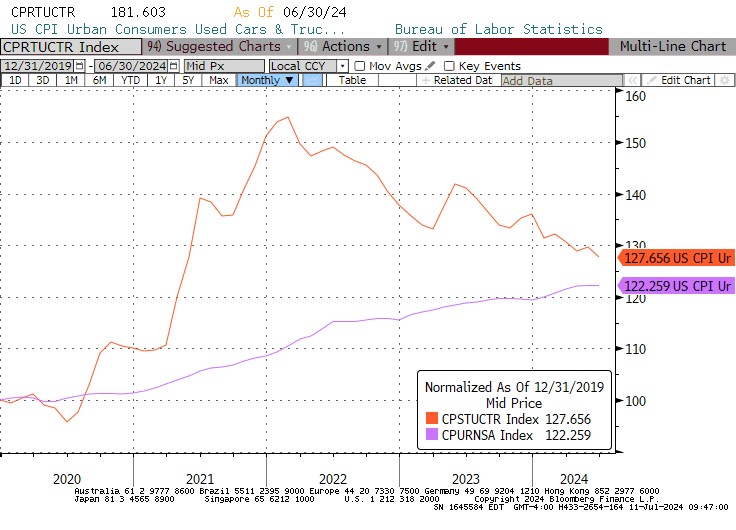

Nous savions que les voitures d'occasion seraient faibles, et elles l'ont été à -1,5% m/m. Les voitures neuves ont également été à la traîne. Mais je le répète parce que je veux avoir l'occasion de paraître à nouveau stupide le mois prochain : la déflation des biens suit son cours.

Les coûts d'expédition mondiaux augmentent à nouveau, le dollar sera vulnérable si la Fed commence à assouplir sa politique, et même si les voitures d'occasion devraient continuer à afficher d'importantes baisses en glissement annuel au cours des prochains mois, il s'agit principalement d'effets de base. Au niveau de l'indice, l'indice des prix des voitures d'occasion est presque entièrement revenu au niveau de l'ensemble des prix.

Depuis COVID, le niveau général des prix - ce qui est arrivé au prix moyen des biens et des services - a augmenté de 22,3 %. Les prix des voitures d'occasion n'ont augmenté que de 27,7 %. Tous les biens et services n'augmenteront pas exactement de 22,3 % ; le fait est que la dislocation des voitures d'occasion est pratiquement terminée et qu'il faut donc s'attendre à ce que l'inflation des voitures d'occasion commence à ressembler davantage à l'inflation générale.

Mais là encore, les biens ne sont pas le sujet qui nous intéresse vraiment. La question est de savoir ce qu'il en est des services. Dans ce domaine, les nouvelles ne sont pas toutes mauvaises (certaines sont bonnes, d'autres ne sont tout simplement pas mauvaises). (Certaines sont bonnes, d'autres ne sont pas mauvaises.) Ce mois-ci, les loyers ont brusquement baissé d'un mois sur l'autre.

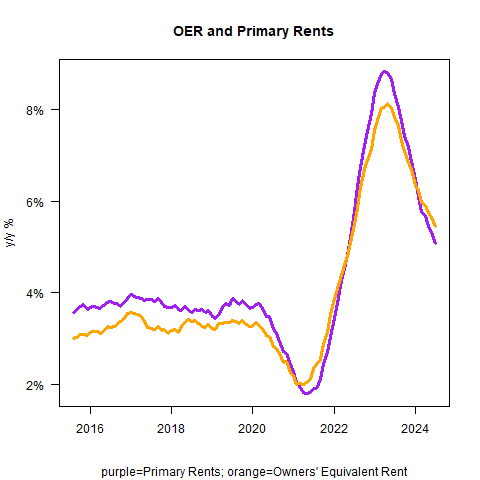

Les loyers primaires étaient de +0,26% m/m (contre +0,39% le mois dernier), et les loyers équivalents des propriétaires étaient de +0,28% (contre +0,43% le mois dernier). Les taux en glissement annuel s'établissent ainsi à 5,07% et 5,45%, respectivement.

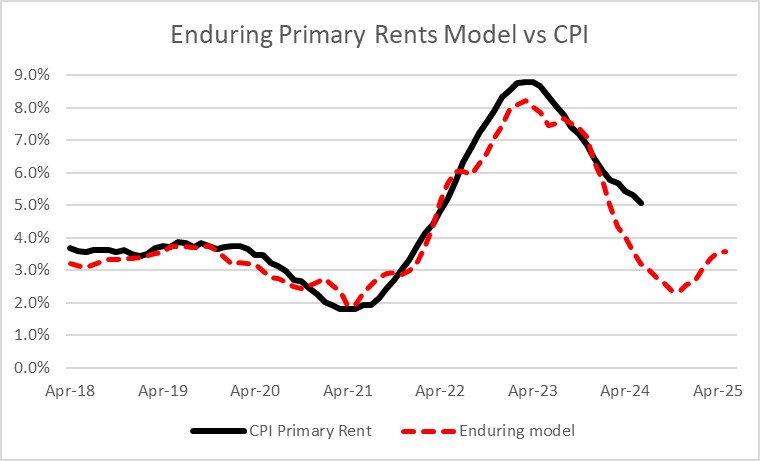

C'est une bonne nouvelle, mais ce n'est pas une nouvelle inattendue. L'énigme des 3 à 6 derniers mois était de savoir pourquoi cela ne se produisait pas déjà. Sur une base mensuelle, les chiffres des loyers ne s'amélioreront probablement pas beaucoup, mais s'ils sont imprimés autour de ce niveau de façon constante, les chiffres des loyers en glissement annuel décéléreront progressivement.

Malheureusement, il n'y a aucun signe de déflation des loyers et il est probable qu'ils commenceront à réaccélérer plus tard cette année ou au début de l'année prochaine. Il s'agit toutefois d'un point de vue non consensuel, et vous devez garder à l'esprit que la Fed pense que la déflation des loyers est imminente.

En plus de la baisse des loyers, le secteur de l'hébergement hors foyer a enregistré une baisse de 2 % en glissement mensuel. Toutefois, à l'instar des tarifs aériens (-5% m/m), le logement à domicile n'est pas un élément qui va constituer un frein important et persistant. Elle est volatile. En ce qui concerne les tarifs aériens, cette baisse des prix correspond bien aux chiffres de l'énergie que nous avons vus hier, qui ont montré une baisse surprenante des stocks de carburéacteur. Les prix ont baissé et les gens ont pris l'avion !

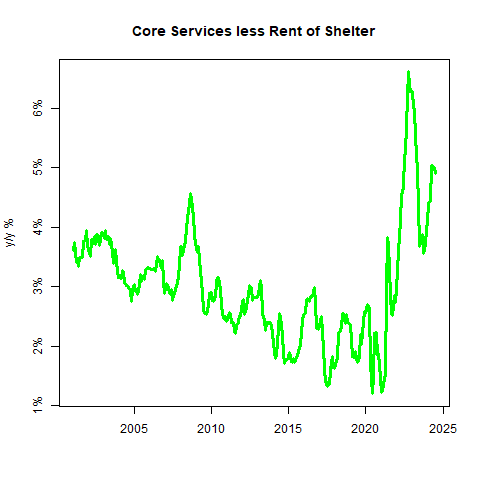

Passons à "Supercore". Le mois dernier, les gens ont fait grand cas de la baisse m/m des services de base hors logement, et ils feront grand cas du fait qu'ils ont à nouveau baissé m/m ce mois-ci. Mais cela semble être un problème saisonnier : l'année dernière, les deux mois les plus faibles étaient également mai et juin. En glissement annuel, les activités de base ont de nouveau enregistré une légère baisse. Les services de soins médicaux sont en hausse de 3,3 % en glissement annuel, les services médicaux et hospitaliers se maintenant tous deux à un niveau élevé. Je ne vois pas encore d'amélioration majeure dans le secteur supercore.

Dans l'ensemble, il ne fait aucun doute que ce chiffre est apaisant pour la Fed. Il l'est aussi pour moi. L'inflation décélère et, comme je l'ai dit le mois dernier, je pense que la Fed procèdera très certainement à un assouplissement symbolique au cours des deux prochains mois.

Le problème potentiel est que l'inflation ne ralentit pas pour la raison que la Fed pense qu'elle ralentit. L'économie ralentit et le chômage augmente. Je ne sais pas quand Sahm l'a dit pour la première fois, mais cela fait des décennies que je note que lorsque le taux de chômage augmente d'au moins 0,5 % par rapport à son niveau le plus bas, il augmente toujours d'au moins 1 % supplémentaire (voici la date à laquelle je l'ai dit en 2011 : https://inflationguy.blog/2011/07/10/no-mister-bond-i-expect-you-to-die/ ). Ce n'est pas que je sois amer que cela s'appelle maintenant la "règle de Sahm".

Alors oui, l'économie s'affaiblit et le marché du travail se tasse. Cela laisse présager une décélération de la croissance des salaires - ou, en fait, une poursuite de cette décélération. Mais le lien entre les salaires et les prix est pour le moins ténu, et ce n'est pas la raison pour laquelle l'inflation restera faible, si tant est qu'elle le soit.

En fait, je continue de penser que l'inflation médiane finira par s'établir entre 3 et 4 %. Cette conviction a toujours été assortie d'une clause "à moins que", mais pas "à moins que nous entrions en récession". Nous entrerons en récession, et c'est probablement déjà le cas, mais les récessions et les décélérations de l'inflation de base n'ont, au mieux, qu'un rapport assez lâche. I

e n'est pas la récession qui provoque la désinflation (après tout, la désinflation a commencé bien avant). C'est plutôt la lenteur de la croissance de la masse monétaire, combinée au rebond de la vitesse de circulation, qui finit par s'essouffler. Nous sommes plus proches de la fin du rebond de la vitesse de circulation que du début, et si M2 s'accélère, il n'est pas encore problématique. Telles sont les tendances naissantes à surveiller de près.

En attendant, la Fed a ce qu'elle veut pour l'instant. L'emploi et l'inflation ralentissent. Un assouplissement suivra sous peu. Reste à savoir si elle sera suivie d'autres assouplissements, mais pour l'instant, les tendances sont favorables à la banque centrale.