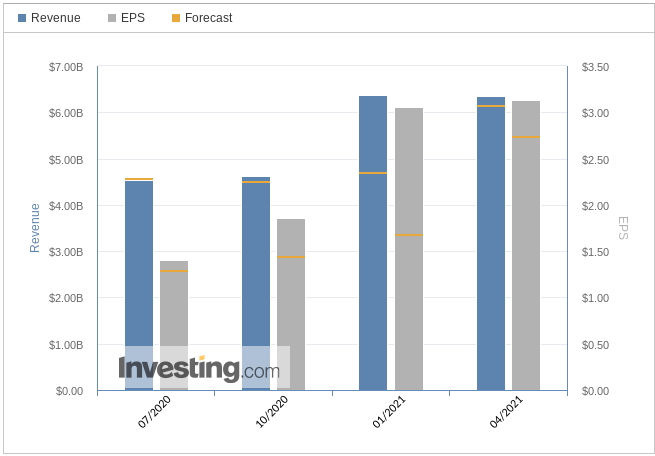

La Bank of Montreal Financial Group (TSX:BMO) publiera ses résultats du troisième trimestre 2021 le lundi 23 août, avant l'ouverture. BMO a battu le consensus sur le BPA au cours des quatre derniers trimestres et a battu le revenu au cours des trois derniers.

Le marché a réagi favorablement aux performances de l'entreprise ainsi qu'à l'amélioration des perspectives des banques. Le rendement total de BMO depuis le début de l'année est de 38,6 %, contre 27,7 % pour le iShares U.S. Financials ETF (NYSE:IYF) et 24,2 % pour le iShares Global Financials ETF (NYSE:IXG).

Source : Investing.com

Même avec l'appréciation substantielle du cours cette année, BMO semble moins cher que JPMorgan Chase & Co (NYSE:JPM), Bank of America Corp (NYSE:BAC) et Wells Fargo & Company (NYSE:WFC) sur la base du ratio cours/bénéfice à terme.

Citigroup Inc (NYSE:C) a un ratio C/B inférieur à celui de BMO, mais aussi un rendement inférieur.

|

Stock |

||

|

Bank of Montreal (BMO) |

10.8 |

3.3% |

|

Citigroup (C) |

9.2 |

2.8% |

|

JPMorgan Chase (JPM) |

12.5 |

2.3% |

|

Bank of America (BAC) |

13.9 |

2.0% |

|

Wells Fargo (WFC) |

14.2 |

1.6% |

C/B prévisionnel et rendement prévisionnel des dividendes de BMO par rapport aux principales banques américaines (Morningstar.com)

Le taux de croissance du dividende de BMO sur 5 ans est de 5,6 %. Selon le modèle de croissance de Gordon, le rendement attendu de BMO est de 8,9 % (taux de croissance du dividende de 5,6 % plus rendement du dividende).

Sur les périodes de 3 et 5 ans, les rendements totaux de BMO sont généralement conformes à ceux du FNB iShares U.S. Financials, mais BMO accuse un retard considérable sur la période de 10 ans.

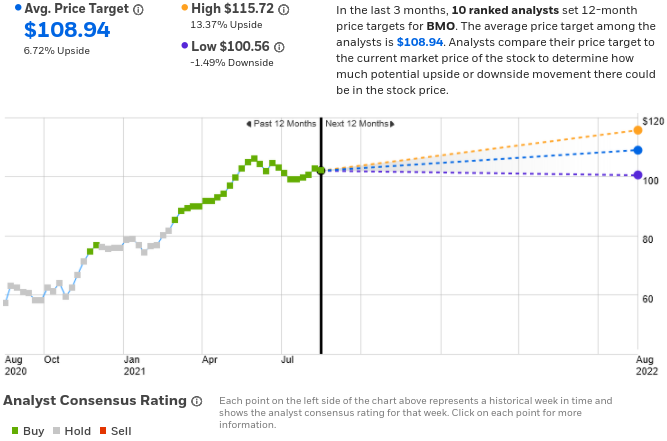

Pour formuler une opinion sur BMO, je m'appuie sur deux formes de consensus sur les perspectives. La première est le consensus bien connu des analystes de Wall Street. Il s'agit d'un objectif de cours à 12 mois fondé sur les prévisions de bénéfices.

Le deuxième type de consensus que je considère est la perspective implicite du marché, qui est dérivée des prix des options sur BMO. Le prix d'une option représente l'estimation consensuelle du marché quant à la probabilité que le cours d'une action dépasse (option d'achat) ou descende (option de vente) un niveau précis (le prix d'exercice) d'ici l'expiration de l'option.

En analysant les options d'achat et de vente à une gamme de prix d'exercice et à la même date d'expiration, il est possible de calculer les probabilités de tous les rendements futurs possibles pour cette période qui concilieront les prix des options. Pour ceux qui ne sont pas familiers avec les perspectives implicites du marché, j'ai rédigé un billet de présentation avec des exemples et des liens vers la littérature financière pertinente.

Le consensus de Wall Street représente le point de vue global découlant de l'analyse des données fondamentales, tandis que les perspectives implicites du marché reflètent les croyances des négociants quant aux probabilités de gain et de perte reflétées dans le prix des options.

Consensus de Wall Street sur BMO

eTrade compile un consensus de Wall Street sur les perspectives de BMO à partir de 10 analystes classés qui ont émis des notes et des objectifs de prix au cours des 90 derniers jours. Le consensus est haussier et l'objectif de cours à 12 mois est de 108,94 $, soit 6,7 % de plus que le cours actuel.

Il y a un haut niveau de cohérence entre les analystes, ce qui tend à augmenter la confiance dans la valeur prédictive du consensus. L'objectif de prix à 12 mois le plus bas n'est inférieur au prix actuel que de 1,49 %.

Source : eTrade

En comparaison, le consensus de Seeking Alpha pour Wall Street regroupe 14 analystes, la note consensuelle est haussière et l'objectif de cours consensuel sur 12 mois est supérieur de 7,5 % au cours actuel.

Combiné au rendement du dividende de 3,3 %, le rendement total attendu sur 12 mois des perspectives du consensus est d'environ 10 %. Cela correspond généralement à l'estimation du modèle de croissance Gordon, qui utilise le taux de croissance des dividendes sur 5 ans.

Perspectives implicites du marché pour BMO

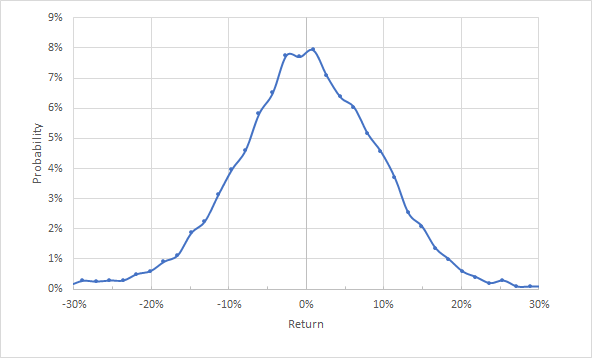

J'ai analysé les options de vente et d'achat sur BMO à divers prix d'exercice, qui expirent toutes le 17 décembre 2021, afin de calculer les perspectives implicites du marché pour BMO pour les quatre prochains mois (entre aujourd'hui et la date d'expiration). J'ai choisi les options de décembre 2021 pour obtenir une perspective jusqu'à la fin de l'année.

Les perspectives implicites du marché sont exprimées sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options de eTrade.

Les perspectives pour les quatre prochains mois sont très symétriques, avec des probabilités très similaires de rendements positifs et négatifs de même ampleur. Le 90e percentile pour le rendement des prix au cours des 4 prochains mois est de +11,8 % et le 10e percentile est de -12,6 %, par exemple.

La probabilité maximale correspond à un rendement des prix de 0,88 % et la médiane est de 0,0 %. La volatilité annualisée dérivée de cette distribution est de 21 %, ce qui est très faible pour les actions individuelles. À titre de comparaison, j'ai calculé une volatilité annualisée de 30 % pour Citigroup dans un article qui vient d'être publié.

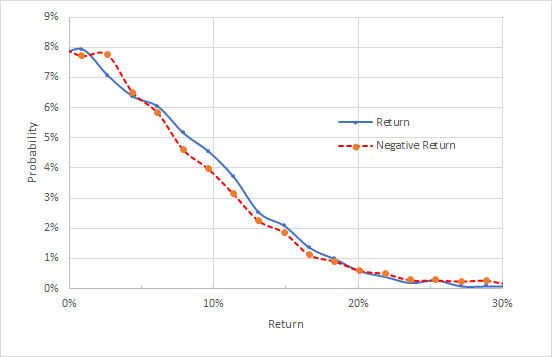

Pour faciliter la comparaison directe des probabilités de rendement positif et négatif, j'examine une version des perspectives implicites du marché avec le côté rendement négatif de la distribution tourné autour de l'axe vertical (voir ci-dessous).

Probabilités de rendement des cours implicites de BMO pour la période de 4 mois allant d'aujourd'hui au 17 décembre 2021. Le côté rendement négatif de la distribution a été tourné autour de l'axe vertical.

Source : Calculs de l'auteur à partir des cours des options de eTrade.

Les probabilités de rendements positifs et négatifs de même ampleur sont presque identiques (la ligne bleue pleine est très proche de la ligne rouge pointillée). Cette perspective implicite du marché est plutôt haussière.

Les perspectives implicites du marché pour les actions à dividendes ont tendance à présenter des probabilités plus élevées de rendements négatifs par rapport aux rendements positifs, car les paiements de dividendes réduisent la hausse potentielle d'une action. Pour les actions à dividendes, une perspective symétrique du marché est haussière.

En outre, les investisseurs ont tendance à avoir une certaine aversion pour le risque et à payer plus que la juste valeur des options de vente qui les protègent contre le risque de baisse. Une perspective neutre du marché devrait présenter des probabilités légèrement plus élevées de rendements négatifs pour refléter cette situation. Compte tenu de ces deux facteurs, le fait d'avoir des perspectives symétriques (ligne bleue presque au-dessus de la ligne rouge en pointillés) est modérément haussier.

Conclusion : Les avantages d'acheter l'action BMO

Les actions de BMO ont gagné près de 40 % depuis le début de l'année, grâce à des bénéfices solides et à l'amélioration des perspectives des banques. Au cours actuel, les actions semblent encore assez bon marché et le rendement en dividendes de 3,3 % est élevé par rapport aux grandes banques américaines.

Le consensus de Wall Street est haussier, avec une appréciation prévue du cours sur 12 mois d'environ 7 %, pour un rendement total attendu d'environ 10 %. Il convient de rappeler que BMO a également dépassé les attentes au cours des derniers trimestres.

Avec une volatilité attendue (annualisée) de 20 % (selon les perspectives implicites du marché), un rendement total de 10 % représente un pari raisonnable. Les perspectives implicites du marché pour BMO sont également modérément haussières. BMO a une faible volatilité prévue et un potentiel de hausse assez faible.

Pour les investisseurs qui recherchent une exposition aux valeurs financières à faible volatilité, tout en générant un revenu, BMO mérite d'être considéré.