- Berkshire Hathaway, la société de Warren Buffett, a publié des résultats supérieurs aux prévisions au cours du week-end.

- Comme prévu, c'est Apple qui a le plus contribué à ces excellents résultats.

- Compte tenu des fondamentaux et des caractéristiques techniques de l'action Berkshire Hathaway, est-il prudent de la conserver ou de l'acheter aux niveaux actuels ?

- Les prévisions économiques et commerciales à court terme ne sont pas fiables et n'ont que peu de valeur.

- Le monde regorge de joueurs, mais ce sont les investisseurs patients qui s'en sortent le mieux.

Berkshire Hathaway (NYSE :BRKa) (BRKb) earnings a dépassé les attentes, engrangeant 12 milliards de dollars de revenus et générant un solide bénéfice d'exploitation de 10 milliards de dollars, soit 6 % de plus que l'année dernière.

La société a également connu une forte croissance de son flux de trésorerie et a vu la valeur de son portefeuille d'actions augmenter de manière significative, en grande partie grâce à la montée en flèche de l'action Apple (NASDAQ :AAPL), qui a contribué à hauteur d'environ 33 milliards de dollars aux bénéfices.

Avec des actifs dépassant la barre impressionnante des 1 000 milliards de dollars, Berkshire Hathaway fait figure de géant financier. Toutefois, toute personne souhaitant acquérir ses actions de classe A devra mettre la main à la poche et débourser plus de 500 000 dollars par action.

Plongeons donc dans les performances remarquables de ce géant financier et voyons ce qui le distingue des autres.

Vue fondamentale

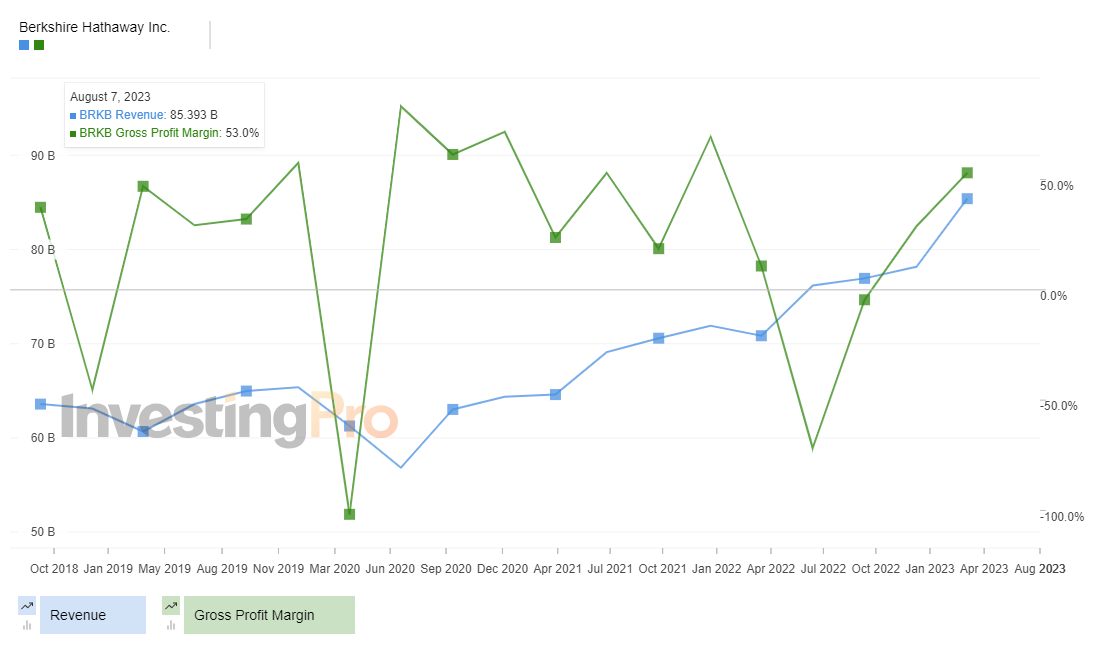

Les données d'InvestingPro indiquent une tendance prometteuse pour Berkshire Hathaway. Après avoir atteint des niveaux planchers en 2020, les bénéfices ont connu une trajectoire fortement ascendante, dépassant la barre des 70 milliards de dollars en 2022 et franchissant récemment celle des 80 milliards de dollars. En moyenne, les bénéfices ont oscillé autour de 265,3 milliards de dollars entre décembre 2018 et 2022.

En termes de marges, les données indiquent une tendance haussière, avec une augmentation notable de 53 % au cours des 12 derniers mois depuis les creux observés en juillet 2022. Source : InvestingPro

Source : InvestingPro

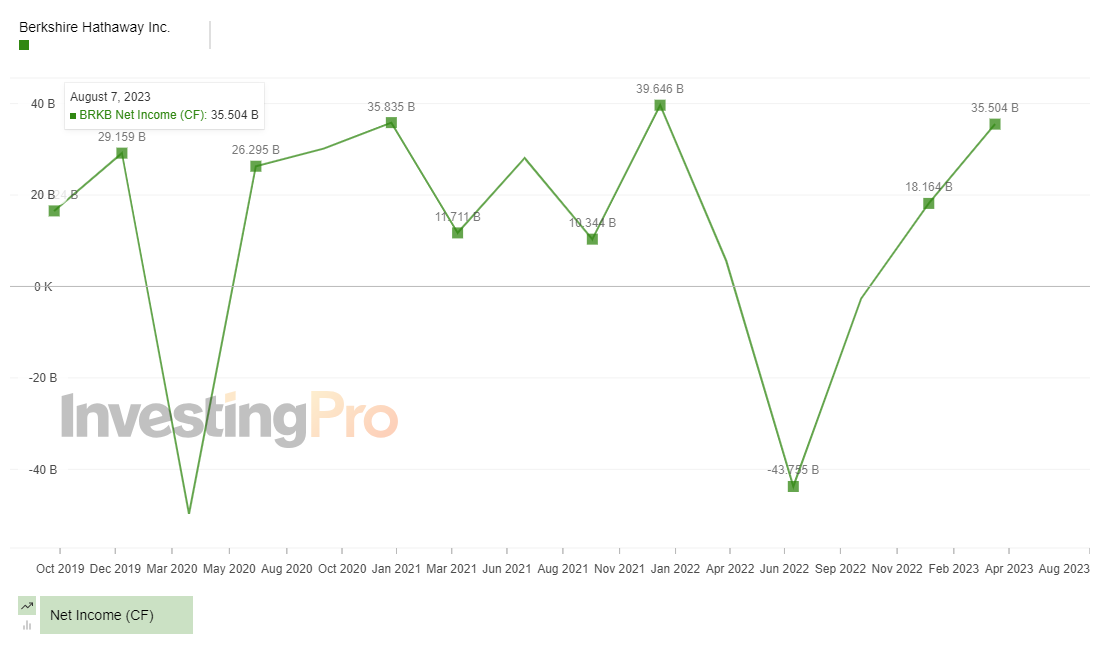

En ce qui concerne le revenu net, après avoir atteint un sommet de 39,6 milliards de dollars en décembre 2021 et touché un creux en juin 2022, les 12 derniers mois ont vu un revenu net de 35,5 milliards de dollars. Il se rapproche ainsi de la moyenne de 39,6 milliards de dollars observée entre décembre 2018 et 2022.

Source : InvestingPro

Source : InvestingPro

En ce qui concerne le taux de croissance du bénéfice dilué par action pour le dernier trimestre, il a bondi de plus de 500 %. Actuellement, le bénéfice par action (BPA) a montré une amélioration significative, reflétant une augmentation de 24,8% par rapport à la moyenne des 12 derniers mois.

Les analystes sont également optimistes, prévoyant une augmentation des attentes en matière de BPA pour le prochain trimestre de +5,6 %, avec des projections passant de 5 256 $ à 5 553 $ par action d'une année sur l'autre.

Source : InvestingPro

Source : InvestingPro

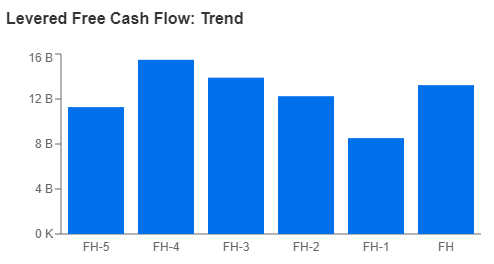

Le ratio Cours/Flux de trésorerie est en hausse depuis les résultats inférieurs à la moyenne jusqu'en juin 2022. Au cours des six derniers mois, la société a enregistré des flux de trésorerie d'exploitation de 21,7 milliards de dollars, avec 2,174 milliards d'actions en circulation, ce qui donne un flux de trésorerie d'exploitation de 9,98 dollars par action de catégorie B. En outre, l'action est actuellement sous-évaluée par rapport aux autres actions de la société.

En outre, l'action est actuellement sous-évaluée d'environ 25,9 % par rapport à sa juste valeur, qui, selon Investing PRO, s'élève à environ 671,6 K$ par action sur la base d'une moyenne de 13 modèles différents.

L'équipe d'investissement de Berkshire Hathaway a constamment contribué à ses excellents résultats à long terme, avec des avoirs remarquables, dont 10 milliards de dollars en bons du Trésor américain à court terme.

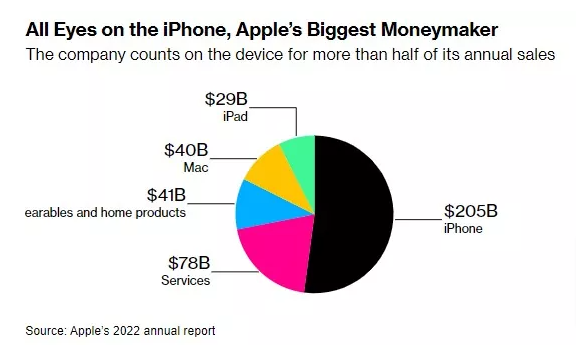

Il n'est pas surprenant que Warren Buffett aime Apple, car le géant de la technologie continue de contribuer de manière significative aux bénéfices de Berkshire.

La capitalisation boursière d'Apple est montée en flèche, devenant la première entreprise à atteindre 1 000 milliards de dollars en 2018 et dépassant actuellement 3 000 milliards de dollars - frôlant le PIB de la France, la septième économie mondiale.

Les produits et services de l'entreprise ont révolutionné la vie quotidienne, consolidant la position d'Apple comme l'une des entreprises les plus influentes de l'histoire.

Toutefois, il convient de noter que malgré un chiffre d'affaires total impressionnant de 81,8 milliards de dollars, Apple a connu son troisième trimestre consécutif de baisse des ventes, en particulier pour les iPhones, les Macs et les iPads.

L'entreprise prévoit une baisse de 1,4 % de son chiffre d'affaires au troisième trimestre, ce qui constituerait sa plus longue série de pertes en vingt ans. Malgré cette baisse, le bénéfice dilué par action a tout de même augmenté de 5,5 % pour atteindre 1,26 $, ce qui témoigne de la résilience de l'entreprise face aux défis du marché. L'un des points positifs du rapport sur les bénéfices de Berkshire Hathaway est la performance impressionnante de son segment des services, qui s'est avéré être la partie la plus solide du rapport.

L'un des points positifs du rapport sur les bénéfices de Berkshire Hathaway est la performance impressionnante de son segment des services, qui s'est avéré être la partie la plus solide du rapport.

Les revenus de ce segment ont augmenté de plus de 8 % pour atteindre un montant substantiel de 21 milliards de dollars, grâce à un nombre remarquable de plus d'un milliard d'abonnements.

Dans l'ensemble, la publication des résultats de Berkshire Hathaway a donné des résultats positifs, caractérisés par une croissance forte et généralisée du chiffre d'affaires, ainsi que par des bénéfices d'exploitation robustes. Sur la base de ces résultats favorables, je ne vois actuellement aucune raison de vendre ses actions (si vous les détenez déjà).

Au contraire, ces chiffres impressionnants m'incitent à considérer le titre comme un potentiel de rendement à long terme, ce qui me pousse à le placer sur ma liste de surveillance pour une évaluation plus approfondie.

Vue technique

D'un point de vue technique, l'action Berkshire Hathaway a revisité ses précédents sommets, mais sur le plan hebdomadaire, une bougie de renversement est apparue, confirmée par le RSI dans la zone de surachat.

D'un point de vue technique, l'action Berkshire Hathaway a revisité ses précédents sommets, mais sur le plan hebdomadaire, une bougie de renversement est apparue, confirmée par le RSI dans la zone de surachat.

Cela pourrait potentiellement conduire à une correction du cours en dessous de 500 000 $ après l'impressionnante performance de +33 % enregistrée depuis le point bas d'octobre 2022.

Conclusion

Ces données remarquables nous invitent à contempler une fois de plus le légendaire Warren Buffett, connu sous le nom de Oracle d'Omaha, et ses réalisations extraordinaires. Depuis 1965, il a réalisé une performance annualisée impressionnante de 19,8 %, dépassant de loin les 9,9 % du S&P 500, consolidant ainsi sa place parmi les plus grands investisseurs de l'histoire.

Un aspect essentiel de son succès réside dans sa capacité à conserver les actions sur le long terme, comme en témoigne le fait qu'il ait détenu Coca-Cola (NYSE :KO) pendant 34 ans, American Express Company (NYSE :AXP) pendant 29 ans et Moody's (NYSE :MCO) Corporation pendant 22 ans. Cette constance dans son approche de l'investissement le distingue de ceux qui vendent souvent des actions à la hâte, à la recherche de gains rapides.

En outre, les idées précieuses partagées par Buffett et son partenaire, Charlie Munger, offrent des leçons cruciales dont nous devons tenir compte :

Ces sages réflexions nous rappellent l'importance d'adopter une perspective à long terme dans nos décisions d'investissement et de ne pas se laisser influencer par les mouvements éphémères des marchés ou les spéculations impulsives.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué sous de multiples angles et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.