- Boeing a chuté de près de 25 % au cours de l'année écoulée.

- Publication des résultats du deuxième trimestre le 27 avril

- Le consensus de Wall Street est que les actions sont massivement sous-évaluées.

- Les perspectives implicites du marché sont modérément baissières.

Les actions du géant de l'aérospatiale Boeing (NYSE:BA) ont chuté de 24,5 % au cours des 12 derniers mois, contre une hausse de 6,6 % pour le secteur de l'aérospatiale et de la défense (tel que défini par Morningstar) et de 1,5 % pour le marché des actions américain dans son ensemble.

BA est la seule action parmi les 10 principales positions de l'ETF iShares US Aerospace & Defense (NYSE:ITA) à avoir enregistré un rendement négatif au cours des 12 derniers mois.

Le géant de l'aérospatiale se trouve au milieu d'une série apparemment interminable de défis, tant internes qu'externes. L'effondrement actuel des voyages aériens lié au COVID, ainsi que les problèmes de sécurité et les retards de production qui ont eu un impact sur la certification et la livraison des avions sont les deux plus gros problèmes de l'avionneur basé à Chicago, Illinois.

Source : Investing.com

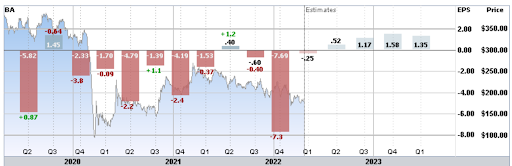

Boeing a constamment sous-performé les attentes ces dernières années, avec des bénéfices trimestriels inférieurs aux valeurs attendues par le consensus pour trois des quatre derniers trimestres, et neuf des 12 derniers trimestres. T4 de 2021, publié le 26 janvier 2022, a été particulièrement mauvais, avec un BPA attendu de - 0,42 $ et un BPA réel de - 7,69 $. La direction a attribué les résultats décevants du quatrième trimestre en grande partie aux coûts plus élevés que prévu du programme 787.

Source : E-Trade

Le défi pour les investisseurs est de décider si les mauvaises nouvelles sont suffisamment nombreuses pour se refléter dans le cours de l'action et s'il existe des indications que l'entreprise se remet sur les rails.

Précédemment, je pensais qu'il y avait de bonnes chances que Boeing prenne le virage. Comme l'ont démontré les résultats du quatrième trimestre, j'avais tort.

Lorsque j'ai écrit le précédent billet, le consensus de Wall Street était haussier et l'objectif de cours à 12 mois était supérieur de 27,5 % au cours de l'action. L'opinion consensuelle impliquée par les prix des options, les perspectives implicites du marché, était neutre. Compte tenu du consensus haussier de Wall Street et de la perspective neutre impliquée par le prix des options, j'ai écrit que j'étais prudemment optimiste et j'ai maintenu une note d'achat. Depuis lors, BA a enregistré un rendement de -16,9 %, contre -5,9 % pour le SPDR® S&P 500 (NYSE:SPY) et +0,5 % pour l'ETF iShares US Aerospace and Defense.

Pour les lecteurs qui ne sont pas familiers avec les perspectives implicites du marché, une brève explication est nécessaire. Le prix d'une option sur une action reflète l'estimation consensuelle du marché de la probabilité que le prix de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre maintenant et l'expiration de l'option. En analysant les prix des options d'achat et de vente à une série de prix d'exercice, tous ayant la même date d'expiration, il est possible de calculer une prévision de prix probable qui concilie tous les prix des options. Il s'agit de la prévision implicite du marché, qui représente le consensus entre les acheteurs et les vendeurs d'options.

Six mois s'étant écoulés depuis ma dernière analyse et les résultats du deuxième trimestre devant être publiés le 27 avril, j'ai mis à jour les perspectives implicites du marché pour BA et les ai comparées aux perspectives du consensus de Wall Street, comme dans mon précédent article.

Consensus de Wall Street pour l'action Boeing

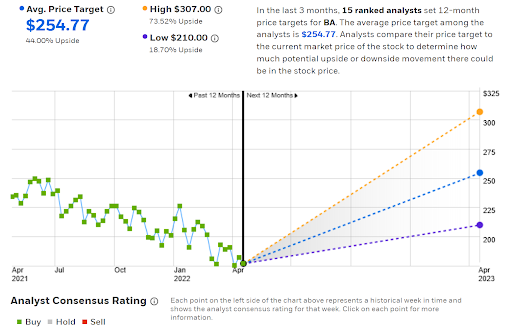

E-Trade calcule les perspectives du consensus de Wall Street en agrégeant les opinions de 15 analystes classés qui ont publié des notes et des objectifs de cours au cours des derniers mois. Le consensus est haussier, comme il l'a été pour l'ensemble des 12 derniers mois, et l'objectif de prix du consensus est 44% au-dessus du prix actuel de l'action. Bien que les objectifs de cours individuels soient assez dispersés, même le plus bas est supérieur de 18,7 % au cours actuel de l'action.

Source : E-Trade

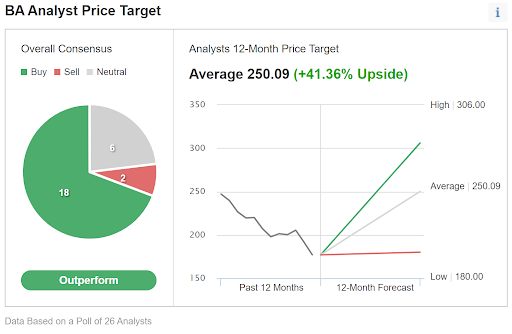

La version d'Investing.com du consensus de Wall Street est calculée à partir des notes et des objectifs de cours de 26 analystes. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 41,36 % au cours actuel de l'action.

Source : Investing.com

L'opinion dominante parmi les analystes est que Boeing est largement sous-évalué, comme c'était le cas en octobre. Bien que l'objectif de cours à 12 mois du consensus soit légèrement inférieur à ce qu'il était fin octobre, la baisse du cours de l'action depuis lors a été suffisamment importante pour augmenter considérablement le rendement attendu au cours des 12 prochains mois.

Perspectives implicites du marché pour BA

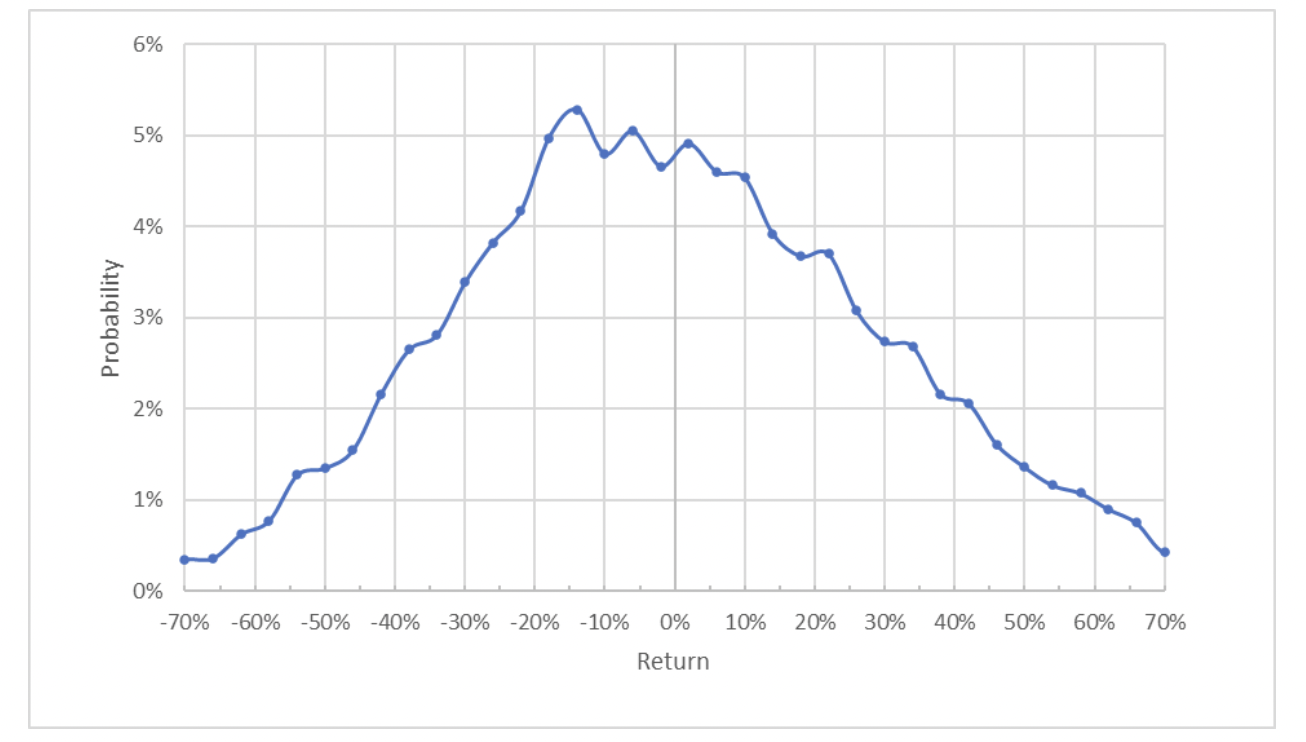

J'ai calculé les perspectives implicites du marché pour BA pour la période de 8,9 mois allant d'aujourd'hui au 20 janvier 2023, en utilisant le prix des options d'achat et de vente qui expirent à cette date.

La présentation standard des perspectives implicites du marché est une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché penchent en faveur de rendements négatifs, le pic de probabilité correspondant à un rendement de -14 %. Il s'agit d'une perspective plutôt baissière. La volatilité annualisée calculée à partir de cette distribution est de 41,5 %, alors que la volatilité implicite calculée par E-Trade pour les options expirant le 20 janvier 2023 est de 40 %.

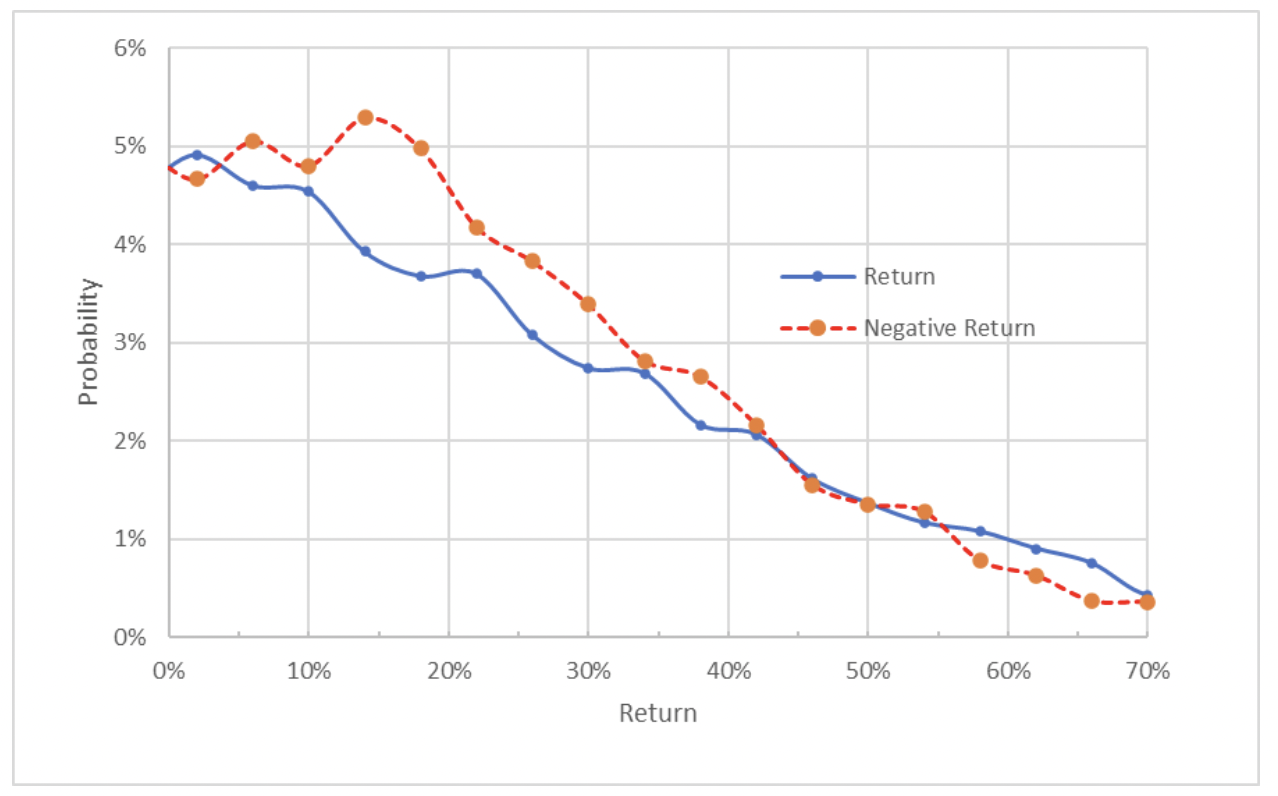

Pour faciliter la comparaison directe des probabilités relatives des rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Cette vue met en évidence les probabilités plus élevées de rendements négatifs, par rapport aux probabilités de rendements positifs, sur un large éventail de résultats les plus probables (la ligne rouge en pointillés est au-dessus de la ligne bleue pleine sur la majeure partie de la moitié gauche du graphique ci-dessus). Il s'agit d'une orientation négative plus prononcée qu'à la fin octobre.

La théorie indique que les perspectives implicites du marché devraient avoir un biais négatif parce que les investisseurs, dans l'ensemble, ont une aversion pour le risque et, par conséquent, ont tendance à surpayer pour une protection contre la baisse (options de vente). Il n'existe cependant aucun moyen d'estimer de manière robuste l'ampleur de ce biais. Même en tenant compte du biais potentiel (ce qui nécessite un jugement qualitatif), j'interprète cette perspective implicite du marché comme étant plutôt baissière.

Résumé

Boeing a été assailli de mésaventures ces dernières années. La litanie des problèmes de sécurité, des retards de production et des difficultés de certification n'inspire pas confiance à la direction.

Alors que les actions se négocient avec une décote substantielle par rapport à leur valeur il y a 12 mois, la question est de savoir si les actions moins chères offrent une compensation suffisante, compte tenu des risques.

Le consensus de Wall Street est haussier, avec un objectif de cours à 12 mois qui dépasse d'environ 43 % le cours actuel de l'action. En règle générale, pour un achat, je souhaite que le rendement attendu sur 12 mois soit au moins égal à la moitié de la volatilité attendue (qui est de 41,5 %). BA dépasse largement ce seuil si l'on prend l'objectif de cours du consensus pour argent comptant. Les analystes se sont montrés trop optimistes tout au long de l'année dernière, c'est pourquoi je ne tiens pas compte de leurs opinions.

Les perspectives implicites du marché sont modérément baissières, avec un pic de probabilité correspondant à un rendement de -14% sur les 8,9 prochains mois. Je modifie mon évaluation de BA, qui passe de haussière/achat à neutre/conservation.