- Buffett affiche un joli gain sur Chubb, mais le titre hésite depuis que cet investissement secret a été dévoilé

- Quels outils peuvent permettre de repérer les opportunités avant qu’elles ne décollent ?

- Quelles sont les meilleures actions value du S&P 500 à acheter ?

- Équipez-vous de puissants outils pour savoir quelles actions acheter et quelles actions vendre avec InvestingPro, pour moins de 9 euros par mois !

Le mois dernier, les investisseurs ont pris connaissance de la dernière action choisie par le légendaire Warren Buffett, Chubb, après que cet investissement soit resté secret un long moment, puisque Berkshire Hathaway a commencé à accumuler des actions de l’assureur dès le troisième trimestre 2023.

Cette annonce a donné lieu à un rallye de 8.4% en deux séances pour Chubb Ltd (NYSE:CB), des millions d’investisseurs, de détail et professionnels, copiant scrupuleusement les positions de Buffett et s’étant ainsi rués sur le titre.

L’action est ensuite entrée dans une phase de légère correction dans laquelle elle se trouve toujours aujourd’hui, si bien que les investisseurs qui ont acheté lorsque le nom du dernier investissement de Buffett a été révélé sont au mieux à l’équilibre aujourd’hui.

Cependant, du point de vue de Buffett, la prise de position est une réussite. Au début du troisième trimestre 2023, lorsque Warren Buffett a commencé à acheter, l’action valait 200 $ environ. Or, elle a clôturé à 264.81 $ mardi, soit plus de 30% au-dessus.

Comment repérer les meilleures actions sous-évaluées pour investir comme Buffett ?

La question qui se pose est donc de savoir comment repérer les meilleures opportunités avant que tout le monde n’en entende parler. Ou, plus généralement, comment trouver des actions dont la valeur de marché est inférieure à leur valeur intrinsèque, c'est-à-dire comment adopter une stratégie “Value”, comme le fait Warren Buffett.

Or, pour évaluer la valeur intrinsèque d’une action, les analystes se basent sur des modèles de valorisation, qui extrapolent des données financières pour proposer une évaluation de la valeur “réelle”.

Cependant, il existe de nombreux modèles, les calculs sont compliqués, et tous les modèles ne sont pas forcément adaptés au profil de toutes les actions, ce qui rend la tâche difficile pour ceux qui n’ont pas de formation financière poussée.

La bonne nouvelle, c’est qu’il existe des outils facilitant ce travail, comme la Juste Valeur InvestingPro, qui propose pour chaque action du marché un objectif précis basé sur une synthèse de modèles de valorisation.

- ⚠️L'OFFRE SE TERMINE BIENTÔT ! Profitez des stratégies IA et des outils d'assistance à l'investissement InvestingPro pour 8.1 euros par mois (moins de 30 cents par jour!) grâce à une réduction de -10% sur l'abonnement Pro de 1 an ! CLIQUEZ ICI pour bénéficier de l'offre avant qu'elle ne se termine, et soyez armé pour tirer le maximum de la prochaine phase du marché haussier !⚠️

Cet indicateur exclusif permet ainsi aux abonnés InvestingPro de savoir instantanément si une action est sous-évaluée ou surévaluée par rapport à ses données et flux financiers réels.

Chubb est un solide exemple de l’efficacité et de la pertinence de la Juste Valeur

D’ailleurs, cet indicateur aurait justement pu vous aider à repérer l’opportunité sur Chubb avant même que Warren Buffett ne commence à acheter !

L’action Chubb a en effet subit une forte correction au premier trimestre 2023, perdant plus de 20% entre le pic et le creux du mouvement. Or, le 19 mars 2023, alors que l’action était proche de son creux annuel, à 186.8 $, la Juste Valeur évaluait le titre à 268.06 $, lui attribuant ainsi un potentiel de hausse de 43.5%.

Cet objectif a depuis été dépassé et la Juste Valeur de l’action Chubb est à ce jour de 261.60 $, soit 1.2% sous le cours de clôture de mardi, et les analystes attribuent un faible potentiel haussier supplémentaire au titre, avec un objectif moyen de 269.50 $, soit seulement 1.7% au-dessus du cours actuel.

En d’autres termes, au cours actuel, Chubb n’est donc plus une opportunité intéressante pour les investisseurs qui adoptent une stratégie “Value” comme Warren Buffett, et il convient de regarder ailleurs pour trouver des actions sous-évaluées.

Comment repérer les meilleures actions à acheter pour une stratégie Value ?

Pour cela, le screener InvestingPro est d’une aide précieuse, permettant de rechercher des actions qui affichent un certain potentiel selon la Juste Valeur, mais aussi selon une multitude d’autres critères.

Par exemple, il peut être utile de combiner la Juste Valeur avec le Score de santé financière, un autre indicateur exclusif d’InvestingPro qui permet d’évaluer le niveau de risque des actions.

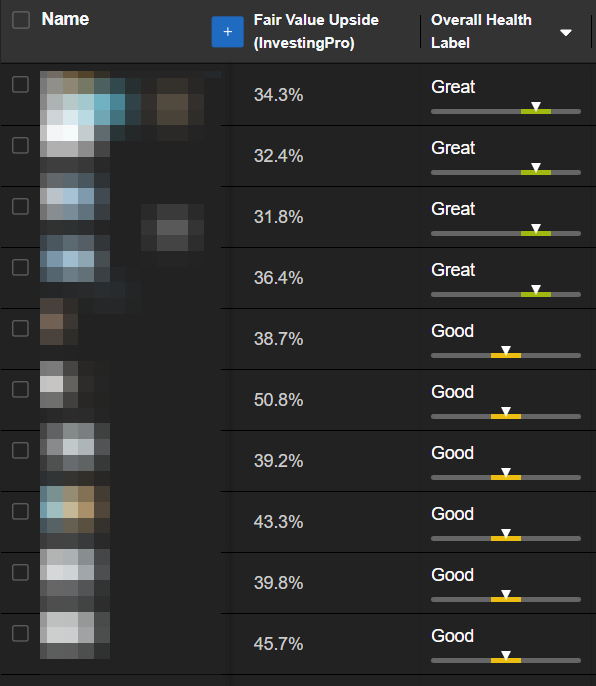

Joignant la théorie à la pratique, nous avons pu trouver 11 actions du S&P 500 qui affichent un potentiel haussier supérieur à +30% selon la Juste Valeur, tout en affichant un score de santé financière “bon” ou mieux :

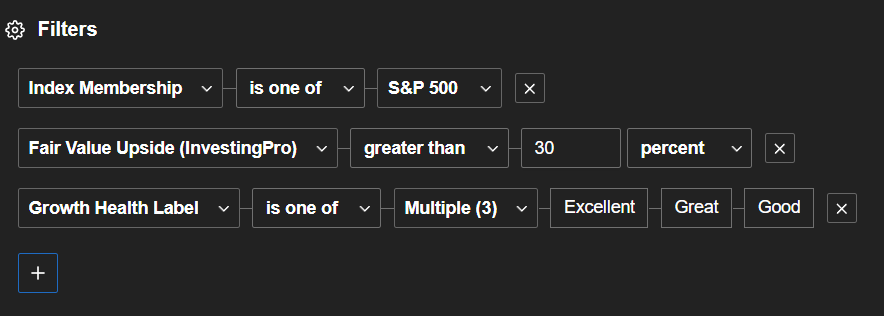

Les abonnés à InvestingPro peuvent facilement retrouver ces actions en reproduisant la recherche suivante sur le screener avancé de leur espace membre :

Si vous n’êtes pas déjà abonné à InvestingPro, le moment actuel est idéal pour y remédier, puisque nous proposons aux lecteurs de cet article une réduction de -10% sur les abonnements 1 et 2 ans !

- Cliquez ici pour profiter de la réduction spéciale sur l’abonnement Pro 1 an (qui revient ainsi à 8.1 euros par mois)

- Ou cliquez ici pour vous abonner pour deux ans et profiter d'un tarif encore plus avantageux de 7.6 euros par mois (soit moins de 2 euros par semaine !)

Vous aurez ainsi accès à tous les outils évoqués dans cet article, et à bien plus encore, y compris les stratégies ProPicks gérées par IA, qui viennent d’être mise à jour pour le mois de juin.

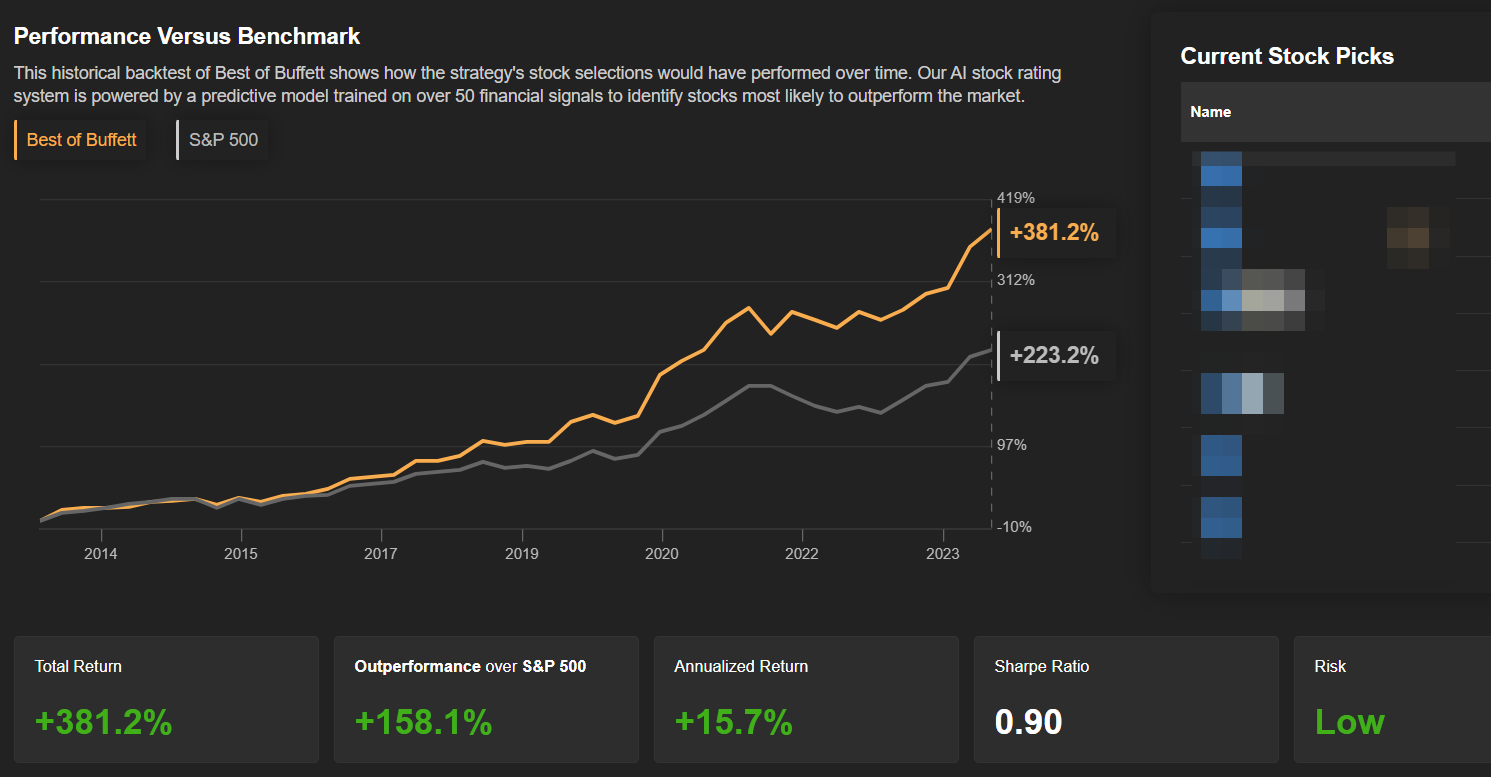

D’ailleurs, une des stratégies ProPicks, “Le meilleur de Buffett”, a justement pour objectif de sélectionner la crème de la crème des actions du portefeuille de l’investisseur légendaire, et affiche un rendement de 381.2% sur 10 ans, tout en affichant un profil de risque faible.

Les 5 autres portefeuilles ProPicks affichent des performances encore plus impressionnantes au prix d’une prise de risque plus élevée, avec par exemple “Titans de la Tech”, qui a rapporté près de 1800% sur 10 ans, avec de nombreuses actions du portefeuille qui affichent chaque mois des gains à deux chiffres.