- Le S&P 500 devrait rester dans une fourchette plus étroite en raison des risques macroéconomiques, même si la volatilité à court terme devrait diminuer.

- Dans ce scénario, la sélection de titres est le meilleur moyen, et le plus sûr, de réaliser des bénéfices supérieurs à la moyenne au cours des prochains mois.

- Applied Materials et Accenture pourraient être des gagnants du marché en raison de leur santé financière, de leur sous-évaluation et des tendances positives du marché.

Alors que la Fed s'approche de ce qui sera probablement la dernière hausse de taux de ce cycle, les investisseurs se demandent de plus en plus si le marché ne va pas revenir à un schéma similaire à celui observé à la suite du krach du COVID.

Mais si une plus grande stabilité du côté du coût du capital entraînera très probablement une baisse de la volatilité à court terme, ce qui est généralement positif pour les marchés, trop de risques macroéconomiques subsistent pour que les marchés se redressent comme s'il n'y avait pas de lendemain .

Comme je l'ai indiqué début janvier, ce dilemme suggère que l'indice S&P 500 restera très probablement bloqué dans une fourchette plus étroite que celle à laquelle nous nous sommes habitués au cours de la dernière décennie. Et bien que les données récentes aient indiqué une amélioration (attendue) tant du côté de l'inflation que de la résilience économique, je considère toujours que les 4 300-4 400 constituent une résistance très forte pour le S&P 500 au cours des prochains mois.

Le risque de baisse s'est toutefois amélioré à mon avis. Alors que la saison des bénéfices est sur le point de nous donner de nouveaux indices sur l'état actuel des entreprises américaines, seule une surprise très négative nous ferait descendre en dessous du niveau de 3 700-3 800.

En fait, étant donné que le marché s'attend déjà à une récession des bénéfices (c'est-à-dire deux trimestres consécutifs de croissance négative des bénéfices pour le S&P 500), je ne serais pas surpris si le tableau général s'avérait une fois de plus meilleur que prévu, ce qui, à son tour, devrait suffire à maintenir les prix stables à court terme.

Comme nous l'avons noté avant la débâcle de SVB, le joker sur le jeu est le secteur bancaire, en particulier les banques américaines régionales et de petite taille. Bien que la situation soit perçue comme stable par le marché en général, l'effet retard d'une plus grande volatilité sur le marché obligataire pourrait encore poser problème une fois que le programme de financement à terme des banques (Bank Term Funding Program, BTFP) de la Fed sera épuisé. Toutefois, l'aspect positif est que les récentes données indiquent que les emprunts des banques auprès du BTFP diminuent de semaine en semaine. Néanmoins, les investisseurs qui souhaitent évaluer l'orientation du marché doivent surveiller de près la situation du secteur.

Dans ce contexte, je vois deux façons de réaliser des bénéfices supérieurs à la moyenne au cours des prochains mois :

- La négociation active d'indices (risquée). Ceux qui cherchent à battre le marché peuvent tirer parti des solides niveaux de soutien et de résistance mentionnés ci-dessus, ainsi que des moyennes mobiles, et négocier les deux côtés du marché en conséquence. Je conseille aux traders qui suivent cette voie de couvrir leurs positions en fonction de leur évaluation active des risques macroéconomiques généraux (c'est-à-dire de ne jamais se positionner à 100 % à la hausse ou à 100 % à la baisse. Il faut plutôt se situer entre 90 %-10 % et 60 %-40 %).

- Sélection de titres (moins risquée). Si le marché dans son ensemble semble devoir rester dans la fourchette, il n'en va pas de même pour les actions individuelles. Par conséquent, les investisseurs qui cherchent à battre le marché doivent surveiller de près les aspects fondamentaux des entreprises et prendre leurs décisions en conséquence. InvestingPro est actuellement le meilleur outil sur le marché pour cela, car il vous donne toutes les informations dont vous avez besoin pour prendre des décisions meilleures et bien financées qui sont très susceptibles de battre le marché dans les mois à venir.

Sur la base des données d'InvestingPro, voici deux actions que j'ai acquises récemment et que je pense être des gagnants du marché pour cette année :

1. Applied Materials

Après avoir chuté de près de 35 % l'année dernière (via le principal ETF du secteur, SMH), les semi-conducteurs ont fortement rebondi cette année, en hausse de près de 25 % depuis le début de l'année. Il y a plusieurs raisons à cela, mais les principales sont la résurgence générale de la technologie, les investisseurs considérant favorablement les actions qui ont été injustement sanctionnées lors de la chute de l'année dernière, la réouverture de l'économie chinoise et la diminution des attentes concernant la profondeur d'une probable récession mondiale plus tard dans l'année.

En outre, alors que la Chine réitère ses menaces d'invasion de Taïwan - l'un des plus grands producteurs mondiaux de semi-conducteurs - les investisseurs se tournent progressivement vers les concurrents américains. C'est l'argument avancé par Warren Buffett lors de la vente, la semaine dernière, de la société Taiwan Semiconductor Manufacturing (NYSE :TSM), basée à T aïwan.

Dans ce contexte, Applied Materials (NASDAQ :AMAT), basée à Santa Clara, en Californie, est une excellente option. Le principal fournisseur d'équipements de fabrication, de services et de logiciels pour l'industrie des semi-conducteurs, ainsi que pour les écrans et les industries connexes, a plusieurs raisons qui devraient propulser son action à la hausse à moyen terme, selon InvestingPro. En voici quelques-unes :

- La direction a procédé à des rachats d'actions agressifs

- Les flux de trésorerie couvrent suffisamment les paiements d'intérêts

- Forte hausse du cours au cours des six derniers mois

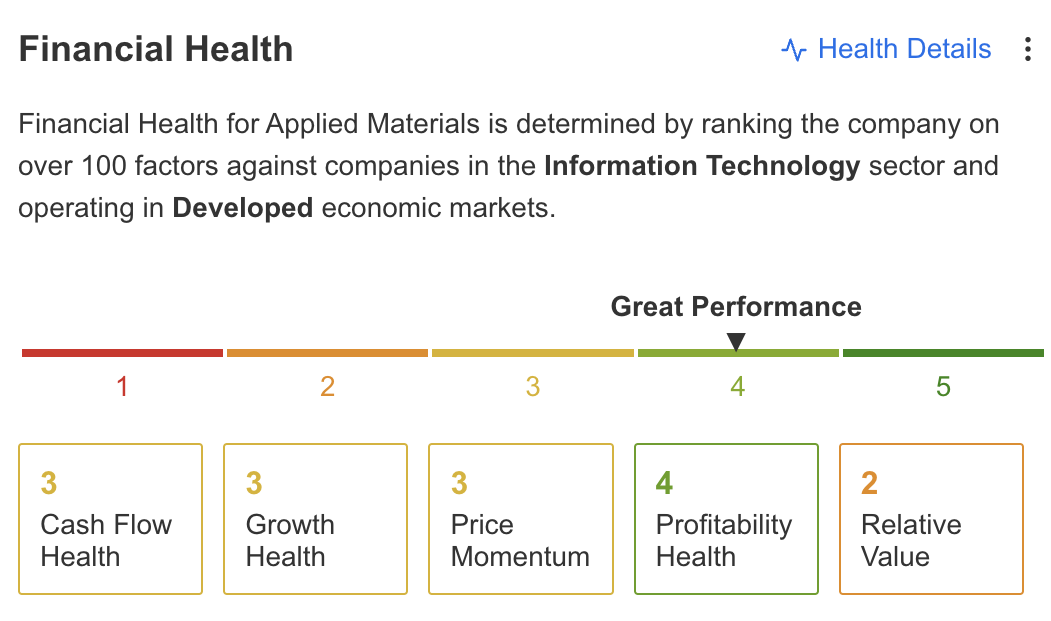

AMAT a également un excellent score de santé financière, selon InvestingPro.

Source : InvestingPro

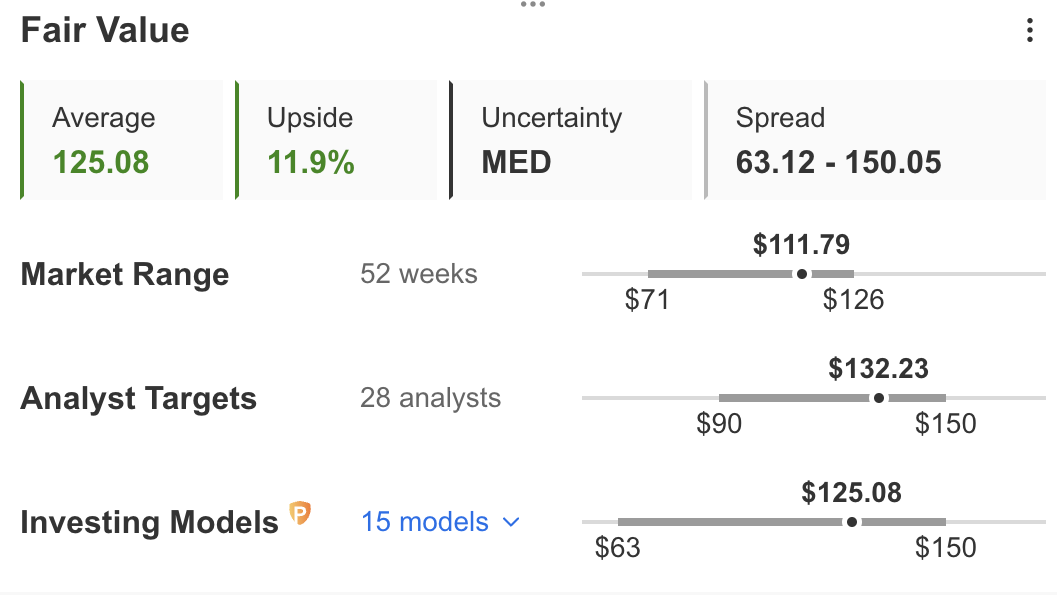

La société, qui opère à travers trois segments - Semiconductor Systems, Applied Global Services, et Display and Adjacent Markets - est également largement sous-évaluée selon les modèles quantitatifs d'InvestingPro et pourrait connaître une hausse d'environ 12 % au cours des 12 prochains mois par rapport à sa juste valeur de 125,08 $/action.

Source : InvestingPro

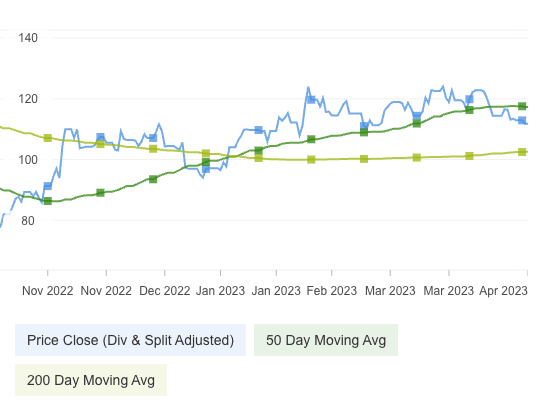

D'un point de vue technique, AMAT se négocie toujours en dessous de sa moyenne mobile à 50 jours, et un dépassement de cette moyenne ferait très probablement grimper l'action en flèche.

Source : InvestingPro

La société publiera ses résultats dans un mois, le 18 mai, et il est donc probable qu'elle maintienne sa bonne performance, au moins jusqu'à cette date.

2. Accenture

Bien que je ne considère pas Accenture (NYSE :ACN) comme la nouvelle Tesla (NASDAQ :TSLA) (du moins pas à court terme), la société de services professionnels et de ressources humaines basée à Dublin, en Irlande, a tout ce qu'il faut pour surperformer le marché en toute sécurité au cours des prochains mois .

En plus de la tendance actuelle du marché qui indique une résurgence des valeurs de croissance à mesure que l'inflation s'abaisse progressivement, la résistance persistante du marché du travail des États-Unis est également un atout majeur pour Accenture, car elle maintient la demande de services de l'entreprise à un niveau élevé .

C'est la principale raison pour laquelle - contrairement au marché boursier américain en général - Accenture devrait afficher une solide croissance de ses bénéfices lors de la publication de ses résultats financiers en juin. Bien que les analystes aient réduit les prévisions de bénéfices de la société de 7 % au cours des 12 derniers mois, le BPA d'ACN devrait tout de même s'élever à 2,98 - ce qui est nettement plus élevé que les 2,39 du dernier trimestre.

Source : InvestingPro

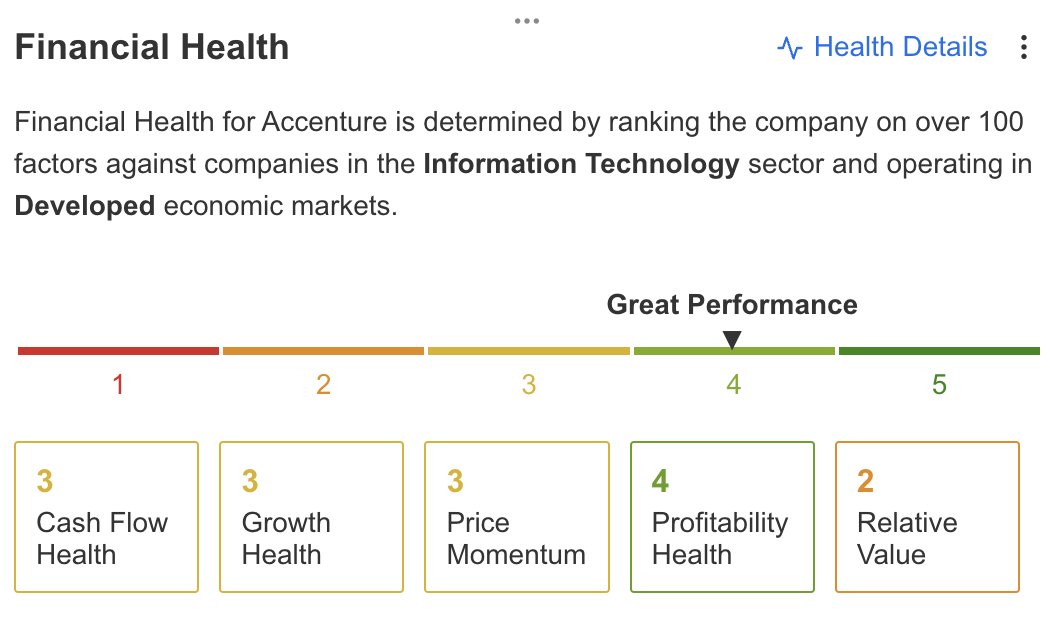

C'est également la raison pour laquelle ACN a un excellent score de santé financière, selon InvestingPro.

Source : InvestingPro

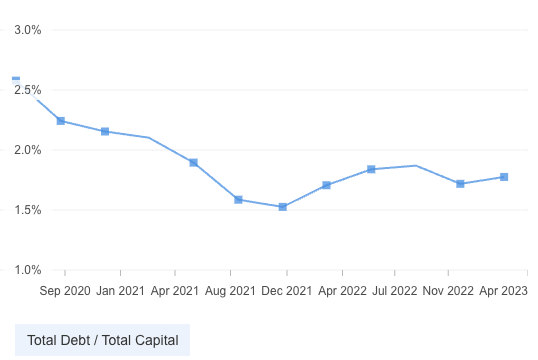

En outre, le bilan solide de l'entreprise la place dans une position idéale pour suivre la tendance de l'IA sans être trop exposée à des risques sectoriels plus importants, tels que des coûts d'investissement plus élevés, car ses flux de trésorerie peuvent suffisamment couvrir les paiements d'intérêts. Comme le montre le graphique d'InvestingPro, la dette et le levier financier d'Accenture restent à des niveaux solides, ce qui rend l'entreprise plus résistante que ses pairs en cas de période difficile.

Source : InvestingPro

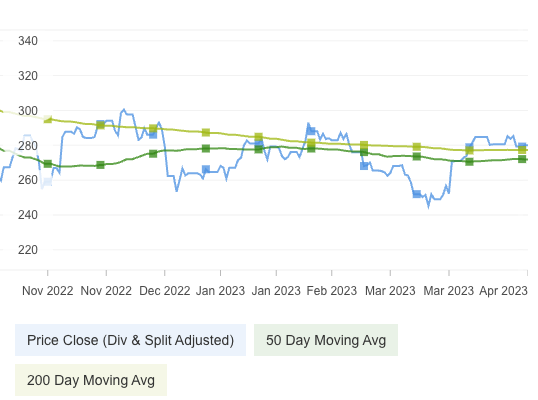

D'un point de vue technique, ACN se négocie juste au-dessus de sa moyenne mobile à 50 jours. Un bref passage en dessous de ce niveau pourrait signaler une opportunité d'achat, alors surveillez les niveaux de 275-270 $.

Source : InvestingPro

Divulgation : Je suis acheteur des deux actions citées dans cet article et je détiens quelques positions courtes sur Nasdaq Composite pour couvrir les risques de volatilité .