Pour rappel, il y a quelques semaines, j'ai écrit un article qui soulignait la possibilité d'un marché baissier majeur d'une durée de 13 à 21 ans. En fait, cela pourrait même provoquer une dépression à long terme. Cet article a suscité de nombreux commentaires qui, pour la plupart, s'opposaient à mon point de vue, que j'ai classé dans les six catégories suivantes.

- "Vous devez adopter une approche plus équilibrée intégrant l'analyse fondamentale telle que les bénéfices des entreprises et les données économiques".

- "Les grandes banques nagent dans l'argent liquide.

- "La Fed fournira des liquidités pour nous mettre à l'abri des difficultés.

- "Nous ne sommes pas dans les mêmes conditions qu'en 1929".

- Incrédulité totale quant à la possibilité d'un marché baissier à long terme.

- Comment aborder l'investissement pendant un marché baissier à long terme ?

Les quatre premières sections ont été abordées dans les articles que j'ai publiés au cours des deux dernières semaines.

2 idées reçues sur les marchés baissiers à long terme

Combien de temps la Fed pourra-t-elle continuer à nous sauver d'une correction profonde et à long terme ?

Cette semaine, j'aborderai les sections 5 et 6.

Comme il s'agit de marchés financiers, qui sont des environnements non linéaires et incertains, je tiens à préciser d'emblée qu'une dépression n'est évidemment pas une fatalité.

C'est pourquoi je terminerai cette série d'articles en décrivant ce que je devrai observer au cours des deux prochaines années pour savoir si nous nous dirigeons effectivement vers un marché baissier d'une durée de 13 à 21 ans. Et si le marché emprunte la voie que j'ai tracée au cours des deux prochaines années, la probabilité d'un marché baissier à long terme sera élevée.

D'ici là, je vais m'inspirer de l'évolution du marché semaine après semaine et mois après mois, et je n'adopterai probablement pas une position baissière extrême tant que je n'aurai pas de confirmation solide dans l'année ou les deux années à venir. Mais il est probable que j'amasse beaucoup de liquidités dans les mois à venir.

- 5 - Incrédulité totale quant à la possibilité d'un marché baissier à long terme

Le marché s'est fortement redressé à partir de la région des 4100SPX atteinte en octobre dernier, et nous avons assisté à une ligne droite virtuelle au cours de ce redressement. Et cela a converti de nombreuses personnes non seulement à une vision haussière du marché, mais aussi, pour certains, à une vision extraordinairement haussière du marché. En fait, l'évolution du marché au cours de la dernière décennie renforce la conviction pavlovienne des investisseurs selon laquelle le marché "reviendra toujours". Je pense que le commentaire suivant que j'ai lu résume probablement la pensée de la plupart des gens à propos du marché :

"En fin de compte, qu'il y ait ou non un krach, un rendement de 8 % pour le S&P est quelque chose que l'on peut attendre pendant des centaines d'années, y compris des dizaines de krachs. S'il perd 50 % une année, ce n'est pas la fin du monde, il finira par se redresser. Il n'est pas inutile d'envisager un scénario baissier sévère pour ses perspectives d'investissement, mais je ne vivrais pas dans cette négativité".

Il est également très probable que beaucoup d'entre vous aient la même vision du marché. Pourquoi ne le feriez-vous pas ? Si l'on considère les 100 dernières années du marché d'un point de vue linéaire, c'est vraiment la conclusion logique. Cependant, le marché n'est pas un environnement linéaire.

Ces 100 dernières années ont été ce que nous, les Elliottiens, considérons comme une troisième vague. Il s'agit d'ailleurs d'une troisième vague assez importante, puisqu'elle a débuté en 1932. Cependant, une fois qu'une troisième vague s'achève, elle conduit à une quatrième vague.

Elliottwavetrader.net

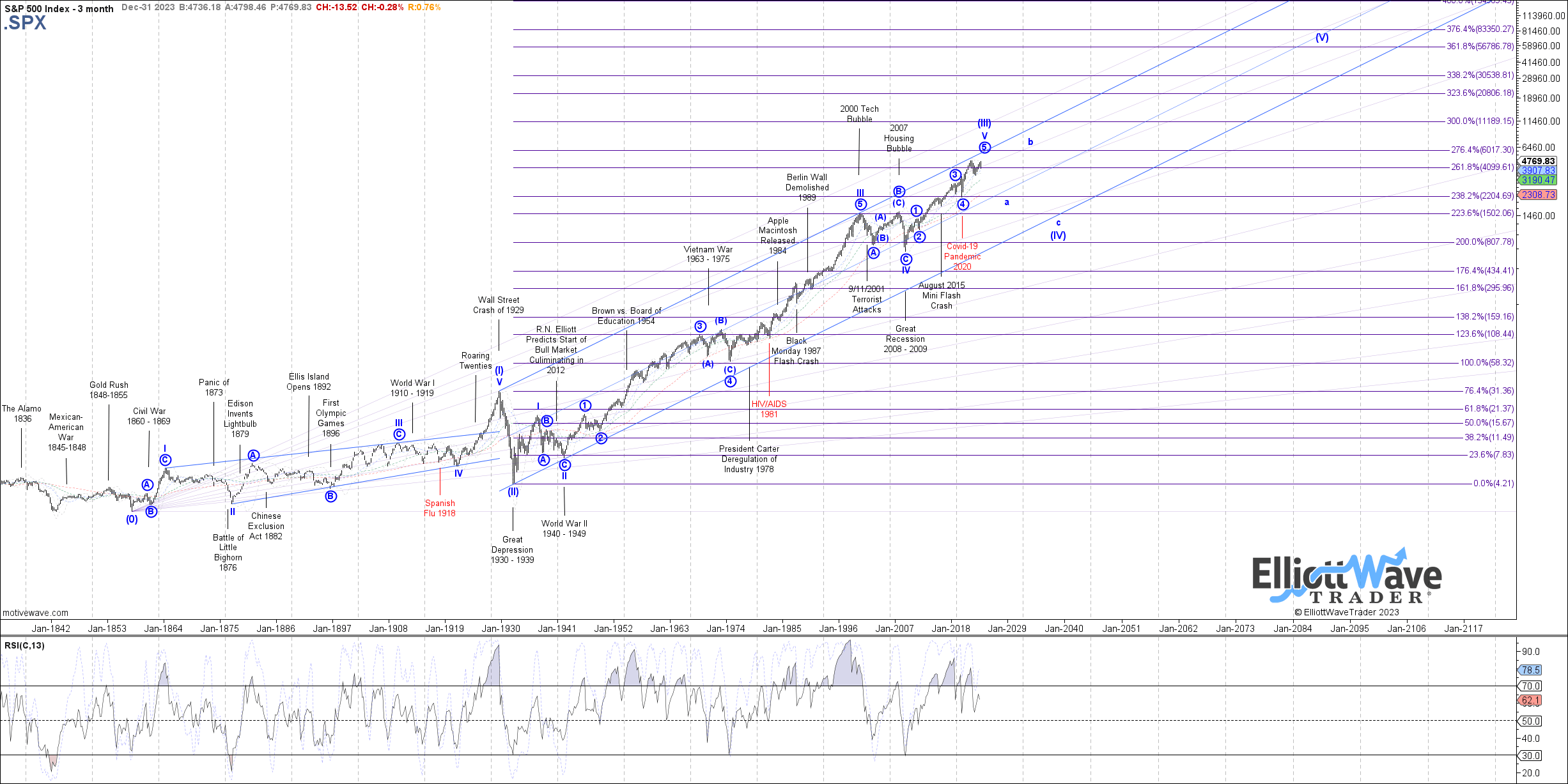

Examinons les 100 dernières années sur le SPX dans un graphique créé par Garrett Patten sur Elliottwavetrader. Comme vous pouvez le voir, non seulement nous sommes probablement dans les dernières étapes d'une structure en 5 vagues à partir du creux de la vague [II] de 1932, mais nous achevons également une structure en 5 vagues à partir du creux de mars 2009. Et, comme vous pouvez également le voir sur ce graphique, l'action latérale de 2000-2009 a été la plus grande consolidation que nous ayons connue depuis le début de ce rallye en 1932.

Veuillez noter que la correction de 2000-2009 était une vague iv au sein de cette vague [III] de reprise. Elle est donc moins importante que la vague [IV] que nous prévoyons d'entamer dans un avenir assez proche. Et comme la vague [IV] imminente est d'un degré supérieur, on peut raisonnablement s'attendre à ce qu'elle prenne plus de temps qu'une quatrième vague d'un degré inférieur. C'est pourquoi je pense que le marché baissier de la vague [IV] imminente durera probablement au moins 13 ans.

Pourtant, le marché a entraîné tous les participants, de manière pavlovienne, à s'attendre à ce que le commentateur a noté ci-dessus : un rendement de 8 % pour le S&P. Bien que cela puisse être vrai pour les 50 prochaines années et plus, de nombreux investisseurs n'auront peut-être pas la capacité d'attendre les 20 prochaines années et plus avant que le marché ne recommence à nous offrir ces rendements. Cela signifie qu'il est possible qu'un marché baissier dure une génération entière.

Ce que je trouve encore plus intéressant ces derniers temps, c'est que l'action haussière actuelle depuis octobre 2023 a non seulement transformé de nombreux anciens baissiers en haussiers, mais qu'elle donne maintenant lieu à des prédictions de marché farfelues dans tous les domaines. La semaine dernière, Bank of America (NYSE:BAC) a déclaré qu'elle prévoyait un marché haussier séculaire qui pourrait durer jusqu'en 2033. J'ai même lu la semaine dernière un article suggérant que les investisseurs devraient se positionner sur le long terme pour les 40 prochaines années.

Ce qui me semble également révélateur, c'est le déclin constant de l'intérêt pour les fonds spéculatifs. "Les fonds spéculatifs sont morts comme une peau de chagrin", a déclaré Michael Sonnenfeldt, fondateur du club d'investisseurs très fortunés Tiger 21. "Les fonds spéculatifs ont connu un déclin séculaire au cours de la dernière décennie, car nos membres qui souhaitaient bénéficier de cette exposition ont découvert qu'ils pouvaient l'obtenir à moindre coût et mieux, en payant moins de frais avec les indices ou en s'adressant directement aux fonds de capital-investissement.

Réfléchissez à la manière dont fonctionne le sentiment. De plus en plus de personnes pensent qu'elles peuvent faire mieux par elles-mêmes, simplement en raison de la même perspective que celle exprimée dans le commentaire que j'ai cité plus haut. Ce type d'orgueil démesuré est en fait le résultat d'un sentiment haussier. Je pense que cela ne fait que renforcer l'attente raisonnable de l'approche d'un sommet majeur. Bien sûr, il s'agit d'une anecdote, mais elle soutient certainement la prémisse décrite dans notre analyse à long terme du marché boursier.

Je tiens à souligner une nouvelle fois que je n'écris pas cet article du point de vue d'un "perma-bear". Je suis la même personne qui a suggéré aux investisseurs de prendre une position longue au début de l'année 2016 à 1800SPX en espérant que nous atteindrions 2600+ "quel que soit le vainqueur de l'élection".

Je suis la même personne qui a suggéré aux investisseurs de prendre une position longue à 2200SPX en espérant à l'époque que nous dépasserions 4000SPX. Je suis également la même personne qui a considéré la région de 3500SPX comme un plancher en octobre 2022, avec l'espoir d'un rallye vers au moins la région de 4300-4500SPX (avec le potentiel d'atteindre 5000+). Je suis loin d'être un perma-bear. Mon objectif est d'observer le marché aussi objectivement qu'il est humainement possible de le faire.

Mais, en regardant le marché objectivement, je vois le fort potentiel de non seulement compléter une structure en 5 vagues sur le bas de mars 2022, et une structure en 5 vagues plus importante sur le bas de 2020, et une structure en 5 vagues encore plus importante sur le bas de mars 2009, mais aussi de compléter une structure en 5 vagues à très long terme sur le bas de 1932. Lorsqu'une structure en 5 vagues se termine, le marché se retourne dans la direction opposée. Étant donné que nous achevons une structure à 5 vagues à très long terme, il est raisonnable de s'attendre à ce qu'une correction à très long terme se produise par la suite.

Cela nous amène bien sûr à la question suivante :

6- Comment aborder l'investissement pendant un marché baissier à long terme ?

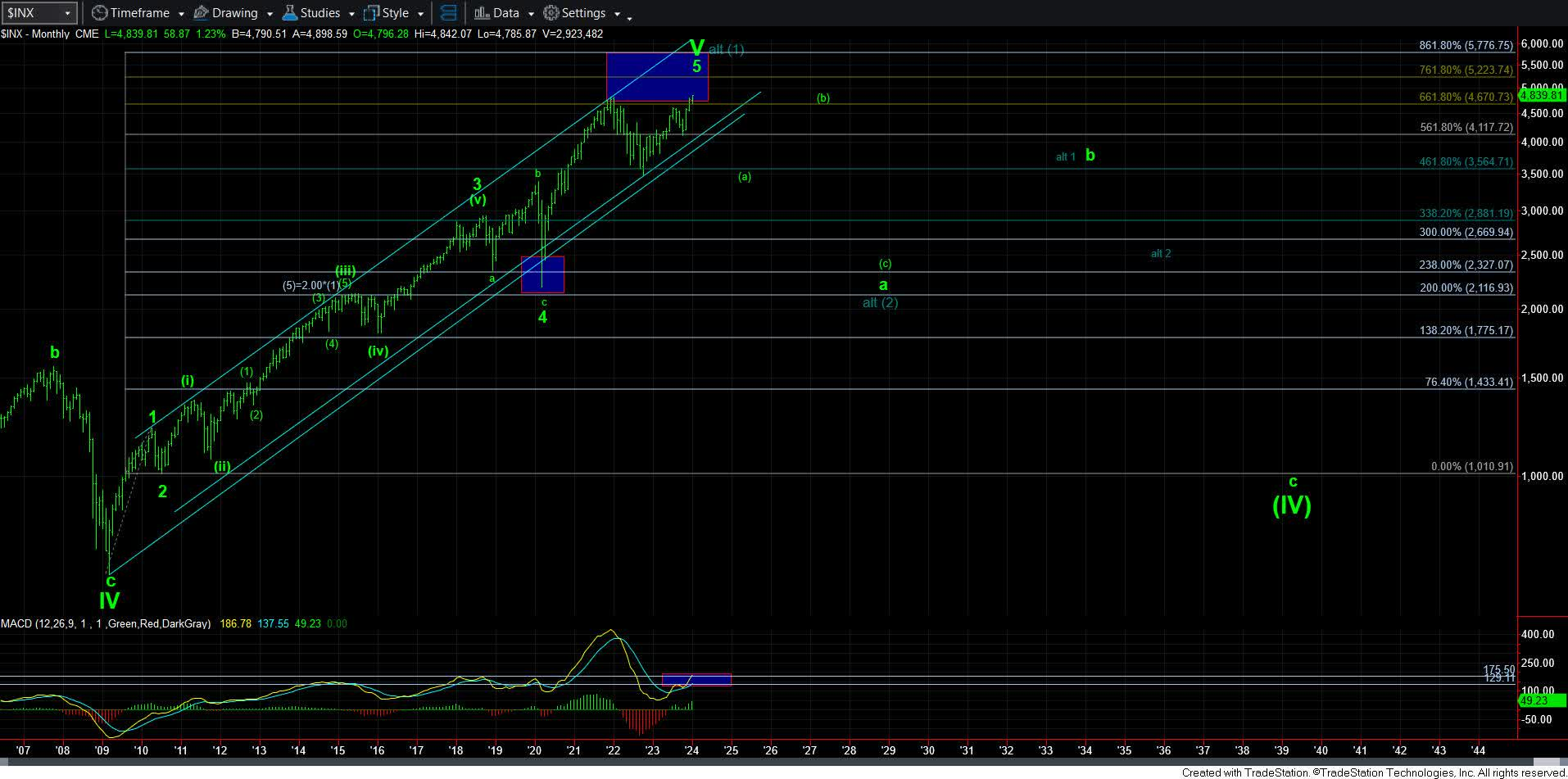

Permettez-moi de vous montrer une perspective plus détaillée sur un graphique mensuel du SPX.

Elliottwavetrader.net

Comme vous pouvez le voir, nous nous dirigeons maintenant vers un sommet majeur, qui figure sur mon graphique depuis de nombreuses années. Cependant, le simple fait que nous approchions de ce que je considère comme un potentiel de sommet majeur du marché ne me confirme pas nécessairement qu'un sommet majeur du marché est en train d'être atteint. Permettez-moi donc de décrire ce que j'attends de l'action du marché au cours de l'année ou des deux années à venir pour confirmer qu'un marché baissier à long terme a probablement commencé.

Tout d'abord, je tiens à souligner que le rebond qui a suivi le creux d'octobre 2022 semble prendre la forme de ce que l'on appelle une "diagonale terminale". Ce que nous savons des diagonales finales, c'est qu'une fois terminées, elles s'inversent fortement pour revenir à la région d'où elles sont parties. Dans notre cas, cela signifierait une forte inversion vers la région 3500-3800SPX. Si cela devait se produire au cours de l'année à venir, ce serait la première étape du processus de confirmation.

Par la suite, si le marché devait se redresser à partir de ce support de manière très corrective et chevauchante jusqu'à la région 4600-4800SPX, cela constituerait pour moi le deuxième point de confirmation. Cela m'amènerait à penser qu'un krach se produira probablement après la fin de ce rebond vers 4600-4800SPX, ce qui serait probablement le premier de plusieurs krachs de différents degrés auxquels je m'attends au cours du marché baissier à long terme qui s'annonce.

Comme je l'ai mentionné dans un article précédent, Elliott a décrit ce qu'il a appelé la "théorie de l'alternance". En termes simples, cette théorie suggère que les corrections de la deuxième vague et de la quatrième vague alternent en termes de taille, de forme et de durée.

Étant donné que la vague relative [II] était un déclin brutal qui a été relativement court puisqu'il a duré de 1929 à 1932, je m'attendrais à ce que cette vague [IV] soit une structure beaucoup plus longue et tortueuse. Ainsi, comme vous pouvez le voir sur mon graphique mensuel, je m'attends à un certain nombre de baisses et de hausses pluriannuelles tout au long de ce marché baissier à long terme.

Je sais que les plans de nombreux investisseurs sont axés sur les dividendes. Cela s'explique par le fait que nous bénéficions d'un marché haussier pluridécennal depuis 1932.

Toutefois, si nous entrons dans un marché baissier à long terme, comme je le prévois, il en résultera probablement des conditions économiques dans lesquelles de nombreuses entreprises seront contraintes de réduire leurs dividendes, voire de cesser complètement leurs versements pour simplement survivre.

C'est ce qui s'est passé récemment et nous ne sommes pas encore entrés dans un marché baissier. En fait, de nombreuses entreprises pourraient même ne pas survivre. Ainsi, en tant qu'investisseur en dividendes, non seulement vos revenus risquent d'être réduits, mais votre investissement en capital sous-jacent le sera également.

En ce qui me concerne, j'aborderai probablement le marché par étapes. Si le marché me confirme qu'il s'agit d'un marché baissier, comme je l'ai indiqué plus haut, il est probable que je lèverai un montant important de liquidités (probablement plus de 70 % - en fonction du positionnement des différents graphiques que nous suivons tout au long du marché) avant que nous n'entamions le déclin auquel je m'attendrais dans la vague [c] de la vague a sur le graphique mensuel. Étant donné que les vagues [c] prennent généralement la forme d'une structure à 5 vagues et sont considérées comme des vagues de krach, je réinvestirais mes liquidités à l'approche de la conclusion de cette vague [c] à 5 vagues.

Pour vous donner une perspective historique, le krach de Covid et la crise financière de 2008 étaient tous deux des vagues [c] de plus grande ampleur. Et toutes deux ont offert des opportunités d'investissement reconnaissables au moment où ces vagues [c] s'achevaient. En fait, ceux qui suivent mes analyses publiques se souviendront peut-être que j'ai exhorté les investisseurs à revenir sur le marché alors que le SPX approchait de la région des 2200SPX, dans l'espoir d'une reprise à partir de là jusqu'à 4000+.

Si le marché se redresse alors dans une structure corrective pluriannuelle, j'augmenterais probablement à nouveau les liquidités à l'approche de la conclusion de la vague b sur le graphique mensuel, en préparation de ce qui serait probablement le plus grand krach de l'histoire moderne dans la vague c de la vague de plus grand degré [IV]. Et lorsque ce krach achèvera sa structure en 5 vagues à la baisse, il s'agira probablement d'une opportunité d'investissement générationnelle pour les investisseurs, assez similaire à l'opportunité observée aux points bas de 1932, mais pas tout à fait au même degré d'espérance de hausse.

Ainsi, alors que beaucoup n'aiment pas détenir des liquidités, je considère personnellement que c'est une nécessité, car leur valeur relative augmentera de manière significative au cours de ces baisses des marchés et vous fournira un énorme pouvoir d'achat relatif lors des différents creux.

Je vous invite donc vivement à rechercher les banques les plus sûres que vous puissiez trouver pour stocker votre argent durement gagné et à faire preuve de diligence raisonnable à l'égard des banques dans lesquelles vous stockez actuellement vos liquidités.

En outre, pour ceux qui pensent pouvoir se "cacher" dans des obligations ou des métaux précieux, la façon dont ces graphiques se présentent actuellement semble suggérer que les métaux précieux entreront également dans un marché baissier au même moment, tandis que le marché obligataire pourrait se préparer à s'effondrer en même temps que le marché des actions.

Une fois encore, je tiens à rappeler que je ne crois pas que les marchés soient des environnements linéaires. Par conséquent, je pense qu'il faut utiliser une méthodologie d'analyse non linéaire afin de former des attentes futures objectives et raisonnables, ce qui m'a très bien servi pendant des décennies lors des fluctuations à la hausse et à la baisse du marché au cours de cette période.

Cette méthode m'a permis de sortir du marché avant la crise financière de 2008, ainsi qu'avant le krach de Covid. J'ai l'intention d'aborder le marché de la même manière au cours de la prochaine décennie, bien sûr, seulement après avoir reçu la confirmation que j'ai mentionnée plus haut qu'un marché baissier à long terme est probablement en train de prendre forme.

"En ne se préparant pas, on se prépare à échouer. - Benjamin Franklin

- ProPicks : Des portefeuilles d'actions gérés par IA à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !