- La Banque de Montréal est la huitième plus grande banque en Amérique du Nord en termes d'actifs.

- BMO acquiert Bank of the West pour étendre sa présence aux États-Unis.

- Augmentation du dividende de 25 % en 2021

- Le consensus de Wall Street est haussier

- Les perspectives implicites du marché sont haussières jusqu'à la mi-2022 et neutres/légèrement haussières pour l'ensemble de l'année.

La Banque de Montréal (NYSE:BMO) a récemment fait l'actualité pour deux raisons. Premièrement, la société a annoncé son intention d'acquérir Bank of the West pour étendre sa présence aux États-Unis, principalement en Californie. Deuxièmement, BMO a augmenté son dividende de 25 % à la fin de 2021.

Les actions de BMO ont bondi au cours des 12 derniers mois, avec un rendement total sur 12 mois de près de 52 %. Les actions ont clôturé à un sommet historique de 118,54 $ le 18 janvier. Avant le lancement de COVID-19, l'action a fluctué pendant des années. BMO a clôturé pour la première fois au-dessus de 78 $ le 4 septembre 2014. Le 31 décembre 2019, les actions ont clôturé à 77,50 $.

Source : Investing.com

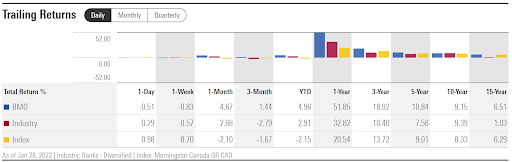

L'action a dégagé un rendement total annualisé sur trois ans de 18,92 %, battant les secteurs financiers américains. Le iShares US Financials ETF (NYSE:IYF), par exemple, a enregistré un rendement annuel de 15,96 % sur la même période. Le rendement de BMO a été inférieur à celui de IYF au cours des cinq et dix dernières années.

Source : Morningstar

Avec un rendement en dividendes à terme de 3,7 %, BMO est comparable aux autres grandes banques canadiennes. La Canadian Imperial Bank Of Commerce (NYSE:CM), La Royal Bank of Canada (NYSE:RY) et la Toronto Dominion Bank (NYSE:TD) offrent un rendement de 4,29 %, 3,35 % et 3,54 %, respectivement.

Les perspectives consensuelles de croissance du bénéfice de BMO pour les trois à cinq prochaines années sont de 6,15 % par an et les taux de croissance du dividende sur trois et cinq ans sont de 6,9 % et 6,5 %, respectivement. Le taux de croissance des bénéfices peut soutenir la poursuite de la croissance des dividendes des dernières années. Si l'on applique le modèle de croissance de Gordon avec le taux de dividende à terme, le rendement total prévu pour BMO est de 10,2 % par an (en utilisant le taux de croissance du dividende sur cinq ans).

Lors de mon dernier article sur BMO, le {18 août 2021, j'ai attribué à l'action une note haussière. Les facteurs clés de cette note étaient (1) une évaluation bon marché et un rendement du dividende élevé, (2) une note consensuelle haussière de Wall Street et (3) une perspective consensuelle haussière du marché des options. BMO a clôturé à 102,27 $ le 18 août et à 111,43 $ le 25 janvier, affichant un gain de 9 %. Le rendement total (dividendes compris) sur cette période est de 10,9 %. L'indice S&P 500 a enregistré un rendement de 1,3 % (dividendes compris) sur la même période.

Si la plupart des lecteurs connaissent les perspectives du consensus des analystes de Wall Street, ils sont moins nombreux à avoir rencontré les perspectives du consensus calculées à partir du marché des options. Le prix d'une option sur une action reflète l'estimation consensuelle du marché de la probabilité que le cours de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre aujourd'hui et l'expiration de l'option.

En analysant les prix des options d'achat et de vente à une gamme de prix d'exercice, tous avec la même date d'expiration, il est possible de calculer une prévision de prix probabiliste qui concilie tous les prix des options. C'est ce qu'on appelle la prévision implicite du marché, qui représente la prévision consensuelle des acheteurs et des vendeurs d'options.

J'ai mis à jour les perspectives implicites du marché pour BMO jusqu'en 2022 et au début de 2023 et j'ai comparé les résultats aux perspectives actuelles du consensus de Wall Street, comme dans mon analyse précédente.

Perspectives des analystes de Wall Street pour BMO

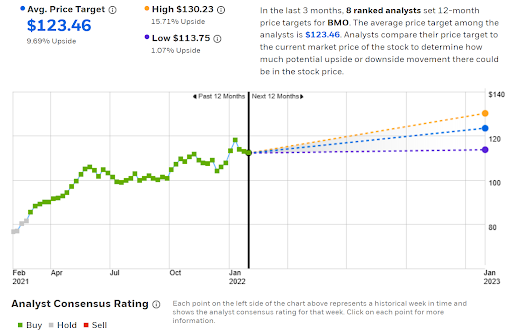

E-Trade calcule les perspectives du consensus de Wall Street en utilisant les opinions de huit analystes classés qui ont publié des opinions sur BMO au cours des 90 derniers jours. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 9,7 % au cours actuel de l'action. Les perspectives du consensus sont haussières depuis le début de 2021.

Source : E-Trade

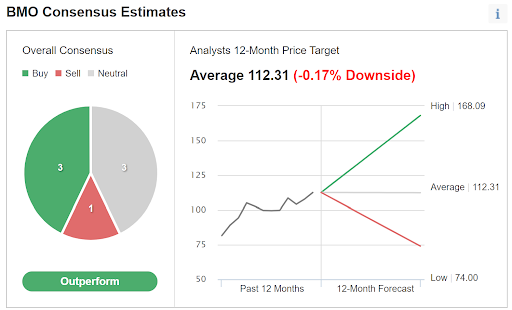

Investing.com combine les opinions de sept analystes de Wall Street pour calculer la note de consensus et l'objectif de cours. La note du consensus est haussière et l'objectif de cours du consensus est légèrement inférieur au cours actuel de l'action. Les perspectives d'Investing.com montrent une grande dispersion entre les objectifs de prix individuels, allant d'un minimum de 74 $ à un maximum de 168 $. Ceci est particulièrement remarquable par contraste avec le consensus E-Trade.

Source : Investing.com

Je suis enclin à écarter les résultats du consensus d'Investing.com en raison de la forte dispersion des objectifs de prix. Une dispersion élevée des objectifs de prix des analystes individuels réduit la confiance dans la signification du consensus. Il est inhabituel et quelque peu surprenant de voir des résultats aussi différents entre ces deux versions du consensus. À des fins pratiques, je fais généralement la moyenne des objectifs de cours du consensus, ce qui donne une appréciation du cours prévue de 4,76 % et un rendement total de 8,46 % (y compris le dividende). Les perspectives du consensus E-Trade indiquent un rendement total attendu de 13,4 %. À titre de comparaison, le rendement total sur 10 ans est de 9,15 % par an et le rendement total sur trois ans est de 18,9 % par an.

Perspectives implicites du marché pour BMO

J'ai généré les perspectives implicites du marché pour BMO jusqu'au milieu de 2022 (en utilisant les options qui expirent le 17 juin 2022) et pour les 11,6 prochains mois (en utilisant les options qui expirent le 20 janvier 2023). J'ai choisi ces deux dates d'expiration des options pour donner une vue jusqu'au milieu de 2022 et pour une période proche de 12 mois. De plus, les options sur actions expirant en juin et en janvier ont tendance à être parmi les plus négociées. Malgré cela, le volume des transactions et l'intérêt ouvert actuel sur les options de BMO sont très faibles, ce qui suggère que les perspectives implicites du marché peuvent avoir une valeur limitée pour refléter le sentiment du marché.

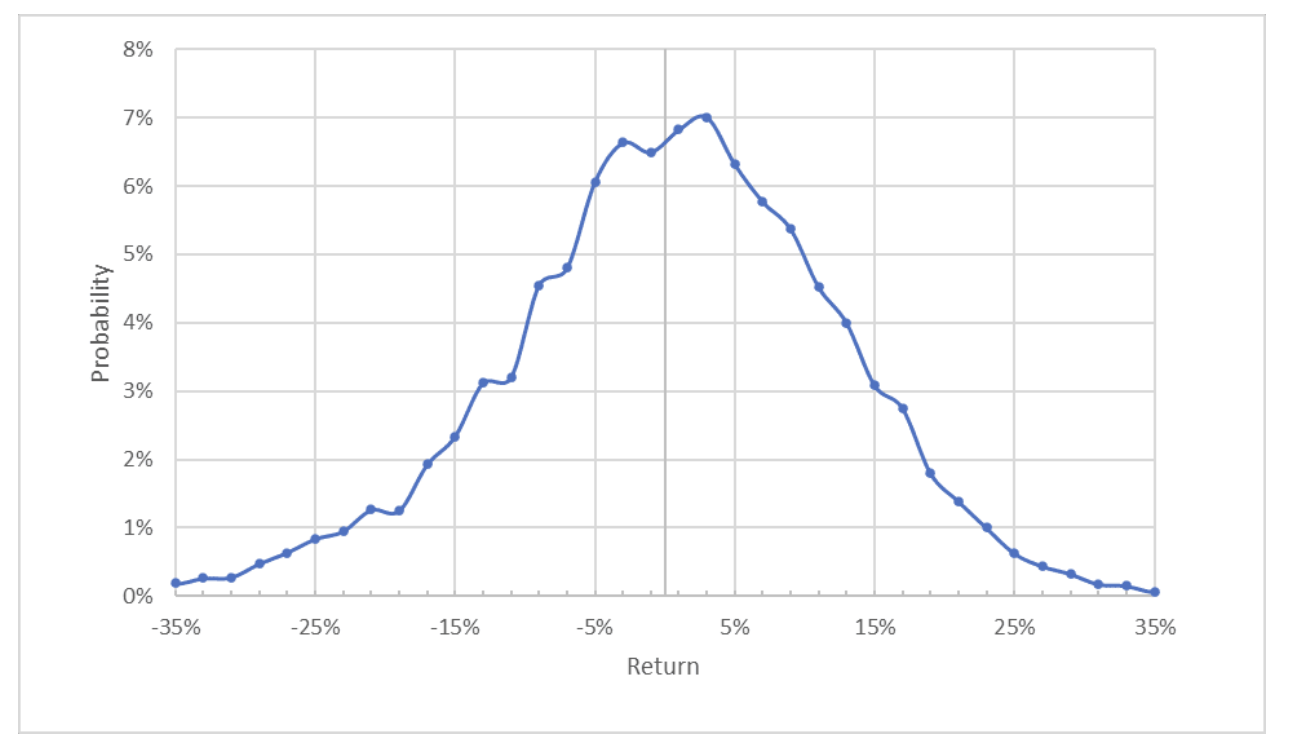

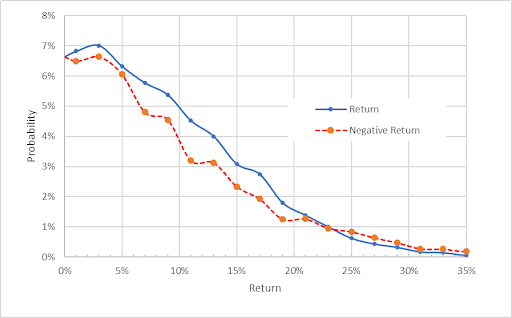

La présentation standard des perspectives implicites du marché est sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options de E-Trade.

Les perspectives des cours implicites jusqu'au 17 juin 2022 sont généralement symétriques, avec des probabilités similaires de rendements positifs et négatifs de même ampleur. Les résultats à probabilité maximale favorisent légèrement les rendements de prix positifs et la probabilité maximale correspond à un rendement de prix de +3%. La volatilité annualisée calculée à partir de cette distribution est de 25 %. Il s'agit d'une faible volatilité, bien qu'un peu plus élevée que la valeur de 21% de mon analyse du mois d'août. La volatilité attendue plus élevée est largement, voire entièrement, attribuable à l'augmentation de la volatilité globale du marché au cours de cette période.

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options de E-Trade

Cette vue montre que les probabilités de rendements positifs sont constamment plus élevées que celles de rendements négatifs de même ampleur pour un large éventail des résultats les plus probables (la ligne bleue pleine est au-dessus de la ligne rouge pointillée sur les deux tiers gauches du graphique ci-dessus). Il s'agit d'une perspective haussière pour BMO.

La théorie suggère que les perspectives implicites du marché auront tendance à avoir un biais négatif, par rapport aux perspectives réelles des investisseurs, parce que les investisseurs averses au risque paieront plus que la juste valeur de la protection contre la baisse (par exemple, les options de vente). Il n'existe aucun moyen de mesurer de manière robuste ce biais potentiel, mais le fait de prendre en compte ce potentiel rend les perspectives implicites du marché plus haussières.

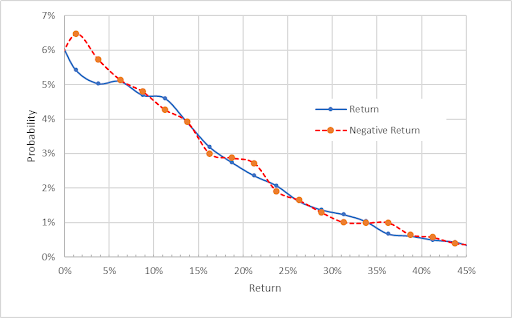

Les perspectives implicites du marché pour BMO pour (presque) les 12 prochains mois (calculées en utilisant les options qui expirent le 20 janvier 2023) sont quelque peu différentes des perspectives pour le milieu de l'année 2022. Les probabilités de rendements positifs et négatifs correspondent très étroitement à presque tous les résultats possibles (la ligne rouge pointillée et la ligne bleue pleine sont très proches l'une de l'autre). Il existe une petite plage de rendements de faible amplitude pour laquelle la probabilité de rendements négatifs est légèrement élevée. J'interprète cette perspective implicite du marché comme étant dans une fourchette allant de neutre à légèrement haussière. La volatilité annualisée prévue est de 23 %.

Source : Calculs de l'auteur à partir des cours des options de E-Trade.

Les perspectives implicites du marché pour BMO indiquent des perspectives favorables, avec une vision haussière jusqu'au milieu de l'année et une vision neutre / légèrement haussière pour les 12 prochains mois. Étant donné le faible niveau de négociation d'options pour BMO, comme indiqué précédemment, je n'accorde pas beaucoup d'importance aux nuances de ces perspectives.

Conclusion : Faut-il acheter des actions BMO ?

BMO intéressera surtout les investisseurs à revenu. Avec un rendement à terme de 3,7 % et l'engagement manifeste de l'entreprise à maintenir et à faire croître le dividende, BMO continue de faire bonne figure. Les perspectives de bénéfices soutiennent une croissance continue du dividende de plus de 6 % par an.

Le consensus des analystes de Wall Street pour BMO est haussier, bien qu'il y ait une différence significative entre le consensus des cibles de prix à 12 mois de E-Trade et la valeur de Investing.com. La moyenne des deux objectifs de cours du consensus implique un rendement total sur 12 mois de 8,46 %, contre 13,4 % si l'on considère uniquement le consensus d'E-Trade. Les perspectives implicites du marché pour BMO sont haussières jusqu'au milieu de 2022 et neutres à légèrement haussières jusqu'au début de 2022.

La volatilité attendue est faible au cours de cette période. Les actions comme celles de BMO apportent de la stabilité à un portefeuille d'actions, ainsi qu'un revenu et un rendement total raisonnable. Je qualifie ce type d'action de lest pour un portefeuille. Je continue d'être optimiste à l'égard de BMO pour ces caractéristiques.