- Edison International a récemment augmenté son dividende et son rendement actuel est de 4,2%.

- L'action a progressé au cours des 3 derniers mois.

- Le passif potentiel des feux de forêt est important et difficile à estimer.

- Le consensus de Wall Street est haussier, bien que la hausse soit très limitée.

- Les perspectives implicites du marché (calculées à partir du prix des options) sont neutres pour 2022.

Edison International (NYSE:EIX) possède Southern California Edison (SCE), une importante société de services publics qui fournit de l'électricité à 15 millions de Californiens sur une zone de service de 50 000 miles carrés. EIX possède également Edison Energy, une société mondiale de conseil et de services. SCE est confrontée à une incertitude majeure et à des risques permanents liés à la responsabilité des incendies de forêt et a récemment accepté de payer 550 millions de dollars d'amendes à la suite de violations de la sécurité qui ont provoqué des incendies majeurs en 2017 et 2018.

EIX a publié les bénéfices du 3e trimestre le 2 novembre, avec un BPA légèrement inférieur aux attentes du consensus. C'était également le cas pour le 2e trimestre, publié le 29 juillet.

Source : Investing.com

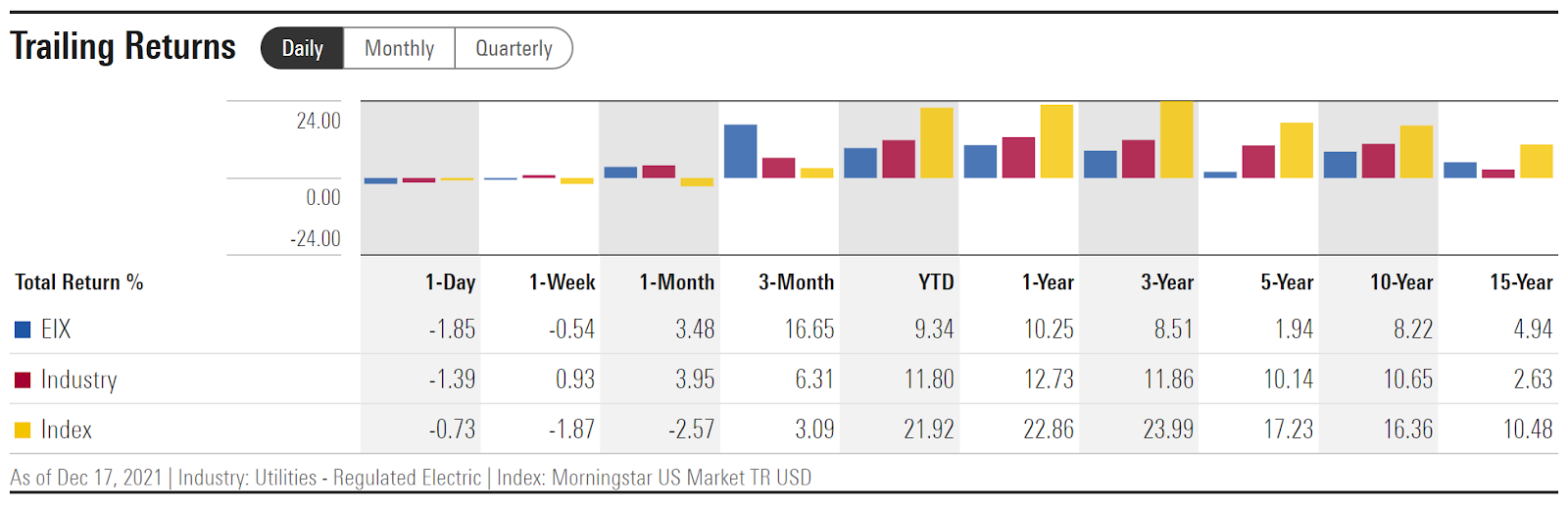

EIX a enregistré un rendement total de 9,34 % depuis le début de l'année, après avoir gagné 16,65 % au cours des trois derniers mois. Malgré la récente reprise, le rendement total d'EIX est inférieur à celui du secteur des services publics au cours de l'année écoulée. Le Utilities Select Sector SPDR® Fund (NYSE:XLU) a enregistré un rendement total de 14,95% au cours des 12 derniers mois, contre 10,25% pour EIX. À plus long terme, sur les périodes de suivi de 3, 5 et 10 ans, les actions ont également sous-performé le secteur des services publics d'électricité réglementés. Les actions restent nettement inférieures au sommet de 78 dollars atteint le 11 février dernier, avant le début du Covid 2020.

Source : Morningstar

Le 10 décembre, EIX a annoncé une augmentation de son dividende, et le rendement à terme est de 4,2%. Malgré les coûts constants et les inquiétudes liées aux risques d'incendies dans la zone desservie par la société, cette dernière a augmenté son dividende pendant 17 années consécutives. Les taux de croissance annualisés du dividende sur 3, 5 et 10 ans sont respectivement de 3,1 %, 6,7 % et 7,6 %.

Bien que SCE s'engage dans diverses activités d'atténuation des incendies de forêt, les conditions de sécheresse extrême persistent en Californie. La question pour les investisseurs est de savoir si les actions se négocient à une valorisation suffisamment attrayante pour justifier les risques économiques associés à la responsabilité en matière d'incendie.

Pour répondre à cette question, je m'appuie sur deux formes de consensus sur les perspectives d'EIX. La première est la note consensuelle bien connue des analystes de Wall Street et l'objectif de prix à 12 mois. La seconde est la perspective implicite du marché, une prévision de prix probabiliste calculée à partir des prix des options. Les perspectives implicites du marché sont particulièrement intéressantes car elles montrent comment le marché évalue le risque de baisse pour EIX. Les prix des options reflètent les estimations consensuelles du marché quant à la probabilité de gains ou de pertes de prix. La perspective implicite du marché montre la distribution des rendements de prix qui concilie les prix des options.

Consensus des analystes pour l'action EIX

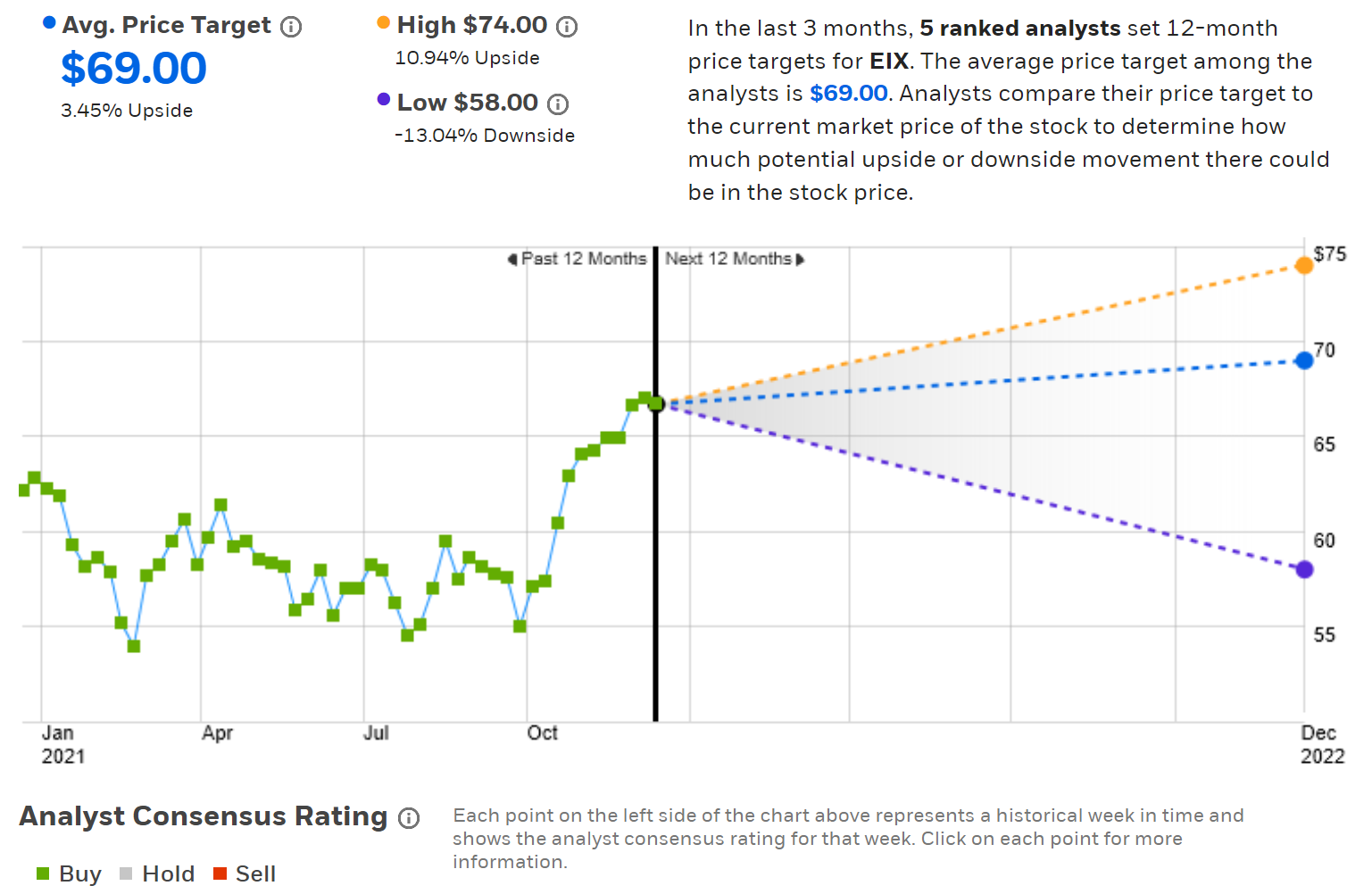

E-Trade calcule le consensus de Wall Street pour EIX en combinant les points de vue de 5 analystes classés qui ont publié des évaluations et des objectifs de prix au cours des 90 derniers jours. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 3,45% au cours actuel de l'action. La note de consensus pour EIX a été haussière tout au long de l'année 2021.

Source : E-Trade

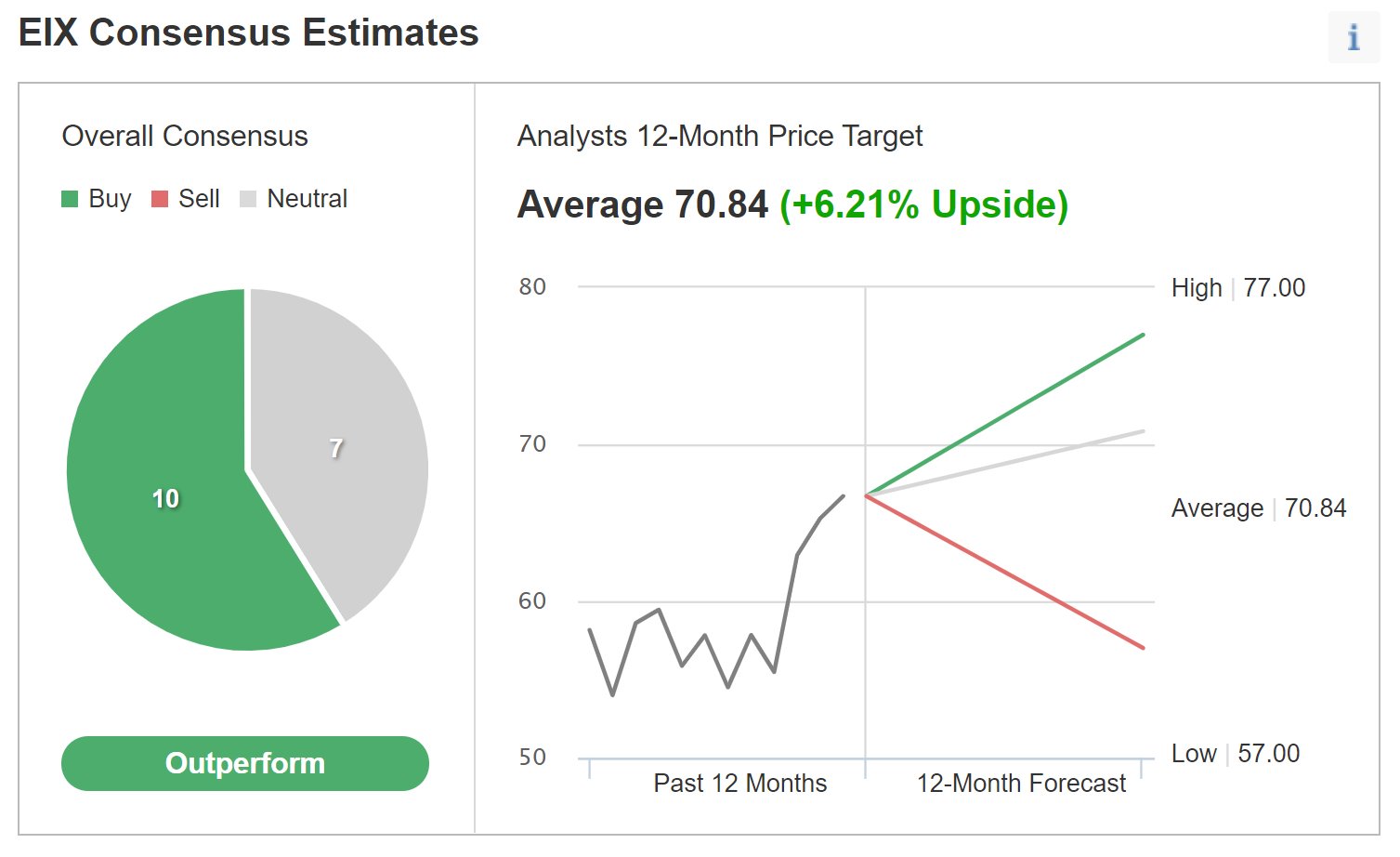

La version d'Investing.com du consensus de Wall Street est calculée à partir des notes et des objectifs de cours de 17 analystes. La note consensuelle est haussière et l'objectif de cours consensuel est supérieur de 6,2% au cours actuel de l'action.

Source : Investing.com

L'opinion dominante parmi les analystes de Wall Street est que EIX est un achat, bien que l'objectif de cours prévu sur 12 mois ne soit pas très supérieur au cours actuel de l'action. Avec une appréciation du cours attendue de 3,5 % ou 6,2 %, selon la source de l'estimation consensuelle, le rendement total prévu sur 12 mois est de 7,5 % à 10,4 % (moyenne de 8,95 %). L'extrémité supérieure de cette fourchette est proche du rendement total des 12 derniers mois et la moyenne est comparable au rendement annualisé sur 10 ans.

Perspectives implicites du marché pour EIX

Le prix d'une option sur une action reflète l'estimation par le marché de la probabilité que l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre aujourd'hui et l'expiration de l'option. En analysant les prix des options à une gamme de prix d'exercice, tous avec la même date d'expiration, il est possible de calculer une prévision probabiliste du rendement du prix qui concilie les prix des options. C'est la prévision implicite du marché.

J'ai calculé les perspectives implicites du marché pour EIX pour la période de 13 mois allant d'aujourd'hui au 20 janvier 2023 en analysant les prix des options qui expirent à cette date. J'ai choisi d'analyser ces options car il s'agit de la date d'expiration la plus proche d'un an dans le futur.

Le prix d'une option sur une action reflète l'estimation par le marché de la probabilité que les actions dépassent (option d'achat) ou tombent en dessous (option de vente) d'un niveau spécifique (le prix d'exercice de l'option) entre maintenant et l'expiration de l'option. En analysant les prix des options à une gamme de prix d'exercice, tous avec la même date d'expiration, il est possible de calculer une prévision probabiliste du rendement du prix qui concilie les prix des options. C'est la prévision implicite du marché.

J'ai calculé les perspectives implicites du marché pour EIX pour la période de 13 mois allant d'aujourd'hui au 20 janvier 2023 en analysant les prix des options qui expirent à cette date. J'ai choisi d'analyser ces options car il s'agit de la date d'expiration la plus proche d'un an dans le futur.

La négociation des options sur EIX est très faible, ce qui réduit la confiance dans la signification des perspectives implicites du marché. Cela suggère également qu'il n'y a pas beaucoup d'argent pour parier sur de mauvais résultats. Ceci est cohérent avec le faible intérêt à découvert, 1,52% du pourcentage d'actions.

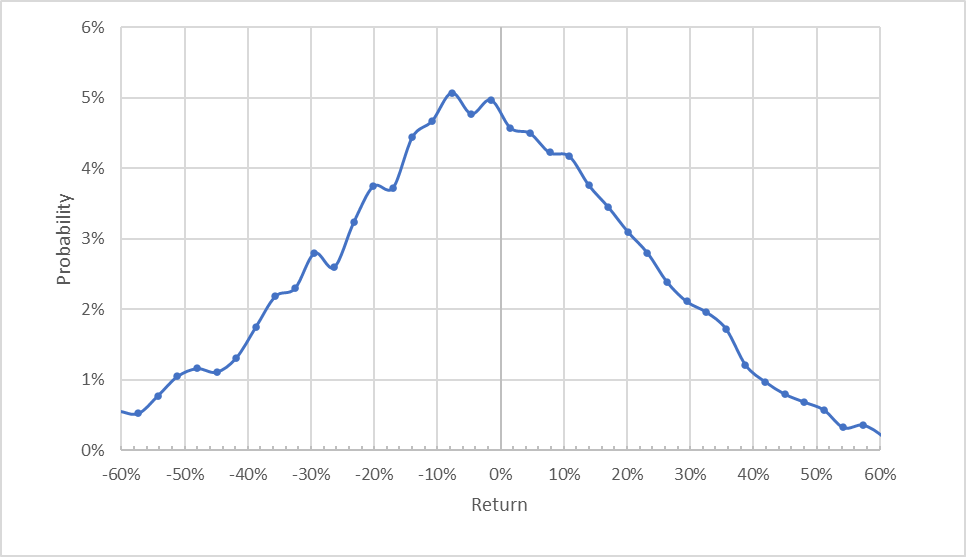

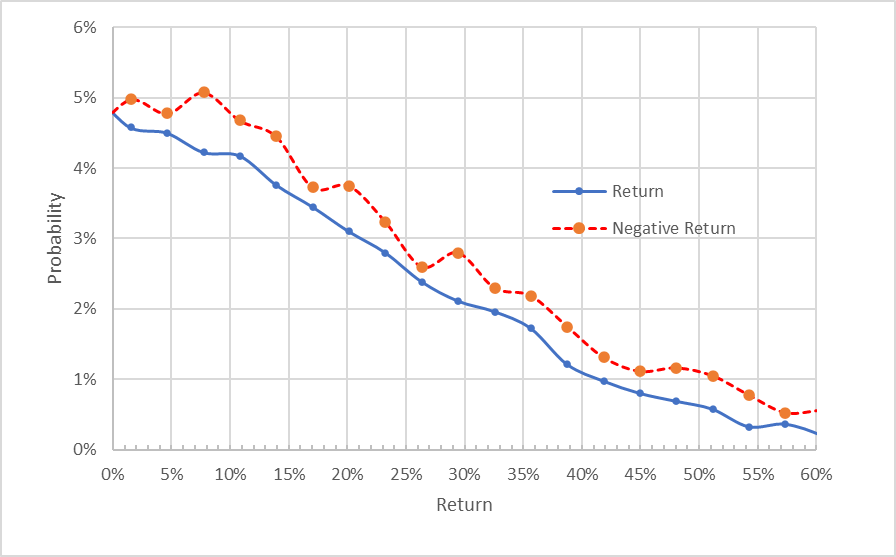

La présentation standard des perspectives implicites du marché est sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché pour EIX sont généralement symétriques, avec des probabilités comparables de rendements positifs et négatifs de même ampleur, bien que le pic des probabilités penche en faveur de rendements négatifs au cours des 13 prochains mois.

La volatilité annualisée calculée à partir de cette distribution est de 26,6 %. Il s'agit d'un niveau de volatilité assez faible pour une action individuelle, mais élevé par rapport à d'autres sociétés de services publics. Dans une analyse récente de Consolidated Edison (NYSE:ED), par exemple, la volatilité annualisée calculée à partir des perspectives implicites du marché était de 20,5 %. Dans une analyse d'octobre de Southern Company (NYSE:SO), la volatilité annualisée calculée à partir des prévisions du marché était de 20,4%. EIX a une volatilité attendue supérieure de 30% à celles de SO et ED.

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté rendement négatif de la distribution a été tourné autour de l'axe vertical.

Cette vue montre que les probabilités de rendements négatifs prévues par le marché sont systématiquement plus élevées que celles de rendements positifs de même ampleur (la ligne pointillée rouge est supérieure à la ligne bleue pleine sur l'ensemble du graphique).

La théorie suggère que les perspectives implicites du marché devraient avoir un biais négatif parce que les investisseurs, dans l'ensemble, ont tendance à avoir une aversion au risque et sont donc prêts à payer plus que la juste valeur pour une protection contre la baisse. Il n'existe pas de moyen objectif de mesurer cet effet. Les probabilités légèrement plus élevées de rendements négatifs sont compatibles avec l'existence de ce type d'inclinaison négative. En tant que telle, la meilleure interprétation est que cette perspective implicite du marché est neutre pour la période de 13 mois.

Conclusion : Faut-il acheter l'action EIX

Je ne sais pas pourquoi les investisseurs choisiraient de détenir EIX, plutôt que d'acheter un fonds indiciel de services publics, tel que XLU, ou des actions d'un service public à haut rendement qui n'est pas exposé au type de pertes extrêmes que représentent les incendies de forêt.

Le rendement en dividendes de EIX est supérieur à celui de XLU (2,8 %), mais à peine plus élevé que celui de Duke Energy (NYSE:DUK) (3,8 %) ou de Southern Company (3,9 %).

Si EIX se négocie à un faible ratio C/B par rapport à DUK, SO et l'industrie dans son ensemble, cela ne signifie pas que les actions sont sous-évaluées. Les risques idiosyncratiques substantiels auxquels EIX est confronté justifient certainement une certaine décote.

La volatilité attendue calculée à partir des perspectives implicites du marché pour EIX est de 30% supérieure à celle de deux autres grandes entreprises de services publics aux rendements comparables, SO et ED. Ceci est cohérent avec le fait que le marché attribue un risque élevé à EIX.

Le consensus des analystes de Wall Street pour EIX est haussier et l'objectif de cours sur 12 mois implique un rendement total de 8,95%. En règle générale, pour un achat, je souhaite que le rendement attendu sur 12 mois soit au moins égal à la moitié de la volatilité annualisée attendue (26,6%). EIX ne répond pas à ce critère. Les perspectives implicites du marché pour les 13 prochains mois sont neutres.

Bien que EIX semble aller dans la bonne direction, en s'occupant des responsabilités de la société liées aux incendies de 2017-2018 et en améliorant les opérations pour réduire les risques futurs, les rendements potentiels de EIX ne sont pas attractifs par rapport aux risques. J'attribue une note neutre à EIX.