Le EUR/USD a progressé dans la première moitié de la session de mercredi, stimulé par des signaux positifs des marchés boursiers, alors que le US dollar s'est replié contre la plupart des principales devises.

Les données PMI tardives de la zone euro ont révélé une image mitigée avant la décision politique de la BCE jeudi. Le dollar américain sera au centre de l'attention plus tard dans la semaine avec la publication du PIB et de l'indice des prix Core PCE.

L'EUR/USD sera-t-il capable de se maintenir au-dessus de sa moyenne de 200 jours cette semaine ?

Les PMI de la zone euro sont mitigés

La publication aujourd'hui des derniers PMI suggère que l'économie de la zone euro continue de stagner, avec le manufacturier et les services restant en contraction, en dessous de 50,0.

Bien qu'il puisse y avoir des signes que les PMI sont potentiellement en train de toucher le fond, comme l'indique par exemple le ralentissement du rythme des commandes de sous-traitance, les pressions sur les prix continuent d'augmenter dans le secteur des services.

Cela plaide contre une baisse des taux de la BCE plus tôt que prévu, même si le flux de données actuel reste négatif.

Le PMI composite de janvier est passé de 47,6 à 47,9, ce qui a fait naître l'espoir d'un creux.

Cependant, les plus grandes économies de la zone euro, Allemagne et France, ont produit des PMI en baisse, suggérant que ce sont les plus petits pays qui sont responsables du léger ralentissement de la contraction de l'activité économique.

Dans le même temps, l'indice PMI du secteur des services a révélé une nouvelle accélération des coûts des intrants, ce qui laisse présager que l'inflation restera stable.

Analyse de l'EUR/USD : La BCE ne devrait pas baisser ses taux d'intérêt avant juin

Les dernières données PMI publiées aujourd'hui ne changeront pas grand-chose à la communication de la BCE jeudi.

La banque centrale reconnaîtra que la croissance du PIB est proche de zéro, mais les signes indiquant que l'inflation ne tend pas rapidement vers son objectif de 2 % sont plus inquiétants, d'autant plus que les pressions salariales restent élevées.

Cela suggère qu'une baisse des taux avant le mois de juin est très peu probable.

En effet, avant la période de black-out de la BCE, plusieurs responsables du Conseil des gouverneurs se sont opposés à l'idée d'une réduction anticipée des taux, faisant écho aux sentiments exprimés par les intervenants de la Réserve fédérale.

Aux États-Unis, cette résistance s'explique principalement par la relative robustesse de l'économie, tandis que dans d'autres régions, notamment au Royaume-Uni et dans la zone euro, les responsables des banques centrales sont préoccupés par la persistance de l'inflation et des pressions salariales.

Christine Lagarde, présidente de la BCE, a laissé entendre que la baisse des coûts d'emprunt pourrait avoir lieu au cours de l'été plutôt qu'au printemps, rejoignant ainsi les préoccupations d'autres responsables de la BCE concernant l'inflation salariale.

Nous attendons avec impatience les signaux de la BCE lors de cette réunion pour évaluer sa position. Plus la BCE semble prudente et résistante en ce qui concerne les réductions de taux, plus l'euro est susceptible de trouver un soutien.

Le dollar américain chute en raison d'un sentiment de risque positif, du soutien de la Chine et des PMI britanniques

Après avoir augmenté mardi, l'indice du dollar se négociait à la baisse au moment de la rédaction de cet article.

Cette baisse est principalement due à la reprise des gains sur les marchés boursiers mondiaux dans un contexte d'optimisme à l'égard des technologies et de l'intelligence artificielle, ainsi qu'aux nouvelles selon lesquelles la Chine réduira le ratio des réserves obligatoires pour les banques dans les deux semaines à venir.

Le pays a également laissé entendre que d'autres mesures de soutien seraient prises, ce qui a entraîné une hausse du dollar, une matière première sensible au risque.

Nous avons également reçu une série de données PMI plus solides en provenance du Royaume-Uni, ce qui a fait grimper le GBP/USD, entraînant une légère baisse de l'indice du dollar.

Pendant ce temps, le Yen japonais, qui n'a pas pu conserver ses gains liés à la BoJ la veille, est repassé sous la barre des 147,50.

Par conséquent, le DXY est revenu sous la résistance clé et la moyenne de 200 jours à 103,50 avant les événements macroéconomiques clés plus tard dans la semaine.

Le dollar américain sera au centre de l'attention plus tard dans la semaine.

Le calendrier économique américain est rempli de données qui influencent le marché, y compris l'estimation "avancée" du PIB jeudi et l'indice des prix PCE de base, qui est la mesure de l'inflation préférée de la Fed, vendredi.

Après la publication récente de données généralement plus fortes que prévu au cours des dernières semaines, le dollar a pris de l'élan, exerçant une pression à la baisse sur l'EUR/USD.

Des inquiétudes ont refait surface quant à la propension de la Réserve fédérale à prolonger la hausse des taux d'intérêt, notamment à la suite des commentaires de Christopher Waller, gouverneur de la Fed, et de Raphael Bostic, membre du FOMC, qui ont tous deux plaidé en faveur d'une approche prudente.

Si les prochaines données du PIB indiquent que l'économie américaine reste forte, les attentes d'une réduction imminente des taux d'intérêt seront probablement repoussées à plus tard.

Les haussiers de l'EUR/USD surveilleront les données américaines à la recherche de signes de faiblesse, notamment les chiffres du PIB de jeudi et les données de base de l'indice des prix à la consommation du lendemain.

Les prévisions suggèrent un ralentissement de la croissance du PIB américain à un taux annualisé de 2,0 % au quatrième trimestre, contre 4,9 % au troisième trimestre. L'indice des prix PCE de base devrait montrer une augmentation de 0,2 % en glissement mensuel, contre 0,1 % le mois précédent.

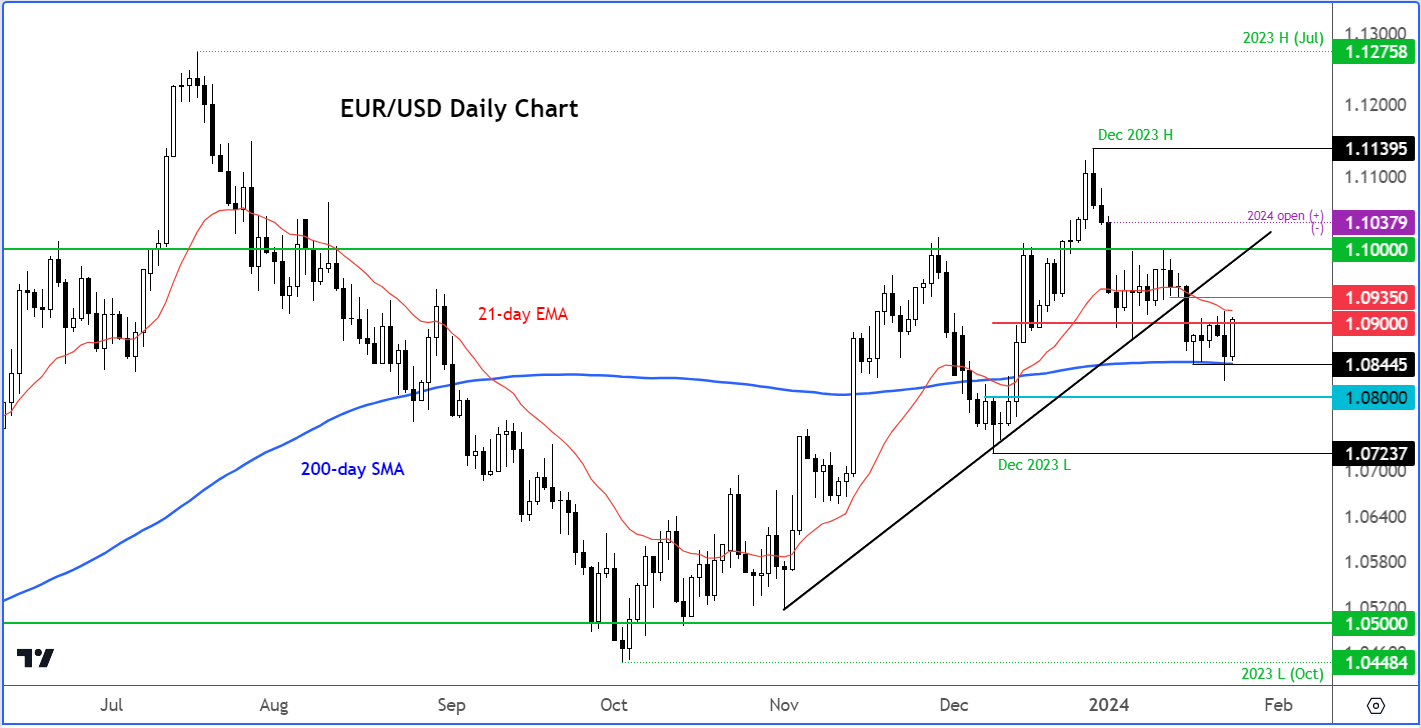

Analyse technique de l'EUR/USD

L'EUR/USD continue de s'échanger autour de sa moyenne mobile de 200 jours avant la décision de la BCE sur les taux d'intérêt et les données américaines clés plus tard dans la semaine. Ces événements devraient faire évoluer la monnaie unique de manière plus décisive.

Source : TradingView.com

Mais le sentiment général que l'on a en regardant le graphique de l'EUR/USD est qu'il y a très peu d'engagement de la part des haussiers et des baissiers, ce qui en fait une paire de devises idéale pour le trading en fourchette.

Une clôture journalière en dessous de la moyenne à 200 jours d'environ 1,0845 apaiserait les baissiers. Dans ce scénario potentiel, nous pourrions assister à une vente technique de suivi vers 1,0800 et, par la suite, vers le plus bas de décembre à 1,0723.

Les haussiers espèrent une clôture au-dessus de la ligne de tendance cassée afin d'ouvrir la voie vers la barre des 1,10 et potentiellement au-delà.

Analyse de la paire EUR/USD : Que doit-il se passer pour que l'EUR/USD dépasse 1,10 ?

En résistant aux appels à une baisse précoce des taux, la BCE a permis à l'euro d'afficher une meilleure performance par rapport à des devises telles que le Franc suisse, dont la banque centrale adopte progressivement une position dovish.

Toutefois, pour que l'euro enregistre des gains plus importants par rapport au dollar américain, il faut que les données économiques américaines évoluent rapidement et de manière défavorable.

Ce n'est que dans de telles circonstances que l'euro pourra retrouver son élan et franchir de manière convaincante la barrière des 1,10.

À l'heure actuelle, les personnes optimistes à l'égard de l'euro doivent s'attendre à ce que la moyenne mobile à 200 jours se maintienne, car elle a été défendue avec succès jusqu'à présent.

Toutefois, l'absence d'un suivi substantiel à la hausse soulève des inquiétudes d'un point de vue haussier.