Performance réalisée en 2017 et stratégie d’investissement pour 2018, Raphaël Goldwasser, gérant-associé de Goldwasser Exchange fait le point.

Raphaël, quelle a été la performance réalisée par la stratégie GLOBAL+ ?

GLOBAL+ a réalisé en 2017 une performance positive de 3%. Il est important de souligner que notre objectif numéro un est de protéger l’épargne de nos clients. Chaque décision d’investissement est mûrement réfléchie et nous évitons de prendre des positions trop spéculatives.

GLOBAL+ est donc destiné aux investisseurs prudents qui souhaitent obtenir un rendement convenable pour leur épargne, dans un environnement où les produits classiques ne rapportent quasiment plus rien. Illustration de cette prudence, fin 2017, la partie « actions » du portefeuille ne dépassait pas les 30%, le solde étant investi dans des titres défensifs.

Cette diversification entre les différentes classes d’actifs permet également au portefeuille de mieux réagir aux périodes difficiles.

Il est encore à noter qu’un nombre non-négligeable de clients investis dans nos portefeuilles obligataires ont décidé d’opter pour la stratégie GLOBAL+. Cette tendance à délaisser une stratégie purement obligataire, au profit d’un portefeuille plus diversifié, a pu être observée tout au long de l’année.

Pouvez-vous nous en dire un peu plus sur les dernières opérations effectuées au sein du portefeuille ?

Afin d’assurer la performance de 3% du portefeuille pour 2017, nous avons sensiblement réduit en fin d’année l’exposition aux actions, et plus particulièrement aux actions liées au secteur pétrolier, qui ont très bien performé dans le sillage de la remontée du baril. En outre, les cours de {{8830|l’oror noir restant extrêmement sensibles à l’évolution de la situation au Moyen-Orient, l’occasion était belle d'acter une plus-value pour nos clients.

Nous avons également clôturé sur une très belle plus-value notre exposition au secteur pharmaceutique. Les récentes déclarations de Donald Trump, qui souhaite limiter significativement le prix des médicaments, nous ont en effet incité à la plus grande prudence.

Quels seront les éléments porteurs du portefeuille l’an prochain ?

Nous tablons sur une remontée des taux d’intérêt en euro, raison pour laquelle nous avons renforcé notre exposition aux actions des banques européennes, dont les marges sont pour rappel en partie corrélées à l’évolution des taux et qui devraient dès lors en tirer profit.

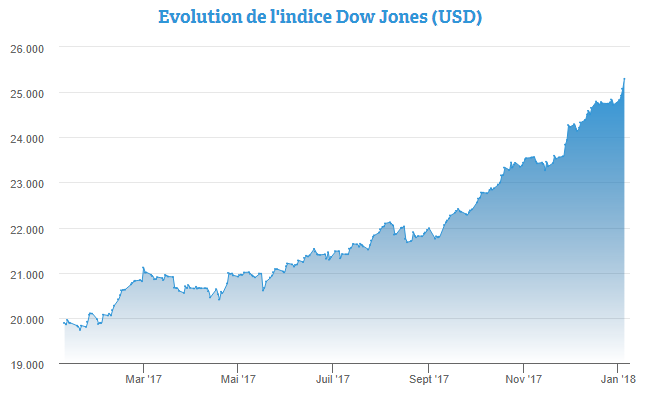

D’une manière générale, nous sommes très positifs sur les actions européennes, dont le PER (« Price-earning ratio »), c’est à dire le ratio cours sur bénéfices, reste bien inférieur à celui observé sur les actions américaines. L’indice Dow Jones vient d’ailleurs de franchir la barre des 25.000 points, un plus haut historique, là où les principaux indices européens n’ont pas encore retrouvé leur niveau d’avant crise.

La plupart des statistiques économiques confirme en outre une reprise durable en Europe, à l’image de la Belgique où l’évolution de la croissance conduit à des bénéfices plus élevés pour les entreprises, une hausse des revenus, des consommateurs qui reprennent confiance et achètent davantage et in fine, des recettes fiscales qui augmentent davantage que prévu.

Alors que les prévisions sont au beau fixe à l’échelle mondiale, avec une croissance attendue au plus haut depuis dix ans à 3,7% cette année, les bonnes conditions de marché devraient perdurer sur le Continent européen, d'autant que la Banque centrale européenne restera active sur les marchés via son programme de rachat d’actifs.

Quelle est votre vue sur le marché obligataire ?

La vigueur de l’économie américaine, conjuguée à une politique moins accommodante des banques centrales, devrait amener davantage de volatilité sur le marché obligataire et une remontée progressive des taux d’intérêt. Dans ce contexte, nous restons à l’écart des obligations de longues échéances. Bien sûr, comme toujours, cette volatilité attendue devrait générer de nouvelles opportunités de marché que notre Comité financier ne manquera pas d’analyser et de saisir.

Nous observons en outre que les devises dites « pétrolières », comme la couronne norvégienne, le dollar canadien ou encore le peso mexicain, n’ont pas été en mesure de tirer profit de l’envolée du prix du baril, au plus haut depuis près de trois ans. Rien en effet n’a pu freiner en 2017 la hausse de la monnaie unique.

Cette vigueur de l’euro nous semble en tous les cas excessive et nous sommes convaincus qu’un rattrapage des autres monnaies va s’effecteur au cours des prochains mois, entre autres pour les monnaies précitées.

En ce qui le concerne, le dollar américain, qui s’est replié de 12% en 2017, devrait selon nous tirer profit du différentiel de taux d’intérêt qui reste important entre les deux Continents, et surtout, de deux politiques monétaires différentes (remontée des taux directeurs outre-Atlantique, poursuite de la politique de rachat d’actifs dans l’Union européenne).

Pour terminer, nous estimons que les devises émergentes ont, elles aussi, trop fortement corrigé face à l’euro en 2017. Tout en restant conscient des risques politiques inhérents, nous tablons sur un rattrapage de ces devises et tenterons d’en tirer profit.

Comment voyez-vous évoluer les taux en euro / dollar cette année ?

De part et d’autre de l’Atlantique, nous anticipons une remontée mesurée des taux. Sur le vieux Continent, la politique accommodante de la BCE commence à porter ses fruits en termes d’inflation, ce qui nous permet d’entrevoir d'ici décembre un taux de 0,80% pour le Bund allemand à dix ans.

Aux Etats-Unis, compte tenu du resserrement monétaire prôné par la Banque centrale américaine, notre lecture du marché nous laisse à penser que le bon du trésor à dix ans devrait avoisiner les 3% d’ici à la fin de l’année.

Dernière question, que pensez-vous de l’engouement rencontré par les crypto-monnaies ?

L’engouement et l’ampleur générés par ces monnaies virtuelles sont naturellement impressionnants et en ont surpris plus d’un, y compris dans le monde financier. Pour notre part, nous avons toujours mis un point d’orgue à investir l’épargne de nos clients dans des actifs que nous comprenons. Par exemple, en investissant dans une action pour nos clients, ceux-ci deviennent propriétaire d’une partie d’une entreprise que nous avons jugé prometteuse. Alors que cet investissement peut être analysé de manière objective, dans le monde des crypto-monnaies, il n’est pas possible de procéder à des analyses rationnelles, raison pour laquelle nous préférons nous tenir à l’écart.