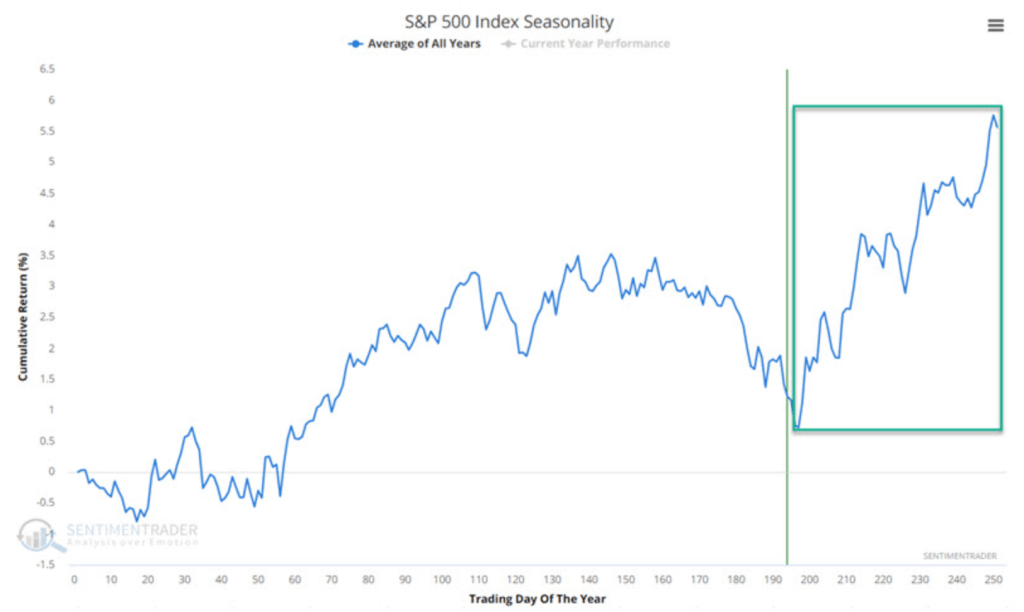

En fait, avec de la patience, cela pourrait s'avérer être comme tirer des poissons contraires dans un tonneau. Le rallye boursier - que NFTRH avait anticipé il y a un an sur une base plus large et depuis octobre de cette année pour sa prochaine étape sur un horizon temporel plus compact - fait un excellent travail en maintenant son schéma saisonnier (voir ci-dessous). Le rallye aspire les FOMO qui, un par un, se laissent séduire par les deux plaisanteries d'un assouplissement de la Fed et, par extension, d'un scénario d'atterrissage en douceur pour l'économie, à la manière de Boucles d'or.

D'accord, très chers partisans de l'atterrissage en douceur de l'économie haussière. Mais sachez que l'auteur que vous lisez en ce moment même a qualifié Boucles d'or il y a près d'un an, à l'aube de l'année 2023 :

"Il s'agirait d'un soupçon du bon vieux régime de Boucles d'or. Un soupçon, bien sûr. Je ne pense pas que nous verrons une expérience comme celle de 2013-2018. Elle finira par se faire pincer avec un bol de porridge 'juste ce qu'il faut' dans les mains".

Avec un an de renforcement positif (de leur nature de suiveurs de tendance), les économistes d'aujourd'hui sont 76 % à croire que les chances de récession sont inférieures à 50 % et BoA prédit un "atterrissage en douceur" plutôt qu'une récession. BoA, en ligne avec Cramer et un groupe croissant d'économistes heureux et brillants.

NFTRH a vu juste en ce qui concerne le rallye de 2023. Qui plus est, toutes ces conneries d'"atterrissage en douceur" faisaient partie du plan. À mesure que le marché boursier monte, les analystes et les commentateurs ressentent le besoin de réorganiser leurs perspectives, de peur de ne plus être des analystes et des commentateurs. Nombreux sont ceux qui vendent leur capacité à récolter vos yeux (sans parler de votre cœur et de votre esprit), après tout, plus que leur capacité à fournir des conseils opportuns et précis sur les marchés.

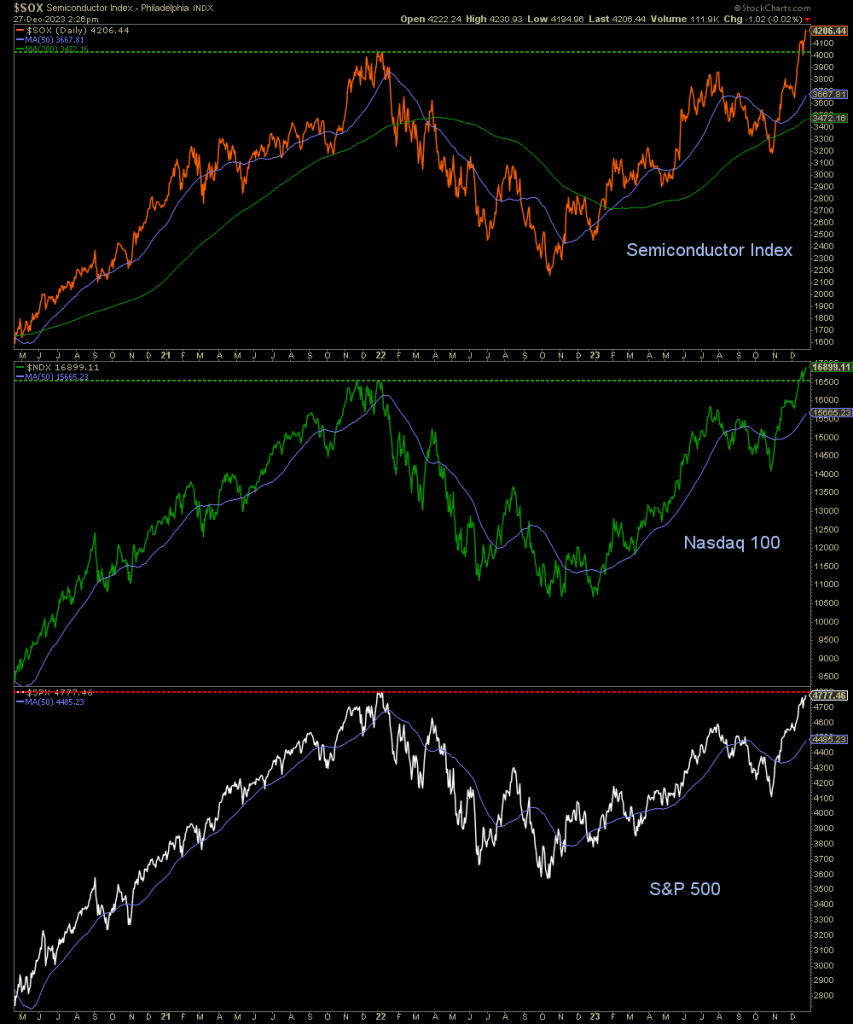

Après ce préambule nécessaire, passons à la vision du marché pour 2024. L'un des guides les plus importants que nous utilisons est la chaîne de leadership Semiconductor (SOX) > Tech (NDX) > Broad (SPX). Par rapport aux autres, les semi-conducteurs sont toujours en tête de la technologie, qui est toujours en tête de l'indice SPX. D'un point de vue nominal, SOX et NDX (et le DJIA) ont tous récemment atteint de "nouveaux sommets historiques". C'est le moment où le SPX se joint à la fête et où les derniers FOMO n'en peuvent plus et se jettent à l'eau.

Il faut savoir que cela se passe pendant la période des fêtes de fin d'année...

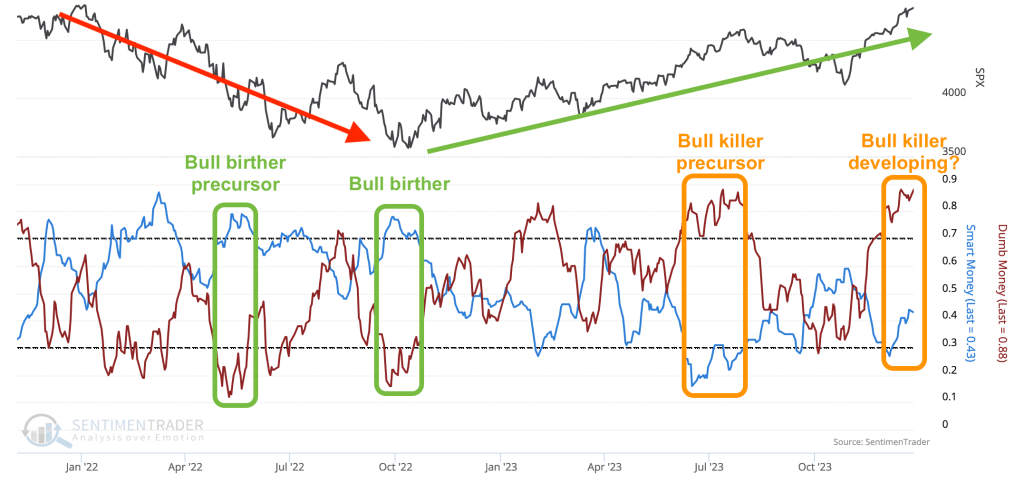

...qui a été mis en place pour être haussier en octobre en raison d'un sentiment modérément excessif de la part de l'argent stupide qui est maintenant extrêmement haussier.

Source: Sentimentrader.com

Vous savez qu'un jeu contraire vaut son pesant d'or lorsqu'il oblige quelqu'un qui l'avait anticipé comme un simple jeu à se demander s'il ne serait pas en fait ce que la majorité pense qu'il est. Les marchés repoussent toujours les limites et j'ai récemment envisagé des éléments qui pourraient conduire un marché haussier jusqu'au printemps (le moment anticipé de la première baisse des taux de la Fed, qui est traditionnellement le moment où le marché s'effondre). Mais avec toutes les règles que le marché a enfreintes depuis 2020, il n'est pas obligé d'attendre aussi longtemps avant de craquer.

Nous continuons à penser qu'il n'attendra pas aussi longtemps. La saison s'étend jusqu'en février et le sentiment est brûlant. Les marchés explosent souvent à la hausse après un effondrement dû à la FOMO. Le Nasdaq en 2000 et Argent en 2011 en sont deux exemples. Pour que nous nous comprenions bien, je ne suis pas vendeur d'une seule valeur en ce moment. J'ai une position longue sur plusieurs secteurs qui se justifient à l'heure actuelle. Cela inclut notamment le secteur des actions aurifères, bien que si vous vous référez à la récente interview que j'ai accordée à Jordan Roy Byrne, vous verrez que je m'attends à ce que le marché haussier des minières soit brutalement interrompu dans les mois à venir.

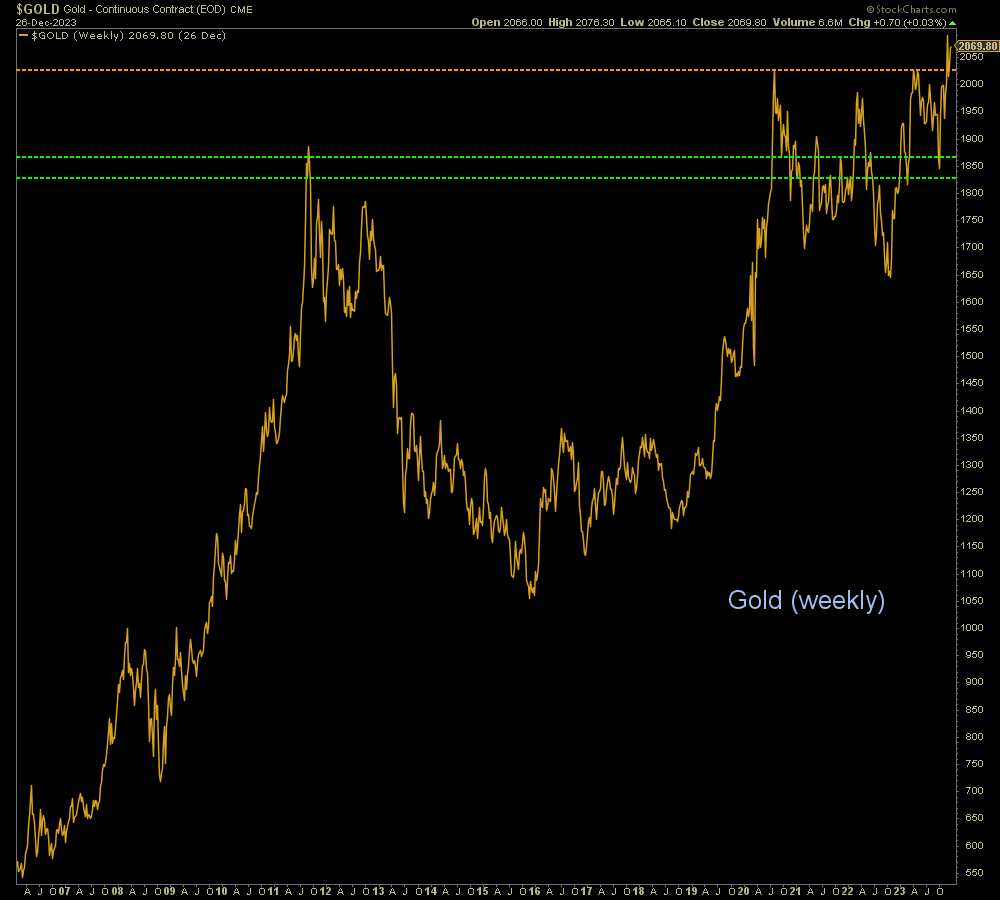

Dans le même ordre d'idées, le métal monétaire que les mineurs extraient du sol reste dans les parages, tandis que l'argent (pour lequel nous avons un bel objectif d'exploitation provisoire à la hausse) décide de prendre ou non la tête du marché à court terme. Dans le même ordre d'idées, lorsque les marchés d'actifs craqueront, l'argent (plus cyclique, plus sensible à l'inflation) piquera très probablement du nez par rapport à l'or (qui présente davantage de caractéristiques monétaires, de liquidité et de valeur).

Alors que le prix de l'or fait généralement du surplace par rapport aux principaux indices boursiers, mais pas par rapport à certaines mesures plus larges du marché boursier, il surperforme logiquement les matières premières au cours d'une année 2023 désinflationniste, et devrait continuer à le faire en 2024, car l'année commence dans le bonheur de Boucles d'or/désinflation/"atterrissage en douceur" qui est moins favorable aux actifs cycliques et sensibles à l'inflation tels que les matières premières.

Nous anticipons toutefois un rebond saisonnier pour de nombreuses actions liées aux matières premières et aux ressources, et ce point de vue semble être en bonne voie (jetez un coup d'œil au TSX-V canadien et à ses actions spéculatives liées aux ressources, pour lesquelles nous avons un objectif de hausse que l'indice est en train d'atteindre).

D'un point de vue nominal, l'or se contente de rester à des sommets historiques et d'attendre que le reste de la macroéconomie se mette en place. Pour un actif qui est habituellement annoncé à grand renfort de publicité, il semble bien qu'il le fasse dans un calme relatif, car même ses plus fervents partisans ont sauté dans le train du Bitcoin ou ont été entraînés à s'attendre au pire pour l'anti-bulle, c'est-à-dire l'or.

L'or est le reflet des actifs spéculatifs auxquels il fait contrepoids. Sa performance relative sera dictée par le risque sur les marchés "à risque", lorsque ce risque sera réalisé.

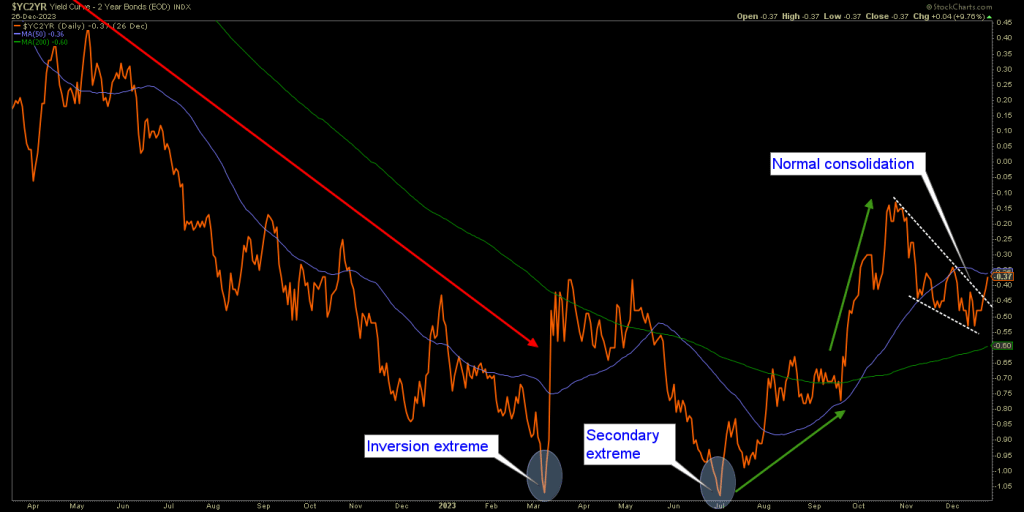

Enfin, les partisans d'une économie molle se réjouissent et extrapolent la joie des fêtes d'aujourd'hui jusqu'en 2025, voire au-delà. Mais la courbe de rendement du Trésor à 10-2 ans est toujours inversée, et Boucle d'or vit pendant l'aplatissement et l'inversion de la courbe. C'est la désinversion et l'accentuation à venir qui apporteront les changements, des changements désagréables, déflationnistes, inflationnistes ou une combinaison des deux.

Il existe différentes options et différents calendriers pour le marché de 2024, mais il est peu probable qu'il soit favorable aux "experts" interrogés dans l'article de CNBC dont le lien figure ci-dessus et qui suivent maintenant la tendance de l'opinion économique de "l'atterrissage en douceur". C'est et cela a été un élément nécessaire de notre point de vue qui deviendra finalement baissier pour les actions après une hausse peut-être spectaculaire du marché boursier, tout au plus, ou un retournement quelque temps après que le SPX aura rejoint la brigade des "records historiques", tout au moins.

***

Dernière chance pour profiter d'un tarif réduit sur InvestingPro ! La plateforme de stratégies d'investissement et d'analyse fondamentale InvestingPro est à -50% pour les fêtes de fin d'année, et nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI