Focus cette semaine sur JBS, le groupe agro-alimentaire brésilien leader mondial de la transformation de viandes.

Fondé il y a 60 ans, JBS a basé son empire sur la production et la transformation de viande de porc, de volaille, de bœuf et de mouton. Mais il fabrique également des produits alimentaires à haute valeur ajoutée, des produits d’hygiène et de soins corporels, du collagène, des emballages, du biodiesel... Le groupe compte plus de 400 unités de production, dont 230 liées directement au traitement des viandes.

Selon le dernier rapport annuel de l’entreprise, JBS, qui emploie plus de 237.000 personnes à travers cinq continents, a réalisé l’année dernière un chiffre d’affaires de 170,38 milliards de reais brésiliens (+/ 45,66 milliards d’euros), un excédent brut d’exploitation (ou Ebitda, une mesure de la rentabilité de l’activité opérationnelle) de 11,3 milliards de reais brésiliens (+/ 3 milliards d’euros) et un bénéfice de 376 millions de reais brésiliens (+/- 101 millions d'euros).

Impact des taux de change

Son endettement atteignait 50,4 milliards de reais (13,5 milliards d’euros) à la fin du mois de juin, en nette hausse par rapport au 46,9 milliards de reais (12,6 milliards d'euros) affichés fin décembre, en raison de la dépréciation de la devise brésilienne et du paiement en cash de l’acquisition de Plumrose, a expliqué JBS.

Les variations des devises ont grevé également les dépenses financières nettes au deuxième trimestre de cette année – elles ont totalisé 2,2 milliards de réais entre avril et juin, le montant le plus élevé depuis cinq trimestres - et lesté le chiffre d’affaires. Ce dernier a reculé de 4,6% par rapport à la même période un an plus tôt, à 41,7 milliards de reais, affecté en outre par les difficultés rencontrées par ses activités en Amérique du sud.

L’impact est sensible également sur le bénéfice net trimestriel qui a été de 309,8 millions de reais, inférieur au consensus de 603 millions et en baisse de 80% par rapport au même trimestre de l'année précédente.

La situation est meilleure sur le plan opérationnel. L’Ebitda a progressé de 30% sur 12 mois à 3,7 milliards de reais (0,99 milliard d’euros), au-dessus du consensus de 3,4 milliards de reais (0,91 milliards d’euros), reflétant les bons résultats dans les activités américaines, australiennes et canadiennes.

La publication des résultats trimestriels a aussi été l’occasion pour le groupe brésilien de confirmer son intention d'introduire en Bourse une filiale basée aux Etats-Unis, JBS Foods International et de réduire son endettement à travers des cessions d’actifs.

Scandales à répétition

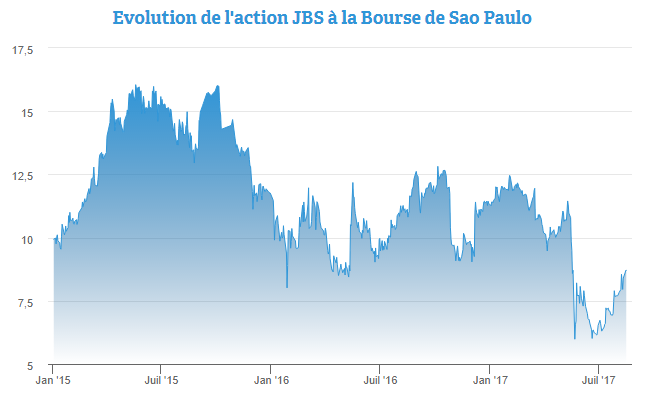

Coté à la Bourse de Sao Paulo, l’action JBS n’a guère profité de ces annonces. Elle évolue actuellement en dessous de son niveau du 14 août, date de la publication des derniers résultats trimestriels.

L’action a perdu de l'ordre de 25% de sa valeur à 8,23 reais (-+/ 2,22 euros) depuis le début de l’année, en raison des scandales à répétition qui ont touché l’entreprise (corruption, soupçons d’avoir bénéficié d’informations privilégiées pour des transactions sur le marché des changes, commercialisation de viande avariée…) et entraîné le paiement d’une amende de 10,3 milliards de reais pour éviter aux dirigeants impliqués des poursuites judiciaires.

La capitalisation boursière de l’entreprise tourne autour de 21,37 milliards de reais (5,73 milliards).

En matière de prévisions, les analystes répertoriés par l'agence Bloomberg anticipent un cours médian de 11,58 reais pour l’action d’ici 12 mois. 5 analystes considèrent qu'il faut acheter l'action, 8 pensent qu'il faut la garder et aucun ne recommande de vendre.

Des rendements supérieurs à 7%

Sur le marché obligataire, les obligations émises par le géant brésilien de la viande JBS se sont bien reprises depuis leur passage à vide de mai dernier, après les révélations du patron de JBS, Joesley Batista, impliquant le président brésilien Temer dans le cadre du méga-scandale de corruption qui a secoué le Brésil.

L’obligation (7% - 01/06/2021) émis par la filiale américaine du groupe, JBS USA Finance, se traite aux alentours des 100,21% du nominal, correspondant à un rendement de 7,18%.

L’obligation (7,25% - 03/04/2024) émis par la filiale autrichienne JBS Investments GMBH, s’échange à 97,32%, soit un rendement de 7,77%.

Libellée en dollar, ces deux émissions de type senior non-sécurisé sont notées « B+ » dans la catégorie spéculative chez Standard & Poor's.