Focus cette semaine sur la banque écossaise Royal Bank of Scotland, le second établissement financier du Royaume-Uni et aussi l’un des plus anciens.

Le groupe fondé en 1727 à Edimbourg propose une large gamme de services bancaires à travers des marques comme NatWest, Ulster Bank, Coutts ou encore RBS International, pour ne citer qu'elles.

Depuis la crise financière de 2009, l’État britannique en est le principal actionnaire à hauteur de 73%. Les autorités y ont injecté à l’époque 46 milliards de livres, sauvant le groupe de la faillite. Initialement, les autorités voulaient se défaire de cette participation, mais elles semblent y avoir renoncé après le vote des Britanniques en faveur d’une sortie de l’Union européenne (Brexit), signale le site de RFI.

L’action cotait, lors du sauvetage par les autorités, aux alentours de 500 pence. Elle vaut aujourd’hui à peine la moitié, de l’ordre de 250 pence. En matière de prévisions, cinq analystes répertoriés par l'agence Bloomberg considèrent qu'il faut acheter l'action, treize pensent qu'il faut la garder et huit recommandent de vendre. Ensemble, ils anticipent un cours médian de 261 pence pour le titre d’ici 12 mois.

Le dossier des subprimes ?

RBoS a bouclé son exercice 2016 sur une perte de 6,96 milliards de livres, son neuvième exercice consécutif dans le rouge, conséquence d’importantes charges pour litige juridique et coût de restructuration, héritage de la crise financière de 2008. Son chiffre d’affaires a diminué de 2% à 12,6 milliards, mais le résultat opérationnel a progressé de 17% à 3,67 milliards.

Cette année, la banque a connu l’un de ses meilleurs débuts d’année’, pour reprendre les termes du communiqué. Elle a dégagé un bénéfice de 259 millions de livres, son premier trimestre dans le vert depuis septembre 2015. L’institution financière anticipe un bénéfice, à condition notamment de trouver un accord avec le département américain de la Justice concernant la commercialisation litigieuse de titres adossés à des prêts hypothécaires toxiques. Et la banque semble proche d’un accord, comme l’annonçait SkyNews le 12 juin dernier.

Retour dans la catégorie « Investment Grade »

Malgré l’absence d’un accord concret, RBoS a franchi une étape supplémentaire sur le chemin de sa restructuration, avec le relèvement par Moody’s de la note de crédit à long terme. Ce faisant, RBoS renoue avec la catégorie « Investment Grade », bénéficiant d’une note « Baa3 ».

Moody’s estime notamment que la banque dispose des provisions nécessaires pour faire face au montant de l’amende aux Etats-Unis, sans que ses réserves en capital et que sa solvabilité ne soient affectées. Ses activités dans la banque de détail et d’affaires devraient lui permettre de faire face aux pressions négatives du Brexit, ajoute l’agence.

Ewen Stevenson, le directeur financier a déclaré : ‘Renouer avec la catégorie ‘Investment grade auprès des trois agences de notation (S&P, Moody’s et Fitch) a été un objectif important pour nous. C'est une reconnaissance externe supplémentaire que notre redressement a bien progressé’.

Coupon payé

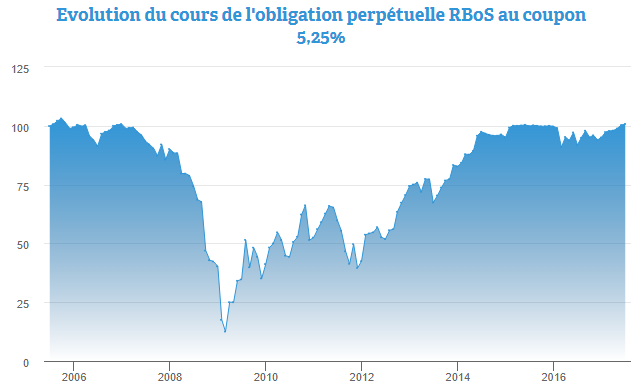

C’est une bonne nouvelle également pour les créanciers obligataires, et notamment les porteurs de l’obligation perpétuelle subordonnée junior RBoS au coupon de 5,25%. Remarquons que ce dernier vient d’être payé, ce qui permet de limiter au strict minimum les intérêts courus à débourser en cas d’achat sur le marché secondaire.

Il y a moyen d'acquérir cette obligation à 100,73% du nominal, correspondant à un rendement de 5,21%. La coupure est de 1.000 euros pour une taille de 1,25 milliard.

Cette souche obligataire bénéficie d’un rating « Ba3 » dans la catégorie spéculative chez Moody’s. Il s’agit de quatre crans de moins que Royal Bank of Scotland Group Plc. Cet écart s’explique par un risque plus élevé lié au caractère perpétuel subordonné de l'emprunt. En cas de faillite de l’émetteur, les détenteurs de ce titre passent en effet après les porteurs d’obligations seniors, tout en se situant juste avant les actionnaires.