- L'année 2021 a été volatile pour Niker et les actions ont baissé de 11,8 % depuis le début de l'année 2022

- La valorisation est élevée

- Le consensus de Wall Street est haussier, avec environ 25% de gain attendu sur 12 mois.

Les perspectives implicites du marché pour NKE sont légèrement haussières jusqu'au milieu de 2022, mais légèrement baissières pour l'ensemble de l'année.

Je me souviens avoir lu, il y a longtemps, que Nike (NYSE:NKE) est mieux décrite comme une entreprise de marketing qui vend des chaussures que comme une entreprise de chaussures. La société a créé une foule de produits et de campagnes de marketing de renommée internationale depuis de nombreuses années.

À la fin de l'année 2021, NKE s'est encore éloignée de la production physique de chaussures et de vêtements en achetant RTFKT, une société qui conçoit et vend des baskets virtuelles pour le métavers et qui produit des NFT liées aux chaussures.

Le cours de l'action Nike a évolué de manière spectaculaire au cours des 12 derniers mois, passant de 140 dollars au début de l'année 2021 à 127,1 dollars en avril, son plus bas niveau sur 12 mois, avant de remonter en flèche pour atteindre 173,85 dollars le 5 août. Le cours de clôture le plus élevé pour 2021 était de 177,51 $ le 5 novembre.

La hausse précipitée du cours de l'action a commencé en juin, après que Nike a annoncé un très bon bénéfice pour le quatrième trimestre de l'exercice financier, le 14 juin, le bénéfice par action du quatrième trimestre était supérieur de 82,7 % aux attentes des analystes (source : E-Trade).

À la mi-septembre, les actions avaient considérablement chuté par rapport à leurs sommets de l'année précédente, mais NKE a ensuite enregistré un autre résultat positif (bien que faible) pour le premier trimestre de l'exercice financier le 23 septembre, ce qui a incité le cours à atteindre le sommet de clôture de 2021. Les actions ont chuté de 11,8 % depuis le début de l'année.

Source : Investing.com

Nike est évidemment très sensible aux nouvelles émergentes et, avec une valorisation élevée de 39x, les actions sont susceptibles d'être exposées aux taux d'intérêt également.

Lorsque j'ai analysé Nike le 3 mars 2021, le consensus des analystes était haussier et l'objectif de cours à 12 mois était d'environ 163 $, soit 19 % de plus que le cours de l'action à ce moment-là. La valorisation de NKE m'a fait réfléchir, avec un PER bien supérieur à celui des grandes entreprises technologiques.

Outre les fondamentaux et le consensus des analystes, j'ai pris en compte les perspectives du consensus du marché des options, les perspectives implicites du marché. Le prix des options sur une action reflète l'estimation consensuelle du marché quant aux probabilités que le cours de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre aujourd'hui et l'expiration de l'option. En analysant les prix des options d'achat et de vente à une gamme de prix d'exercice, tous ayant la même date d'expiration, il est possible de calculer une prévision de prix probabiliste qui concilie les prix des options. C'est la prévision implicite du marché.

En mars dernier, les perspectives implicites du marché pour NKE jusqu'au 21 janvier 2022 (calculées à partir des options expirant à cette date) étaient légèrement baissières, avec une volatilité assez élevée. Compte tenu de la valorisation élevée, des perspectives haussières de Wall Street et des perspectives baissières du marché, j'ai opté pour une note globale neutre pour NKE. Depuis la publication de cet article, NKE a progressé de 7,7% (hors dividendes), contre 18,3% pour le S&P 500.

Dans mon analyse, j'ai favorisé la vente d'options d'achat couvertes sur NKE pour assurer un revenu. Début mars, il était possible de vendre une option d'achat sur NKE avec un prix d'exercice de 150 $, expirant le 21 janvier 2022, pour 11,50 $ (comme décrit dans le billet du 3 mars).

Aujourd'hui, cette option d'achat de 150 $ se négocie à 0,72 $ et expirera probablement sans valeur le 21 janvier. Un investisseur qui aurait acheté NKE à 137,09 $, le cours de l'action au moment de la publication du billet, aurait obtenu un rendement total de 8,1 % et un rendement supplémentaire de 7,9 % grâce à la vente de l'option d'achat couverte (en tenant compte de la valeur actuelle de 0,72 $), soit un rendement total de 16 %. Ce rendement est toujours inférieur à celui de l'indice S&P 500, mais la prime provenant de la vente de l'option d'achat a beaucoup aidé.

Alors que nous approchons du point final des perspectives implicites du marché dans mon analyse précédente (21 janvier 2022) et qu'environ 10 ½ mois se sont écoulés, j'ai mis à jour les perspectives implicites du marché pour NKE pour l'année prochaine et, comme précédemment, je les ai comparées aux perspectives du consensus des analystes de Wall Street.

Perspectives du consensus des analystes de Wall Street pour NKE

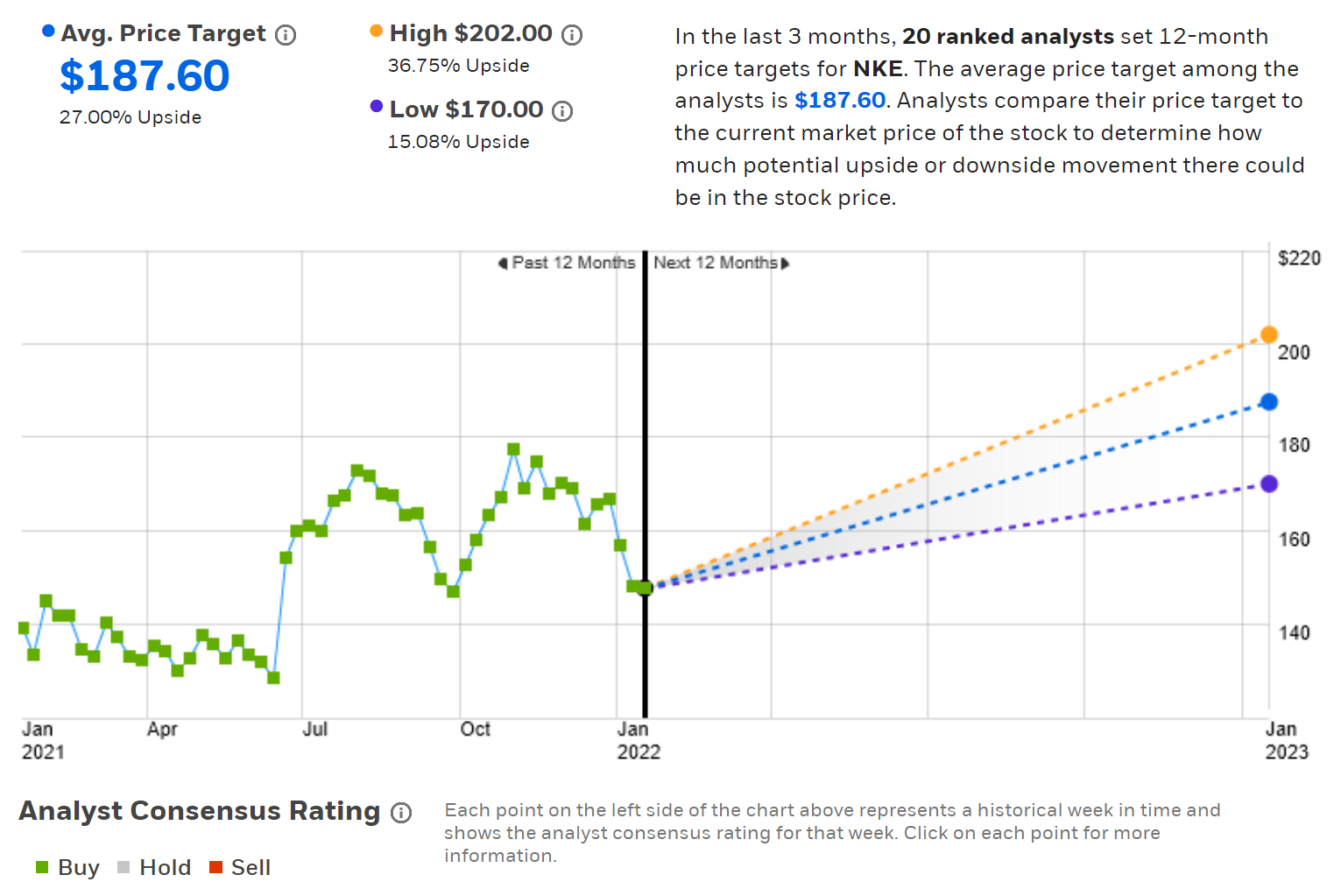

E-Trade calcule les perspectives du consensus de Wall Street à partir des opinions de 20 analystes classés qui ont publié des notes et des objectifs de cours pour NKE au cours des 90 derniers jours. La note consensuelle pour NKE est haussière, comme c'est le cas depuis ma dernière analyse, et l'objectif de cours à 12 mois consensuel est supérieur de 27 % au cours actuel de l'action. Il existe un niveau d'accord assez élevé entre ces analystes, l'objectif de cours individuel le plus bas indiquant un gain de 15 %.

Source : E-Trade

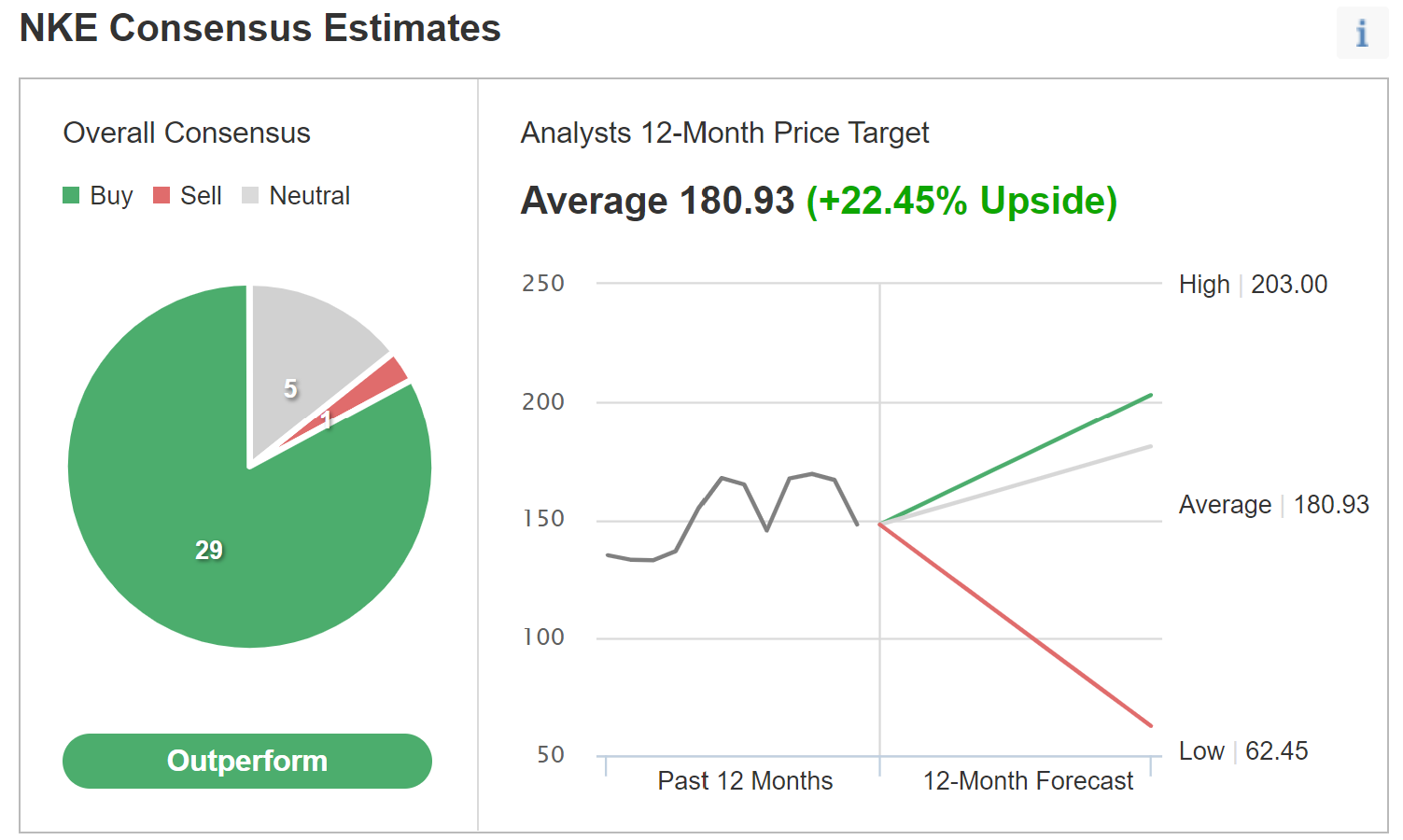

La version d'Investing.com du consensus de Wall Street est calculée en agrégeant les opinions de 35 analystes. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 22,5 % au cours actuel de l'action, soit un peu moins que la valeur du consensus d'E-Trade.

Source : Investing.com

Les calculs d'E-Trade et d'Investing.com pour le consensus de Wall Street sont tous deux haussiers et les objectifs de cours à 12 mois du consensus sont supérieurs à 22%, avec une moyenne de 24,7%.

Perspectives implicites du marché pour Nike

J'ai généré des perspectives implicites du marché pour les 1,9 mois à venir (en utilisant des options qui expirent le 18 mars 2022), les 4,9 mois à venir (en utilisant des options qui expirent le 17 juin 2022) et les 12,1 mois à venir (en utilisant des options qui expirent le 20 janvier 2023) afin de fournir des vues à court terme ainsi que jusqu'en 2022. Les options qui expirent en mars, juin et janvier ont également tendance à être très liquides, ce qui renforce la confiance dans la pertinence des perspectives implicites du marché.

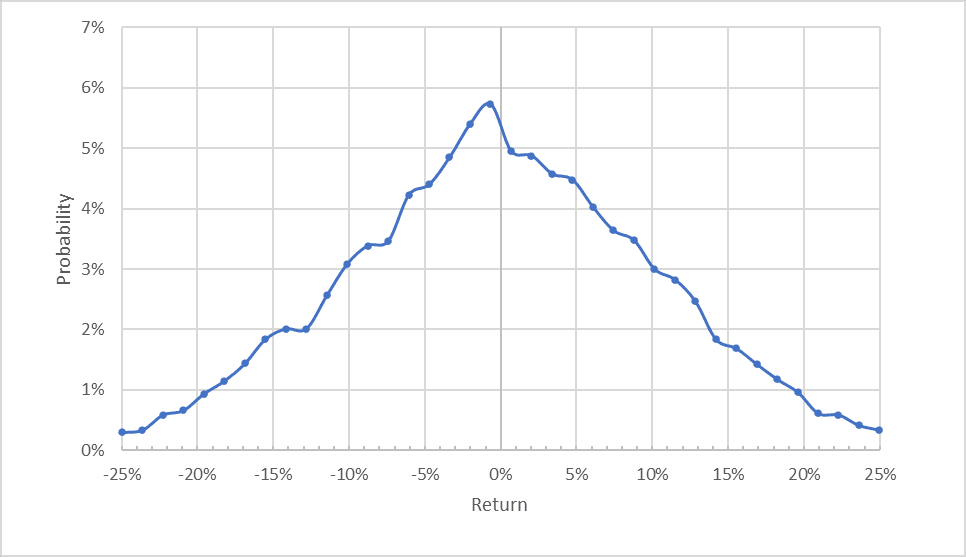

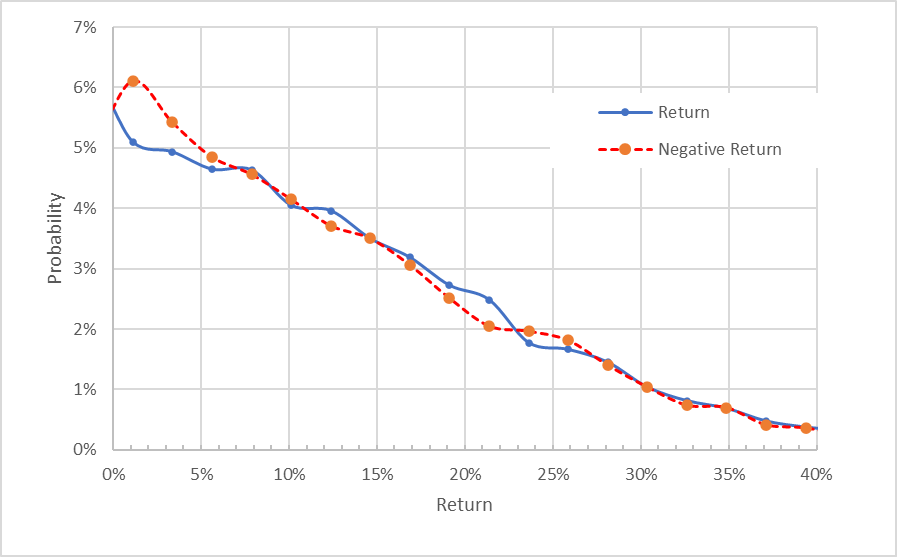

La présentation standard des perspectives implicites du marché est sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché jusqu'au 18 mars sont très symétriques, bien que le pic de probabilité soit très légèrement incliné en faveur des rendements négatifs. La volatilité annualisée calculée à partir de cette distribution est de 32,4%, ce qui est modéré pour une action de grande capitalisation.

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

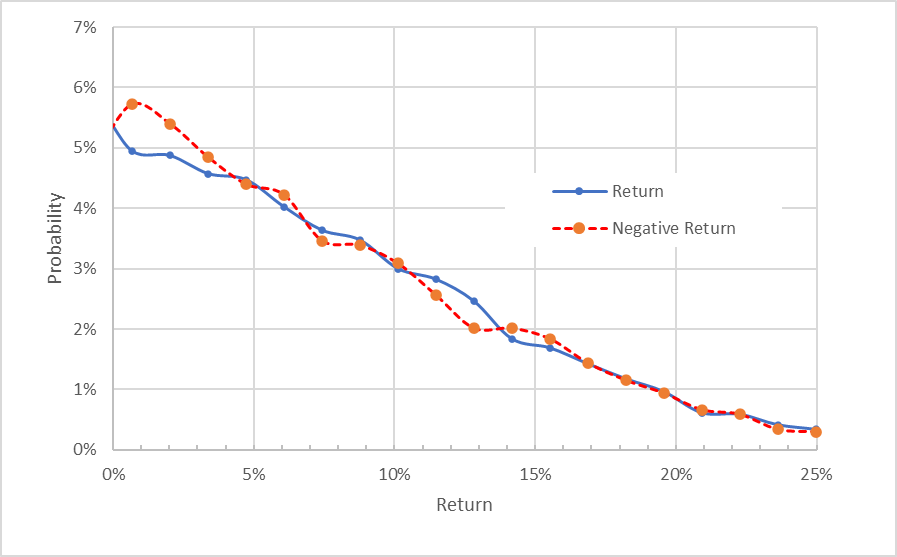

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté rendement négatif de la distribution a été tourné autour de l'axe vertical.

Cette vue montre que les perspectives implicites du marché sont presque parfaitement symétriques, avec des probabilités égales de rendements positifs et négatifs de même ampleur (la ligne pointillée rouge et la ligne bleue pleine sont presque superposées).

La théorie suggère que les perspectives implicites du marché devraient avoir un biais négatif car les investisseurs averses au risque ont tendance à surpayer la protection contre la baisse (options de vente). La prime de risque des actions existe (théoriquement) parce que les investisseurs exigent d'être indemnisés pour supporter le risque (ils ont une aversion pour le risque), donc l'hypothèse d'un biais négatif dans les perspectives implicites du marché est raisonnable. En gardant cela à l'esprit, une perspective neutre du marché (correspondant aux probabilités que nous voyons ici) devrait être interprétée comme étant (au moins) légèrement haussière.

Si l'on regarde jusqu'au milieu de l'année 2022, en utilisant des options qui expirent le 17 juin 2022, les perspectives implicites du marché sont similaires et sont également interprétées comme étant légèrement haussières. La volatilité annualisée calculée à partir de ces perspectives est de 31,8 %.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté rendement négatif de la distribution a été tourné autour de l'axe vertical.

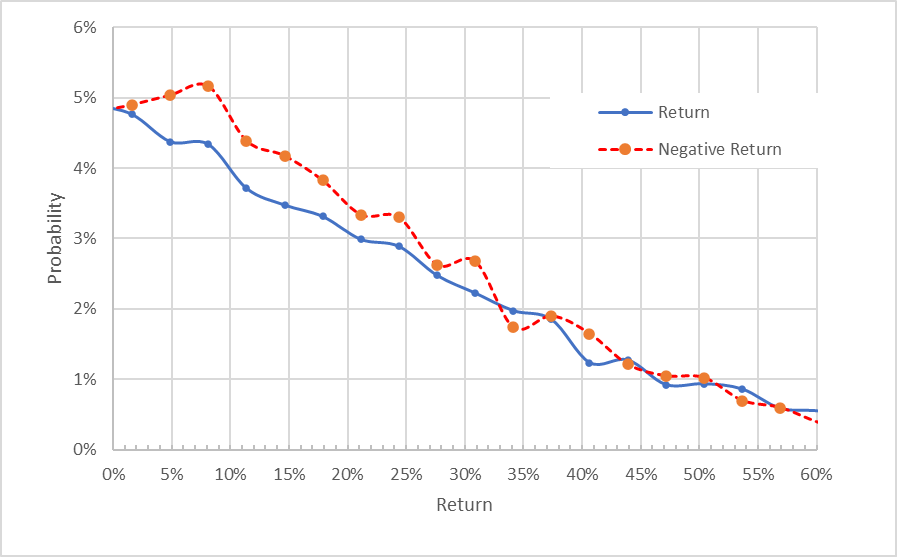

Les perspectives implicites du marché pour l'année prochaine (calculées à partir des options qui expirent le 20 janvier 2023) sont de plus en plus favorables à des rendements négatifs (la ligne pointillée rouge est au-dessus de la ligne bleue pleine sur la moitié gauche du graphique). J'interprète cette perspective comme étant légèrement baissière. La volatilité annualisée calculée à partir de cette perspective est de 31,8%.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade. Le côté rendement négatif de la distribution a été tourné autour de l'axe vertical.

Les perspectives implicites du marché pour NKE sont légèrement haussières jusqu'à la mi-2022 mais légèrement baissières pour les 12 prochains mois. La volatilité attendue est stable tout au long de l'année, à environ 32 %. Mon analyse précédente fournissait une perspective à 11 mois (ou presque) pour NKE qui est qualitativement similaire à la nouvelle perspective à 12,1 mois, bien que la perspective actuelle soit moins baissière.

Conclusion : Faut-il acheter l'action Nike?

À bien des égards, Nike fait partie d'une catégorie à part et, pour cette raison, les comparaisons avec ses pairs sont difficiles. Les actions sont certainement chères, mais le ratio cours/bénéfice est bien inférieur aux sommets atteints ces dernières années.

Pour l'avenir, NKE se concentre de plus en plus sur la valeur de ses propriétés de conception plutôt que sur l'activité utilitaire des chaussures. Le consensus des analystes de Wall Street est haussier et l'objectif de cours à 12 mois est supérieur de 25 % au cours actuel de l'action. Les perspectives implicites du marché sont légèrement haussières jusqu'au milieu de l'année 2022, mais légèrement baissières pour l'ensemble de l'année. La volatilité attendue est d'environ 32 %.

En règle générale, pour une note d'achat, je recherche un rendement attendu qui représente au moins la moitié de la volatilité attendue. Le consensus des analystes pour le rendement attendu est largement supérieur à ce seuil. Je modifie ma note sur NKE de neutre à haussière, mais je prévois de réexaminer cette analyse en milieu d'année.