- Le dollar américain recule en raison de l'amélioration de l'appétit pour le risque, mais la tendance haussière persiste en raison de la position haussière de la Fed.

- L'attention se tourne vers les données économiques à venir, avec les ventes au détail, les demandes d'allocations chômage et les indicateurs de sentiment en ligne de mire.

- L'analyse technique suggère que l'indice du dollar pourrait maintenir une tendance haussière ; la paire USD/JPY s'approche du niveau pivot de 150,00, offrant des opportunités de trading.

- Investissez comme les grands fonds grâce à notre outil de sélection d'actions ProPicks alimenté par l'IA. En savoir plus ici>>

Le US dollar a reculé pour la deuxième journée dans les premiers échanges européens alors que l'appétit pour le risque s'est encore amélioré. Mais il reste à voir si cette faiblesse va durer, compte tenu de la tendance haussière actuelle dans un contexte de données solides et d'une Fed optimiste.

Après les données plus élevées que prévu de l'IPC de mardi, l'attention se portera sur d'autres données à l'approche de la seconde moitié de la semaine, avec les ventes au détail, les indemnités de chômage et le sentiment des consommateurs parmi les données les plus importantes des deux prochains jours.

Si les données à venir cette semaine, en particulier les ventes au détail, continuent de montrer la résilience économique aux États-Unis, cela devrait soutenir davantage le dollar américain.

Outre les prises de bénéfices après les gains solides enregistrés après la publication de l'IPC, un autre facteur qui a contribué à peser sur le dollar au cours des derniers jours et demi a été l'amélioration de l'appétit pour le risque en ce qui concerne le marché mondial des actions.

Ce matin, l'indice allemand DAX a atteint un nouveau record, malgré les commentaires prudents de Christine Lagarde, présidente de la BCE, et des résultats mitigés.

Le sentiment s'est amélioré après que les mégacapitalisations technologiques américaines ont rebondi mercredi, à la suite de la vente liée à l'IPC la veille. L'amélioration rapide du sentiment a contribué à soulever certains des dollars des matières premières sensibles au risque contre le billet vert.

Le EUR/USD s'est légèrement redressé après que Mme Lagarde ait déclaré que la hausse des salaires devient de plus en plus une considération essentielle pour les décideurs politiques lorsqu'ils évaluent le moment d'initier des réductions de taux d'intérêt.

La faiblesse des données au Royaume-Uni a toutefois permis de contenir les pertes du dollar.

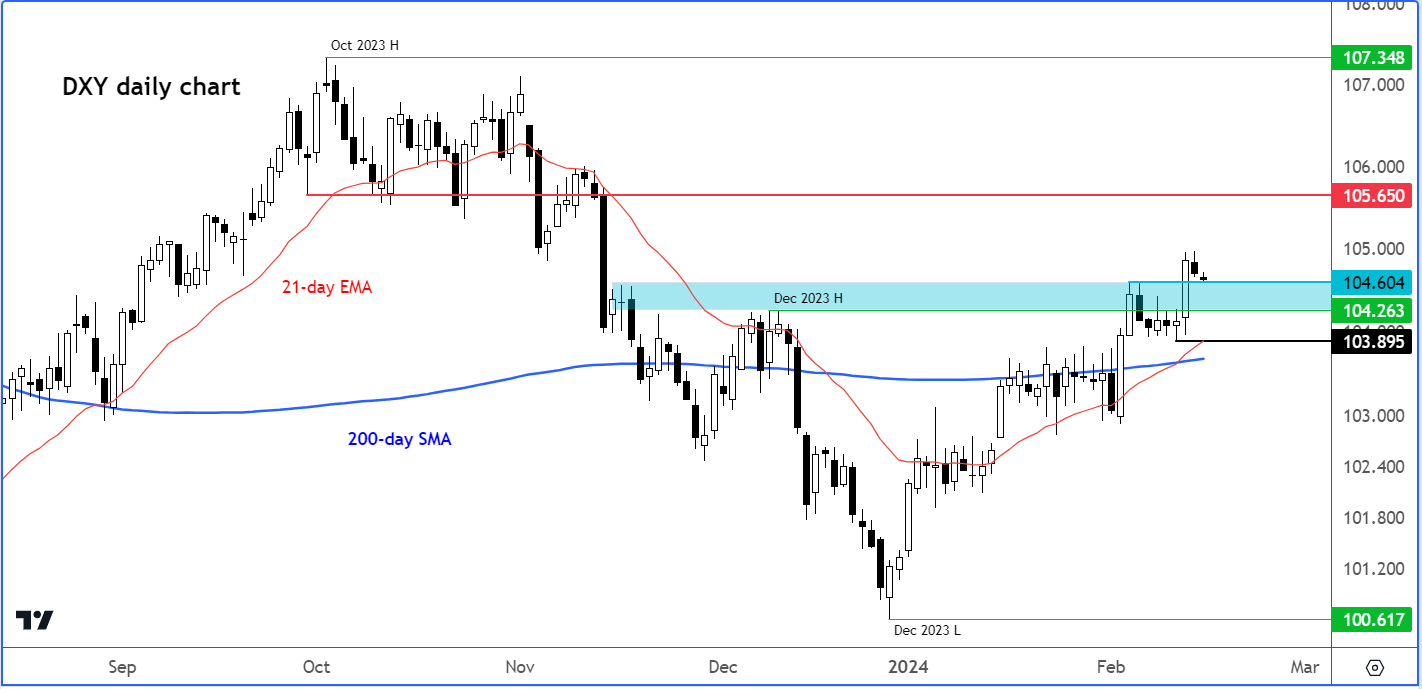

L'indice du dollar teste un support clé

Avant la publication des données susmentionnées, l'indice du dollar a atteint le sommet d'une zone de soutien clé située entre 104,26 et 104,60.

La partie supérieure de cette zone a constitué la résistance de la semaine dernière, tandis que la partie inférieure converge avec le plus haut de décembre.

Le DXY devra rester au-dessus de cette zone charnière pour maintenir son orientation haussière. Un échec serait une perspective baissière, en particulier si l'on considère la solidité des données sur l'inflation mardi.

La ligne dans le sable se situe pour moi à 103,90, le plus bas de cette semaine. Tout mouvement en dessous de ce niveau invaliderait le tableau technique haussier à court terme, car il créerait un plus bas.

En supposant que la zone de support ci-dessus continue de se maintenir, le Dollar Index pourrait dépasser 105.00 dans un premier temps, puis 105.65 dans un second temps, cette dernière zone étant une ancienne zone de support.

La paire USD/JPY s'approche des 150,00 - voici comment la trader

Parmi les paires de dollars à surveiller, le USD/JPY est en train de créer des opportunités de trading intéressantes, alors qu'il se négocie près de la barre pivot de 150,00.

L'USD/JPY a eu du mal à maintenir une cassure au-dessus de la barre des 150,00 au cours des deux dernières années, comme vous pouvez le voir sur le graphique hebdomadaire :

Mais une formation de continuation en forme de tasse et d'anse laisse présager une éventuelle cassure.

A court terme, le support autour de la zone 150.00 à 149.50 doit tenir. L'extrémité inférieure de cette fourchette a été le point d'origine de la cassure de cette semaine, comme vous pouvez le voir sur le graphique journalier :

La grande bougie de mardi suggère que d'autres gains pourraient être en cours. Une reprise rapide est maintenant nécessaire, car si cela ne se produit pas, il y aura un risque que le prix perde son élan.

La ligne dans le sable pour moi est maintenant à 149,21 dans les perspectives à court terme. Ce niveau était le plus bas de mardi. Un mouvement potentiel en dessous de ce niveau pourrait conduire à une vente brutale lorsque les stops en dessous se déclenchent.

Mais si mon scénario de base se réalise et que nous voyons plus de gains, une remontée au-dessus du plus bas de mercredi est ce que je viserais en premier, à 150,35.

Par la suite, une liquidité au-dessus du plus haut de cette semaine à 150,89 pourrait être le prochain objectif pour les haussiers, avant une course potentielle sur le double sommet de 181,90-181,95, où l'USD/JPY a atteint son plus haut niveau au cours des deux dernières années.

***

N'oubliez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de leur incidence sur vos transactions. Comme pour tout investissement, il est essentiel d'effectuer des recherches approfondies avant de prendre une décision.

InvestingPro permet aux investisseurs de prendre des décisions éclairées en fournissant une analyse complète des actions sous-évaluées ayant un potentiel de hausse significatif sur le marché.

Abonnez-vous ici et ne manquez plus jamais un marché haussier !

N'oubliez pas votre cadeau gratuit ! Utilisez le code de coupon OAPRO1 à la caisse pour une réduction de 10% sur le plan annuel Pro, et OAPRO2 pour une réduction supplémentaire de 10% sur le plan bi-annuel.

Clause de non-responsabilité : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'est pas destiné à inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.