Les actions se sont redressées à la suite du rapport sur l'IPC, la baisse des prix de l'énergie ayant compensé l'augmentation de l'avantage net de l'assurance maladie et d'autres effets médicaux. Les prix de l'énergie et de l'essence ont fortement baissé, de même que l'équivalent loyer des propriétaires.

Les prix des voitures d'occasion et de l'hébergement ont connu une désinflation. Une erreur de 1/10 ne semble pas énorme, mais les taux sont tellement endettés et courts qu'il suffit de déclencher un nouveau mouvement de vente à découvert d'obligations, ce qui n'est pas très différent de ce que nous avons vu lors du remboursement du Trésor le 1er novembre.

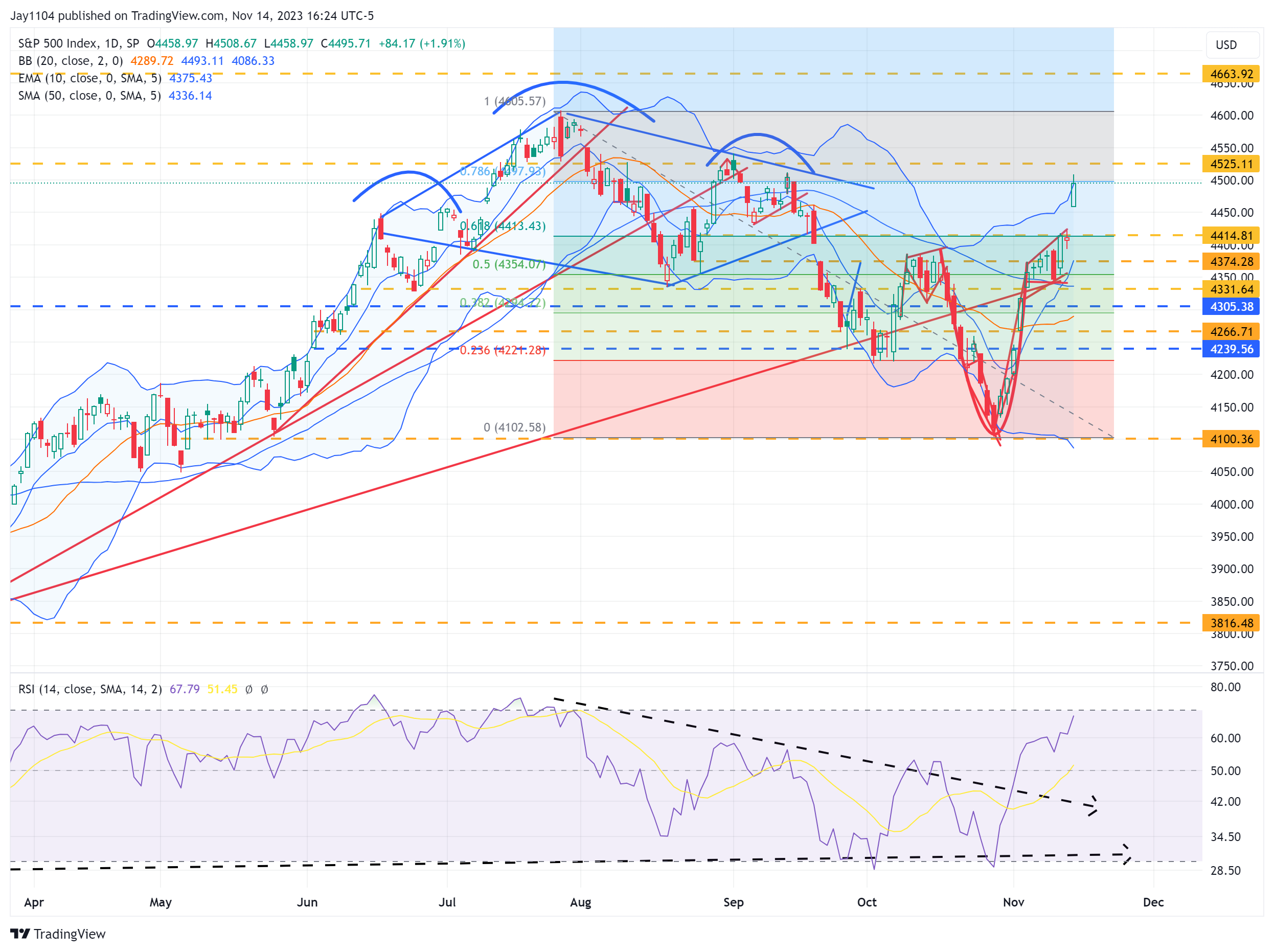

Hier, le marché des options n'évaluait qu'un mouvement de 80 points de base sur le marché, dans le S&P 500 et en général, le marché des options fait un assez bon travail pour évaluer le risque d'événement. Pourtant, cette fois-ci, il a sous-estimé le mouvement implicite. En effet, le S&P 500 a augmenté d'environ 1,9 % et a clôturé aux alentours de 4 490.

Comme nous l'avons noté hier, le mur des options d'achat s'est déplacé vers 4 450 et était à nouveau à 4 450 hier. Cependant, la baisse des rendements s'est avérée trop importante et le S&P 500 a pu dépasser le call wall et remonter jusqu'au prochain niveau de résistance significatif des options avant l'OPEX de vendredi, à 4 500.

En outre, il a surmonté ce qui, d'après mon expérience, tend à être une configuration technique relativement baissière. Mais l'analyse est un jeu de probabilités et de gestion des attentes autour des probabilités. Nous prenons les meilleures décisions et tirons les meilleures conclusions sur la base des informations dont nous disposons.

Il s'agit d'un processus et le même processus que j'ai utilisé pour prédire une hausse du taux d'inflation en août et septembre, la hausse des taux et la baisse des prix des actions, est le même processus qui n'a pas fonctionné cette fois-ci. Ainsi va la vie.

La hausse d'hier n'était certainement pas ce à quoi je m'attendais, compte tenu des tendances historiques de ce rapport sur l'IPC et de la façon dont la configuration technique semblait être positionnée.

Sachant qu'en octobre, lorsque le S&P 500 a atteint 4 100, j'ai même suggéré que les conditions avaient atteint des niveaux de survente et qu'un rebond s'imposait. Mais ce rebond a été bien plus important que ce que la plupart des gens attendaient, moi y compris.

En utilisant la même norme pour identifier les conditions de surachat du S&P 500 en juillet et les conditions de survente en octobre. L'indice s'approche maintenant rapidement des niveaux de surachat, ou s'en est approché, puisqu'il franchit la bande de Bollinger supérieure et que l'indice RSI s'approche de 70. Bien entendu, ce n'est pas parce qu'un titre est suracheté qu'il ne peut pas monter.

D'ailleurs, il convient de souligner que l'or a connu une évolution similaire. Dans ce cas, cela a fonctionné comme je m'y attendais.

L'indice Nasdaq 100 a également dépassé sa bande de Bollinger supérieure alors que le RSI s'approche des 70.

Nous avons vu les taux chuter de façon spectaculaire hier, car il s'agit de l'une des parties du marché les plus endettées et les plus courtes. La baisse du taux à 2 ans devrait se poursuivre car le marché commence à anticiper des baisses de taux ; la question, bien sûr, est de savoir ce que fera la Fed en matière de taux.

Mais à ce stade, ce qui importe le plus, c'est le remodelage de la courbe des taux. Il me semble que la courbe des rendements doit s'accentuer et que cela doit se produire sous la forme d'une baisse du taux à 2 ans par rapport au taux à 10 ans, car il me semble que la plupart des données indiquent un ralentissement de l'économie, ce qui fera des ventes au détail d'aujourd'hui une mesure critique. Une fois que la courbe des taux commencera à bouger, je pense que le mouvement de hausse pourrait être rapide.

J'ai utilisé les contrats à terme à 10 ans pour suivre les prix des actions au cours des derniers mois, mais je pense que cela a changé hier et que je dois commencer à me concentrer sur la courbe.

La raison en est que le taux à 2 ans a été fixé et que c'est le taux à 10 ans qui s'est déplacé. Mais maintenant, les deux ont été publiés, ce qui signifie que la courbe a plus d'importance et est devenue plus dynamique.

Le dollar a également contribué de manière significative aux mouvements d'hier.

Malgré la baisse des rendements et du dollar, le pétrole a également chuté hier, ce qui est étrange et ne correspond pas à ce que l'on s'attendait à voir.