- La baisse tardive du pétrole est dictée par les sentiments et n'est pas liée aux fondamentaux économiques.

- L'offre est déjà au maximum de sa capacité, sans perspective de croissance à court ou à long terme.

- Toute reprise de la demande percera le plafond de l'offre et exercera une pression massive à la hausse sur les prix du pétrole.

- Inflation

- Agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

Au cours du troisième trimestre, le prix du pétrole a suivi la baisse constante du marché, chutant de 25 % depuis début juillet. Et pourtant, l'offre de pétrole semble se resserrer de plus en plus, sans qu'il y ait la moindre chance qu'elle se relâche de sitôt. L'offre stagne alors que la demande devrait augmenter, ce qui laisse penser que la hausse des prix à laquelle nous avons assisté lorsque les restrictions de Covid se sont relâchées pourrait se reproduire.

Sentiment baissier, fondamentaux haussiers

Comme pour la plupart des autres instruments financiers en 2022, la trajectoire baissière du pétrole est davantage liée au sentiment du marché qu'à la dynamique de l'offre et de la demande. La politique agressive de la Réserve fédérale, qui sert de référence aux autres banques centrales, incite les investisseurs à se préparer à une récession. Ses hausses ont également poussé le Dollar à son plus haut niveau depuis 20 ans, ce qui rend les produits de base en dollars (comme le pétrole) plus chers au niveau mondial.

Depuis des semaines, les banques ont commencé à avertir que les marchés pétroliers finiront par faire la part des choses et reviendront aux fondamentaux économiques, où tous les facteurs pointent dans la même direction : vers le haut.

JPMorgan est l'une des banques les plus optimistes, les analystes pétroliers et gaziers de la banque déclarant qu'ils s'attendent à ce que le Brent rebondisse à 101 dollars d'ici la fin de l'année. Goldman Sachs prévoit que le Brent atteigne 125 dollars au début de 2023. Morgan Stanley et UBS ont toutes deux revu leurs prévisions à la baisse, mais leurs objectifs de Brent pour le quatrième trimestre restent respectivement de 95 et 110 dollars.

Le fil conducteur du raisonnement des banques est l'insuffisance de l'offre. Sur tous les fronts, l'offre semble être sur une trajectoire descendante, sans aucun signe de croissance.

Le G7 s'apprête à plafonner les prix mondiaux du pétrole et l'interdiction par l'UE des importations maritimes de pétrole russe devrait entrer en vigueur le 5 décembre. La Russie a déjà prévenu qu'elle refuserait de vendre du pétrole aux pays appliquant le plafonnement des prix, laissant ceux qui sont alignés sur le G7 se battre pour l'approvisionnement. La Russie sera probablement aussi confrontée à des difficultés pratiques pour livrer du pétrole à ses "nouveaux" acheteurs (c'est-à-dire l'Inde et la Chine), étant donné le gel des services d'assurance et de transport maritime occidentaux. Quoi qu'il en soit, les sanctions limiteront l'offre mondiale de pétrole.

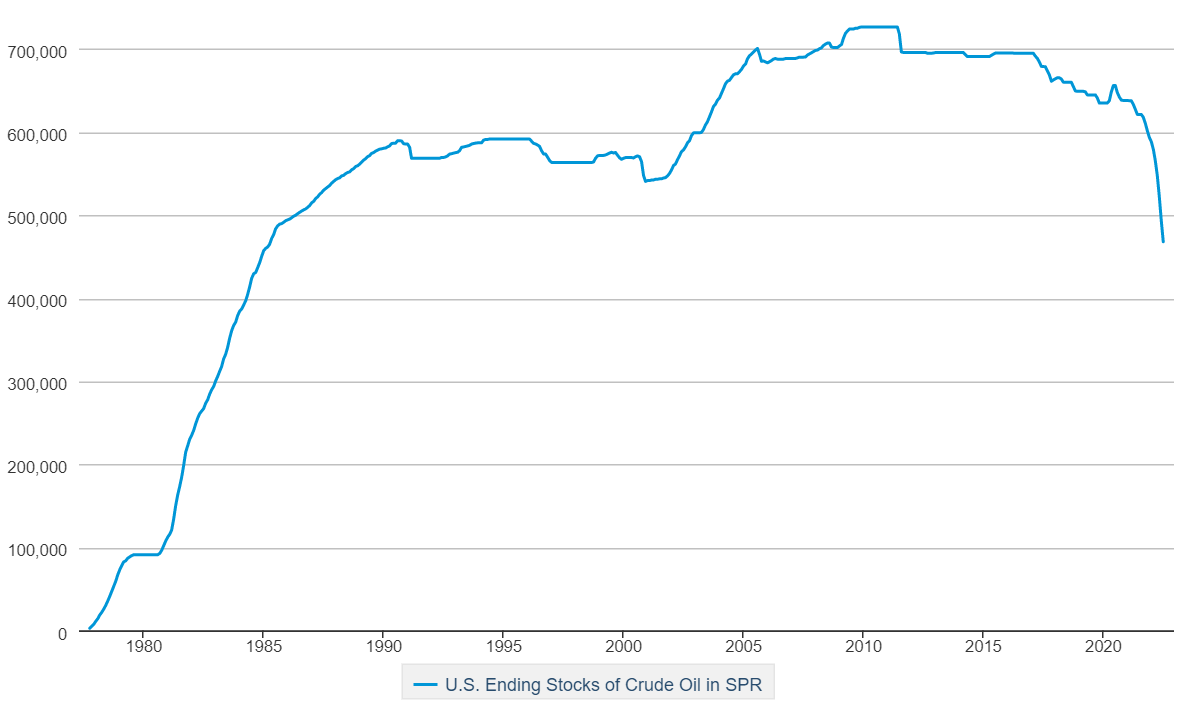

Aux États-Unis, la réserve stratégique de pétrole est à son niveau le plus bas depuis des décennies, ce qui inquiète la Maison Blanche. Pour l'instant, il semble que les rejets vont s'estomper cet automne, les livraisons finales pouvant être réduites, voire annulées.

La pression sur l'offre se poursuit

Autre mauvaise nouvelle pour l'offre : la semaine dernière, des rumeurs ont fait état de la possibilité pour l'OPEP+ de réduire la production si le prix du Brent tombe en dessous de 90 dollars. Les analystes estiment que le cartel devrait réduire sa production d'environ 1 million de bpj pour maintenir le prix à un niveau élevé. Cette décision intervient alors que l'OPEP+ a déjà réduit son objectif d'octobre de 100 000 bpj, ce qui montre la volonté du groupe de réagir à l'évolution des conditions du marché. La prochaine réunion du cartel aura lieu le 5 octobre. Le Brent étant actuellement à 85 dollars, une nouvelle réduction des objectifs de production ne devrait pas être une surprise.

L'analyse des facteurs d'approvisionnement donne une image sombre : le marché est sous-approvisionné, avec peu de perspectives de hausse. Comme l'a souligné Amin Nasser de Saudi Aramco (TADAWUL:2222), des années de sous-investissement dans la nouvelle production de pétrole commencent à avoir un impact. Et, dans ce macro climat, les dépenses d'investissement dans l'énergie ne montrent aucun signe de reprise. En fait, elles sont en chute libre.

Le ralentissement de la demande explique en partie la sous-estimation par le marché de l'insuffisance de l'offre mondiale de pétrole. Pourtant, la demande est appelée à se redresser à un moment ou à un autre et deux situations laissent penser que cela pourrait se produire plus tôt que prévu. 1) la Chine (et ses 1,4 milliard d'habitants) reste largement sous contrôle et devrait rouvrir ses portes d'ici la fin de l'année ; 2) la spirale des prix du gaz entraînera une augmentation de la demande de combustibles (y compris le pétrole) pour la production d'électricité.

L'équilibre actuel des marchés pétroliers est temporaire et fragile, maintenu en place par un recul de la demande. Toute augmentation de la demande briserait le plafond de l'offre et exercerait une pression massive à la hausse sur les prix. La question n'est pas de savoir si la demande va se redresser, mais quand.

Dans mon prochain article, je vous présenterai une société énergétique bien positionnée pour profiter de la reprise de la demande lorsqu'elle se produira.

Divulgation: L'auteur ne détient actuellement aucune position dans des titres liés au pétrole. Cet article est rédigé à des fins d'information uniquement. Il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement.

***

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>