- Les grandes banques américaines ont passé leurs tests de résistance avec brio malgré l'incertitude. Certaines d'entre elles ont augmenté leurs dividendes.

- Le secteur financier a été l'un de ceux qui ont le plus progressé ces derniers jours, créant ainsi des opportunités d'investissement.

- Avec l'aide d'InvestingPro, nous analysons les 4 plus grandes banques américaines : JPMorgan (NYSE :JPM), Bank of America (NYSE :BAC), Citigroup (NYSE :C) et Wells Fargo (NYSE :WFC). Vous souhaitez essayer cet outil professionnel gratuitement pendant 7 jours ? Commencez dès maintenant en cliquant sur ce lien.

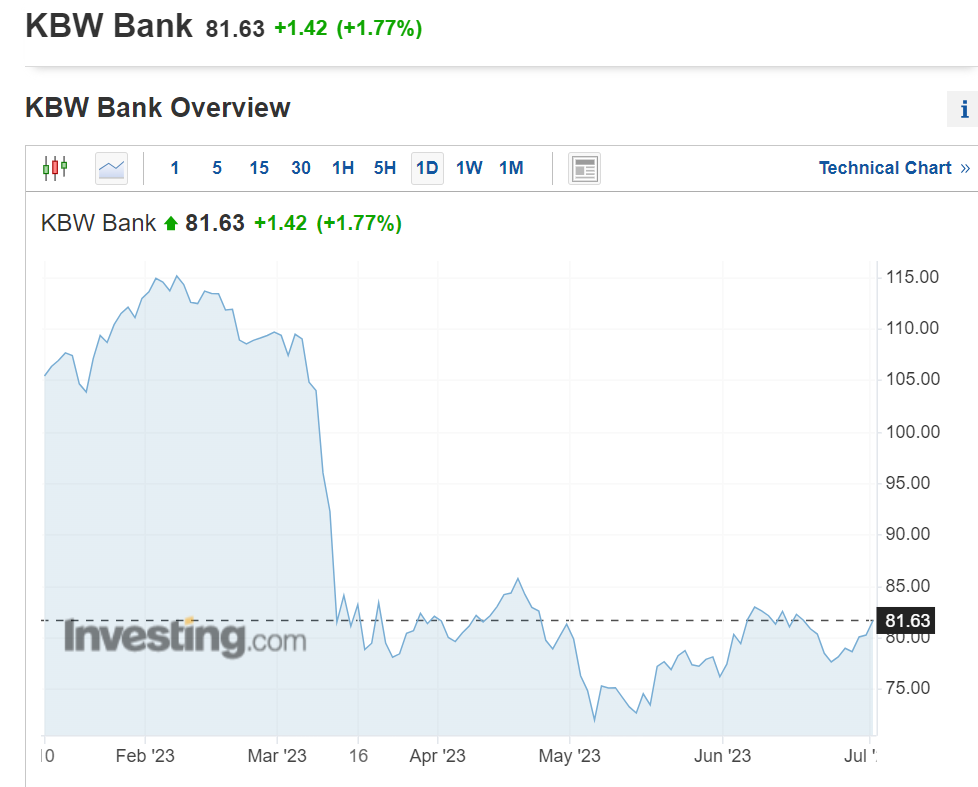

Les investisseurs étaient tendus à l'approche de l'un des stress tests les plus controversés de ces dernières années, surtout après la volatilité du secteur depuis l'effondrement de la Silicon Valley Bank (OTC :SIVBQ) et de la Signature Bank (OTC :SBNY) en mars dernier, qui a entraîné une avalanche d'établissements dans le rouge.

Mais finalement, elles ont réussi, et avec brio. Les 23 plus grandes banques américaines ont passé avec succès les tests de résistance annuels de la Réserve fédérale (Fed) et sont restées "au-dessus des exigences de fonds propres" lors d'une hypothétique récession mondiale, malgré une perte de plus de 500 milliards de dollars selon les projections.

Cette solidité démontre que les grandes banques sont bien placées pour continuer à prêter aux ménages et aux entreprises, même en cas de récession hypothétique. En d'autres termes, le niveau actuel de capitalisation des banques américaines leur permet de résister au scénario le plus pessimiste envisagé par la Fed.

Le scénario hypothétique conçu par la Fed cette année comprenait également une nouvelle composante appelée "impact préliminaire sur le marché", avec une inflation moins importante que celle enregistrée dans le scénario de base défavorable, mais dans lequel les pressions inflationnistes sont plus fortes en raison des attentes du public, rapporte EFE.

Cette composante n'a été appliquée qu'aux banques figurant sur la liste des "institutions d'importance systémique mondiale" (G-SIB), dont Wells Fargo, Bank of America et Morgan Stanley (NYSE :MS).

Les bonnes nouvelles des tests de résistance ont stimulé le secteur sur le marché boursier, entraînant la hausse de Wall Street.

En fait, l'indice KBW Bank a augmenté de 5 % en juin, sa première clôture mensuelle positive depuis janvier.

Source : Investing.com

En réponse, les investisseurs s'attendaient à ce que les grandes banques américaines améliorent leur politique de rémunération des actionnaires. La Fed oblige les banques à attendre deux jours après la publication des résultats des tests de résistance pour faire ces annonces.

Et c'est ce qui s'est passé. Vendredi dernier, après la clôture du marché, JPMorgan, Wells Fargo, Goldman Sachs (NYSE :GS), Morgan Stanley et Citigroup ont annoncé une augmentation de leurs dividendes pour le troisième trimestre.

Avec l'aide de l'outil professionnel InvestingPro, nous allons analyser les 4 plus grandes banques américaines en termes d'actifs, selon les données de la Fed : JPMorgan, Bank of America, Citigroup et Wells Fargo.

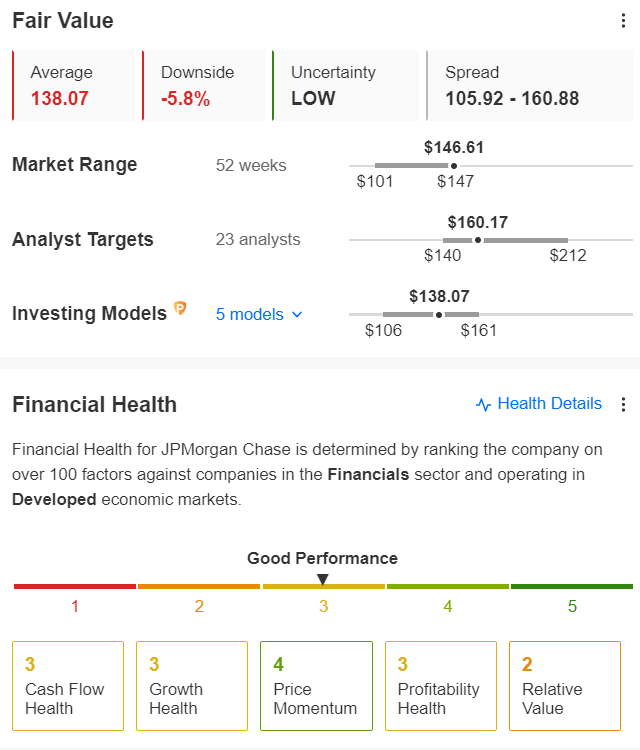

1. JPMorgan

Basée à New York, JPMorgan est la plus grande banque des États-Unis. Selon InvestingPro, elle a une juste valeur de 138,07 $, son risque est faible et ses états financiers montrent une performance favorable.

Source : InvestingPro

Comme points forts, la banque a augmenté son dividende pendant 12 années consécutives, les actionnaires obtiennent un rendement élevé sur les capitaux propres, les analystes pensent que la société sera rentable cette année et elle affiche une rentabilité élevée au cours de la dernière décennie.

Parmi les facteurs à surveiller, InvestingPro signale les titres dont le ratio cours/bénéfice est élevé par rapport à la croissance des bénéfices à court terme et dont les marges bénéficiaires brutes sont faibles.

En prévision de la présentation des résultats du T2 2023 de JPMorgan le 14 juillet, les analystes ont relevé leurs prévisions de BPA pour ce trimestre de 14,1%, passant de 3,29 par action à 3,75 par action au cours des 12 derniers mois.

Source : InvestingPro

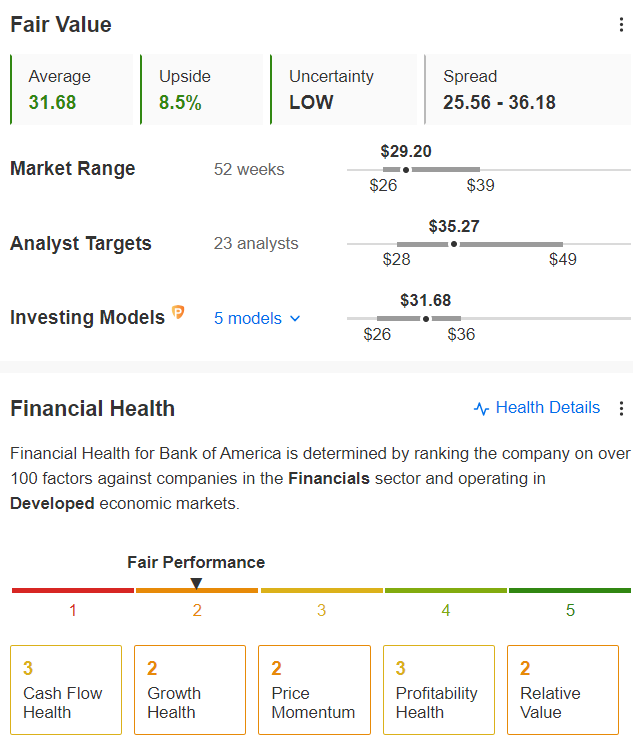

Bank of America

Selon InvestingPro, Bank of America a une juste valeur de 31,68 $, son risque est faible et ses résultats financiers sont satisfaisants.

Source : InvestingPro

InvestingPro souligne que Bank of America a augmenté son dividende pendant 9 années consécutives.

Cependant, la faiblesse des marges bénéficiaires brutes, l'augmentation de la dette totale d'une année sur l'autre et le fait que 5 analystes aient revu à la baisse leurs bénéfices pour la période à venir sont des facteurs à surveiller.

Les analystes ont réduit leurs prévisions de BPA pour ce trimestre de -16,8%, passant de 1,02 par action à 0,85 par action au cours des 12 derniers mois. La société publiera ses résultats pour le deuxième trimestre 2023 le 18 juillet.

Source : InvestingPro

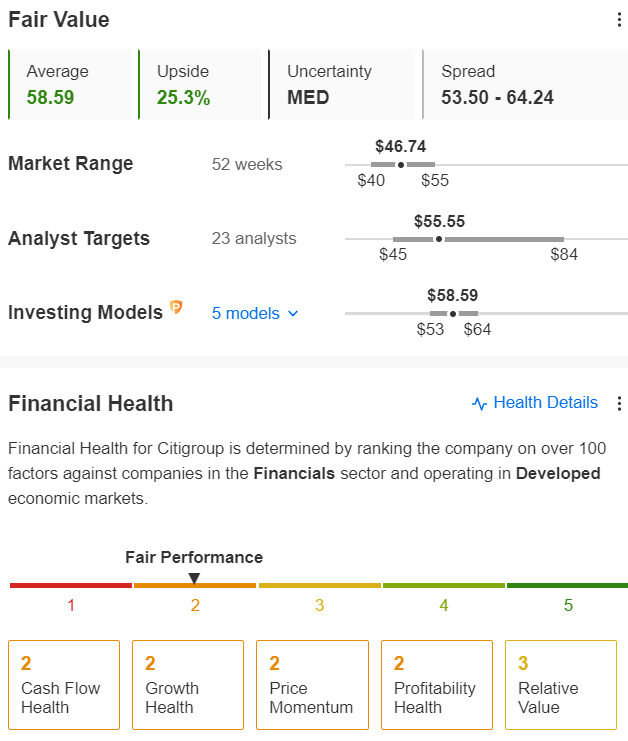

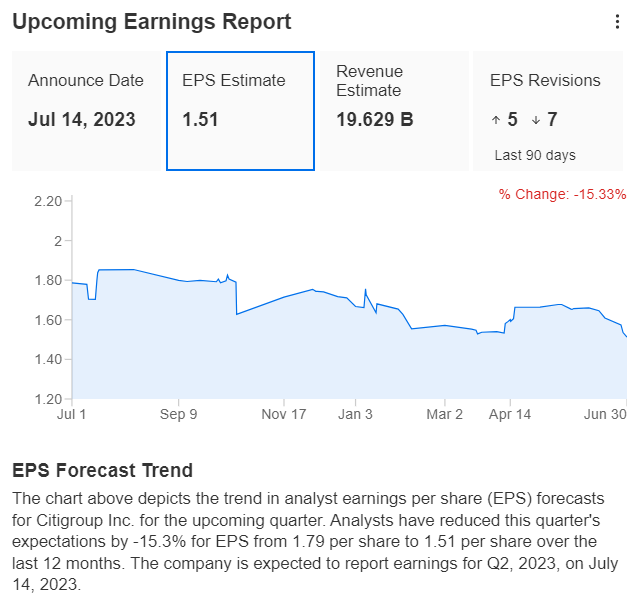

3. Citigroup

Citigroup a une juste valeur de 58,59 $, son risque est moyen et ses résultats financiers sont satisfaisants, selon InvestingPro.

Source : InvestingPro

Parmi les points forts, l'agence souligne qu'elle se négocie à un faible multiple des bénéfices et qu'elle a maintenu ses paiements de dividendes pendant 12 années consécutives.

Parmi les facteurs à surveiller, l'entreprise fait état de marges brutes faibles, les mouvements du cours de l'action sont assez volatils et cinq analystes ont revu à la baisse ses bénéfices pour la période à venir.

Les analystes ont abaissé leurs prévisions de BPA pour ce trimestre de -15,3%, passant de 1,79 par action à 1,51 par action au cours des 12 derniers mois. La société publiera ses résultats pour le deuxième trimestre 2023 le 14 juillet.

Source : InvestingPro

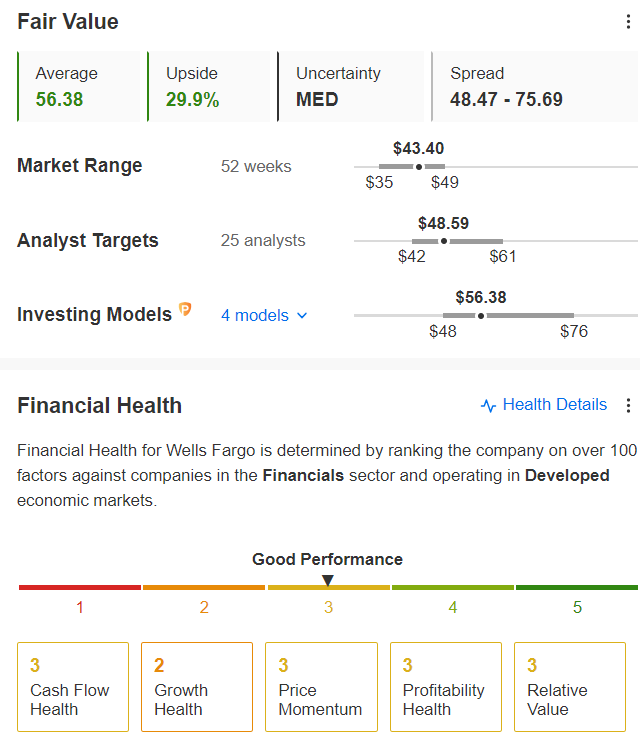

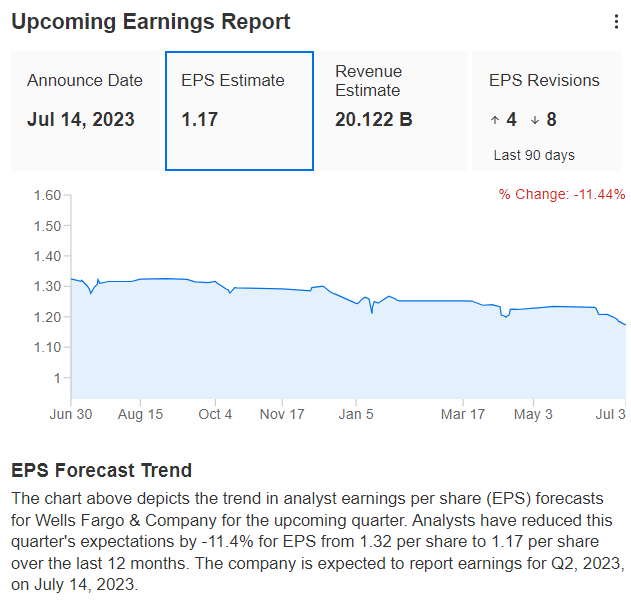

4) Wells Fargo

Présente dans 35 pays avec plus de 70 millions de clients, Wells Fargo a une juste valeur de 56,38 $, un risque moyen et des états financiers avec une performance favorable, selon InvestingPro.

Source : InvestingPro

Comme point fort, InvestingPro souligne que Wells Fargo a maintenu ses paiements de dividendes pendant 52 années consécutives.

Parmi les facteurs à surveiller, InvestingPro souligne que six analystes ont revu à la baisse ses bénéfices pour la période à venir et que ses marges bénéficiaires brutes sont faibles.

Les analystes ont abaissé leurs prévisions de BPA (bénéfice par action) pour le trimestre de -11,4% de 1,32 par action à 1,17 par action au cours des 12 derniers mois. La société publiera ses résultats pour le deuxième trimestre 2023 le 14 juillet.

Source : InvestingPro

Il est essentiel de disposer des meilleures informations sur les marchés susceptibles d'influer sur votre portefeuille. À cet égard, l'outil professionnel InvestingPro peut vous aider.

Avec InvestingPro, vous disposerez de données de marché de première main et des facteurs pour et contre qui peuvent affecter les actions.

Demandez votre essai gratuit de 7 jours d'InvestingPro ici.

Avertissement : Cet article a été rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'encourager l'achat d'actifs de quelque manière que ce soit.