- Berkshire Hathaway, la société de Warren Buffett, a enregistré de solides bénéfices et une augmentation des liquidités au troisième trimestre.

- Malgré ces bons résultats, Warren Buffett reste prudent sur les valorisations du marché, qu'il estime surévaluées.

- La santé financière de Berkshire Hathaway révèle des atouts impressionnants, mais incite à examiner de plus près les valorisations moyennes de l'action et le potentiel de hausse de 35 % sur la base d'une analyse de la juste valeur.

Si l'on poursuit la discussion sur les valorisations et les opportunités du marché, ce dernier semble toujours surévalué du point de vue de Warren Buffett.

Berkshire Hathaway (NYSE :BRKb) (NYSE :BRKa), la septième plus grande société américaine en termes de capitalisation boursière, a publié un solide rapport sur les résultats au troisième trimestre.

La société a notamment fait état d'une augmentation substantielle de 10 milliards de dollars de ses liquidités au cours du trimestre, portant le total de ses liquidités à un niveau record de 157 milliards de dollars, à proximité immédiate des liquidités d'Apple (NASDAQ :AAPL) (162 milliards de dollars).

La société a publié un bénéfice d'exploitation de 10,76 milliards de dollars, ce qui représente une augmentation substantielle de 41 %, soit 7,4 dollars par action de catégorie A. Cette performance a été attribuée à l'impact de l'augmentation du prix de l'essence sur le prix de vente. Cette performance a été attribuée à l'impact des taux d'intérêt élevés sur les liquidités et aux gains réalisés dans ses activités d'assurance.

Cependant, si l'on tient compte des pertes sur les investissements et les produits dérivés, Berkshire a enregistré des pertes non réalisées de près de 12,8 milliards de dollars, soit 8,8 dollars par action de catégorie A, dépassant largement les pertes de 2,8 milliards de dollars enregistrées l'année précédente, principalement en raison de sa participation dans Apple, qui a enregistré une baisse de 12 %.

Par ailleurs, Berkshire Hathaway B a publié un bénéfice par action de 10,22 dollars pour le troisième trimestre, inférieur aux estimations des analystes (4,34 dollars).

Le chiffre d'affaires de la société pour le trimestre a atteint 93,21 milliards de dollars, dépassant les estimations. En outre, Berkshire Hathaway a procédé à des rachats d'actions pour un montant de 1,1 milliard de dollars au cours du troisième trimestre, ce qui porte le total depuis le début de l'année à environ 7 milliards de dollars.

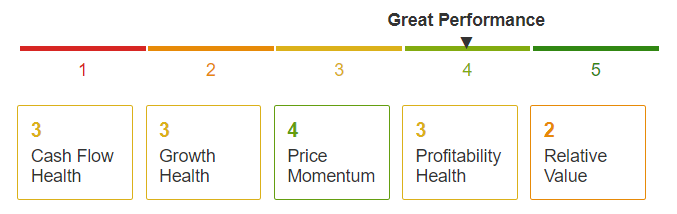

L'évaluation de la santé financière de classe A de Berkshire Hathaway par InvestingPro consiste à classer la société sur plus de 100 facteurs par rapport à d'autres entreprises du même secteur.

Source : InvestingPro

La société a obtenu une note de 4 sur 5 en réalisant de meilleures performances que tous ses concurrents en matière de marges bénéficiaires, de qualité élevée des bénéfices, de liquidités plus importantes que la dette au bilan, et de flux de trésorerie disponibles supérieurs au revenu net.

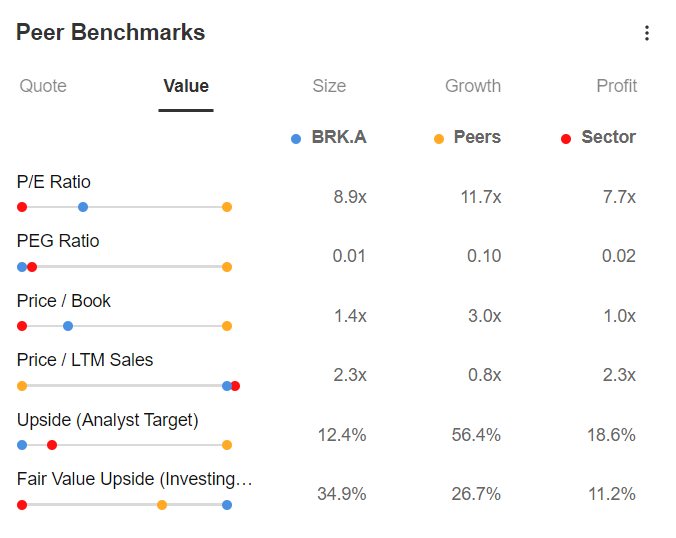

Toutefois, en approfondissant la question, nous pouvons constater que la comparaison avec le marché et les concurrents montre que l'action est évaluée à un niveau moyen :

Source : InvestingPro

En effet, si l'on considère les indicateurs les plus courants, on constate que l'action vaut aujourd'hui plus de 2 fois son chiffre d'affaires et plus de 8 fois son bénéfice.

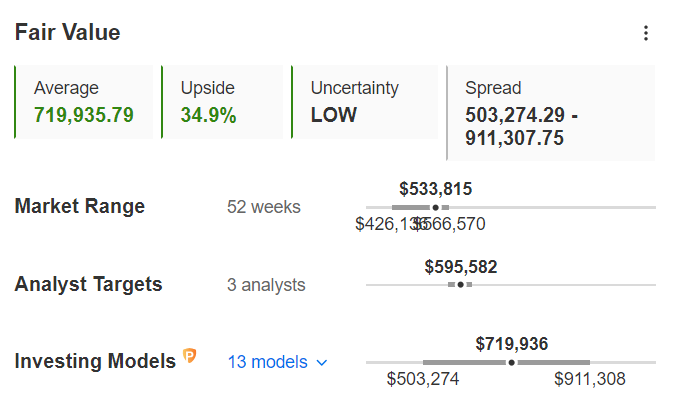

La juste valeur, qui représente le prix cible déterminé à l'aide de 13 modèles différents, s'élève actuellement à 719,935 dollars. Cela indique un potentiel de hausse de 35% avec un faible niveau d'incertitude associé.

Un autre aspect essentiel est le prix différentiel, qui nous guide à travers les fluctuations périodiques, se situant dans une fourchette de 503 000 $ à 911 000 $.

Cette fourchette est calculée comme une moyenne, en tenant compte de l'évolution du cours au cours des 52 dernières semaines, de l'objectif des analystes et des informations fournies par l'outil InvestingPro.

Source : InvestingPro

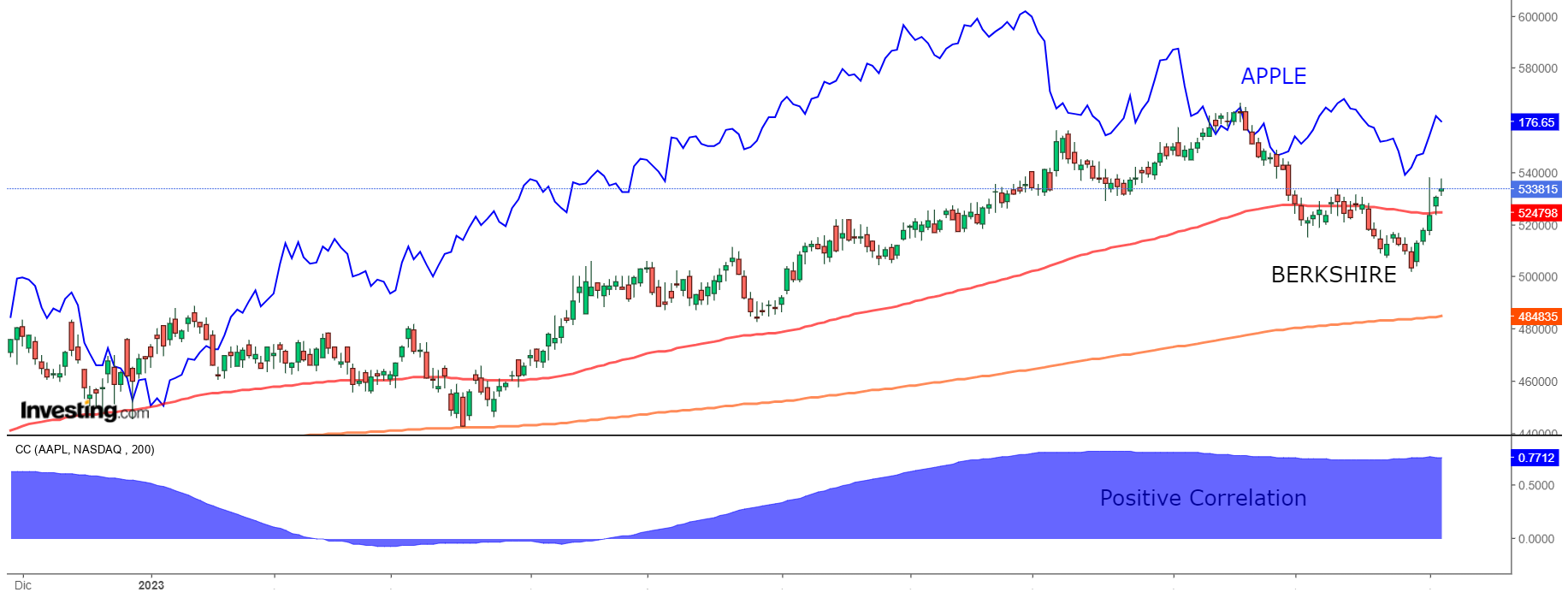

Sa performance depuis le creux d'octobre 2022 jusqu'à aujourd'hui a été de plus de +30%, enregistrant un nouveau record historique en septembre 2023.

Lorsque l'on compare la performance de Berkshire Hathaway à celle d'Apple, il est clair qu'elles évoluent souvent en tandem.

Le coefficient de corrélation, utilisé en statistique pour mesurer la relation entre les actifs sur une échelle de 1 à -1, indique une forte corrélation positive lorsqu'il est proche de 1, ce qui signifie que les deux actifs ont tendance à monter et descendre ensemble.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.