Nous sommes déjà passés par là. Les marchés estiment qu'il y a de fortes chances que la Réserve fédérale commence bientôt à réduire les taux d'intérêt, avant d'apprendre qu'il n'en est rien. Cette fois-ci, est-ce différent ? C'est à nouveau le pari.

Certes, il existe plusieurs raisons impérieuses de penser que les baisses de taux sont proches. Un autre rapport encourageant sur l'inflation y contribue. {Le ralentissement de l'économie américaine est un autre facteur qui plaide en faveur d'une orientation dovish de la politique monétaire.

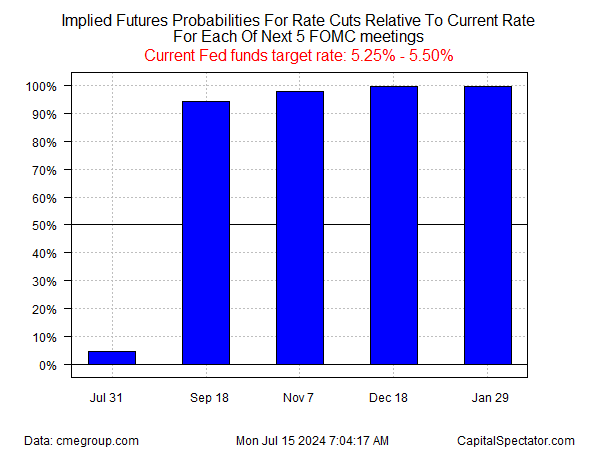

Les contrats à terme sur les fonds fédéraux prévoient désormais une probabilité élevée (plus de 90 %) pour que la banque centrale commencera à réduire ses taux lors de la réunion du 18 septembre du FOMC.

Il s'agit d'une forte augmentation par rapport à une estimation deprobabilité d'environ 65 % le 3 juillet (entre-temps, aucune réduction n'est prévue pour la prochaine réunion du 31 juillet).

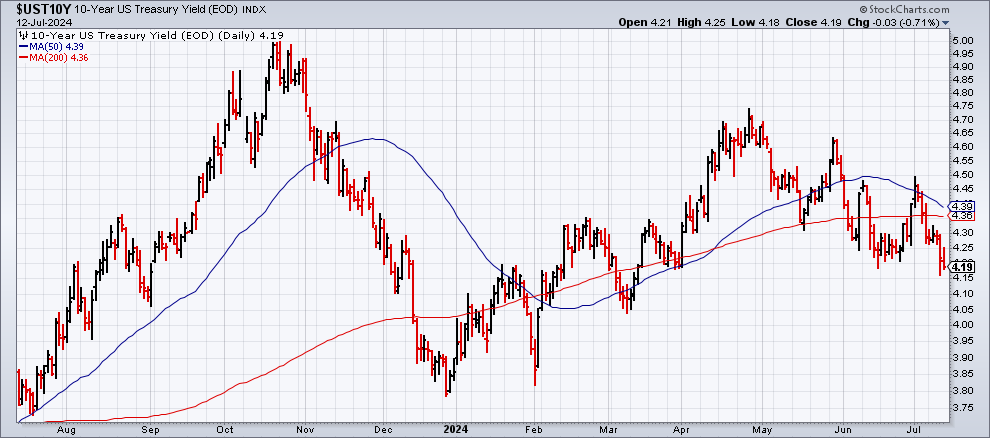

Le rendement du Trésor américain à 2 ans, sensible à la politique monétaire, anticipe également un assouplissement du taux cible des fonds fédéraux.

Vendredi, cette échéance clé est tombée à 4,19 %, son niveau le plus bas depuis fin mars, soit plus de 100 points de base en dessous de la fourchette cible actuelle de 5,25 à 5,50 % des Fed funds.

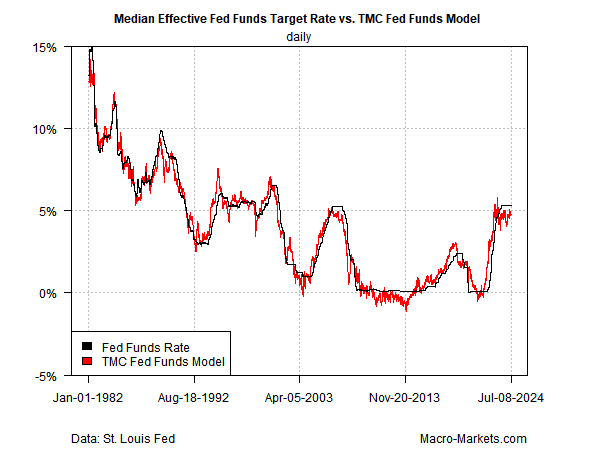

Par ailleurs, un modèle de fonds fédéraux que j'ai développé pour TMC Research indique également un taux cible plus bas. En utilisant les données jusqu'au 8 juillet, ce modèle a estimé le taux cible optimal à environ 4,75 %, ce qui suggère qu'une réduction de 50 points de base est optimale.

Un rapport économique crucial cette semaine sera largement lu pour obtenir de nouveaux indices sur les perspectives de la politique monétaire : le rapport américain de demain sur les ventes au détail pour juin (mardi 16 juillet). Les économistes s'attendent à ce que les dépenses deviennent légèrement négatives pour la comparaison mensuelle, selon les données de l'enquête Econoday.com.

Si ces prévisions s'avèrent exactes, les faibles données du commerce de détail fourniront une preuve supplémentaire que le récent ralentissement des dépenses de consommation se poursuit, ce qui, à son tour, soutiendra l'opinion de la foule selon laquelle une réduction des taux est à l'horizon à court terme.