La chaine hollandaise HEMA a annoncé dernièrement étudier diverses options stratégiques, y compris une cession de ses activités. Sur le marché secondaire, les obligations émises il y a quelques mois par le discounter évoluent au plus haut.

Chaîne de magasins spécialisée dans les produits du quotidien utiles et pas chers, Hema a ouvert son premier magasin à Amsterdam en 1926 et en compte aujourd’hui plus de 700 répartis dans sept pays. Si le discounter a élargi son activité au fil du temps dans plusieurs pays européens comme la Belgique, la France et l’Espagne, il réalise toujours près de 80% de ses revenus sur son territoire domestique.

Dernièrement, à l’occasion de la présentation des résultats du deuxième trimestre, durant lequel l’enseigne a généré un excédent brut d'exploitation en hausse de 13% sur un an à 24,8 millions d'euros, la direction a confirmé étudier diverses options stratégiques, en ce compris une vente partielle ou totale du groupe, une introduction en Bourse ou encore, la poursuite des activités dans la situation actuelle.

Début août, l’agence Reuters avait pour rappel rapporté que le fonds d'investissement britannique Lion Capital, qui contrôle depuis une dizaine d’années l’enseigne, avait mandaté le Crédit Suisse (SIX:CSGN) pour étudier la possibilité d'une cession, une introduction en Bourse étant une option secondaire.

A noter qu'au deuxième trimestre, HEMA a dégagé un chiffre d'affaires de 287 millions d'euros, en hausse de 3,3% sur un an, ce qui ne lui a pas empêché de creuser sa perte à 29,1 millions d'euros, contre 9,6 millions un an auparavant. Hema explique ce recul par des coûts de financement uniques à hauteur de 20,1 millions d'euros dans le cadre du refinancement de sa dette.

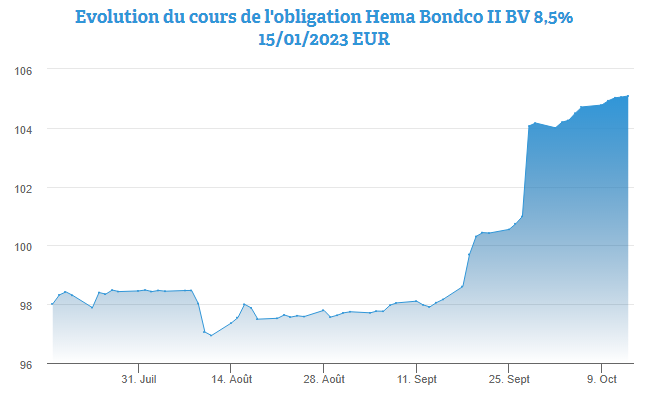

Les nouvelles obligations bien orientées

Ce refinancement, opéré début juillet, a pour rappel conduit HEMA à rembourser anticipativement deux emprunts obligataires à maturité 2019. Le groupe avait pour cela émis des nouvelles obligations à taux fixe et variable.

On notera que l’obligation Hema Bondco II, au coupon fixe annuel de 8,50% et remboursable en 2023 est disponible à l’achat autour des 105% du nominal, pour un rendement annuel de 7%.

De type senior, cette émission d’une taille de 150 millions d'euros est notée « Caa2 » chez Moody’s, dans la catégorie spéculative. Il s’agit donc d’un placement à haut risque.

A noter enfin que plusieurs calls sont prévus sur ce titre, tel que mentionné dans la fiche obligataire.