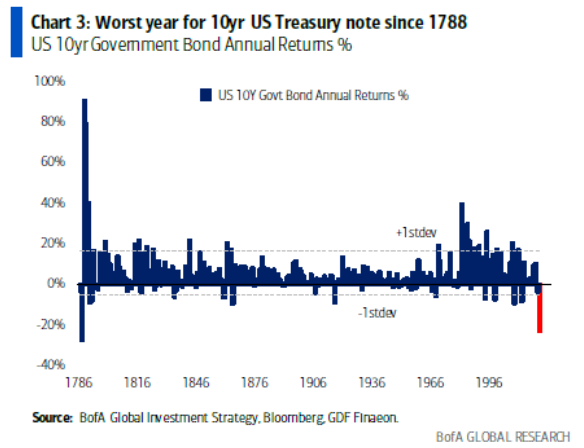

J'ai reçu de nombreux courriels et questions sur les raisons pour lesquelles nous ajoutons les obligations du Trésor américain à nos portefeuilles. La question est compréhensible, compte tenu de ses performances désastreuses en 2022, année au cours de laquelle les obligations ont enregistré la plus forte baisse depuis 1786.

Cependant, il y a, comme on dit, "plus qu'il n'y paraît".

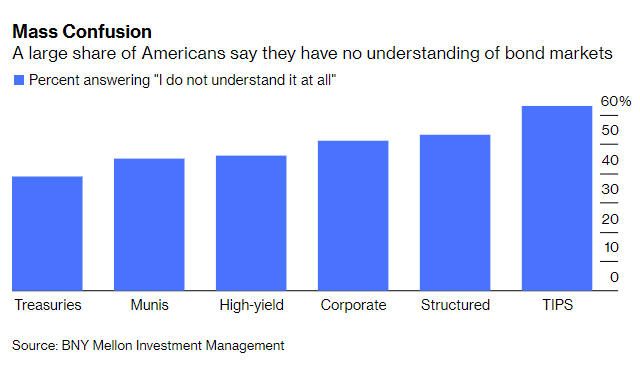

Une enquête précédente de BNY Mellon montre que très peu de gens comprennent le marché obligataire et son fonctionnement.

"Une enquête nationale de BNY Mellon (NYSE :BK) Investment Management sur les investissements à revenu fixe a été stupéfiante : Un maigre 8 % des Américains étaient capables de définir avec précision les investissements à revenu fixe."

Cela n'est pas surprenant puisque les médias financiers ne se concentrent que sur le côté le plus "sexy" de l'activité, à savoir les actions.

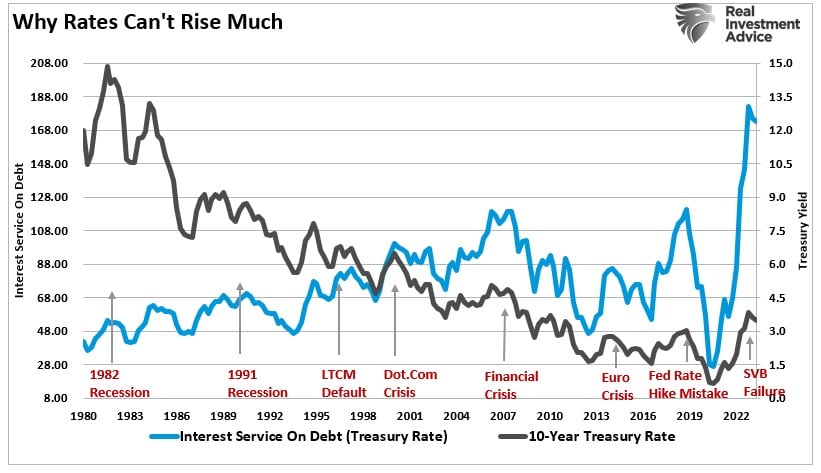

Cependant, les obligations sont nécessaires du point de vue de l'investissement et du point de vue économique. Comme nous l'avons vu précédemment, la faiblesse des taux d'intérêt est la conséquence d'une économie trop endettée. Si les taux augmentent trop, de mauvaises choses se sont historiquement produites.

"Le graphique ci-dessous représente le ratio du service des intérêts sur la dette totale des consommateurs. (Le graphique est exceptionnellement optimiste car il suppose que toutes les dettes des consommateurs sont indexées sur le taux du Trésor à 10 ans). Alors que les médias proclament que les consommateurs sont en grande forme parce que le service des intérêts est faible, il suffit d'une légère augmentation des taux pour déclencher une "récession" ou une "crise".

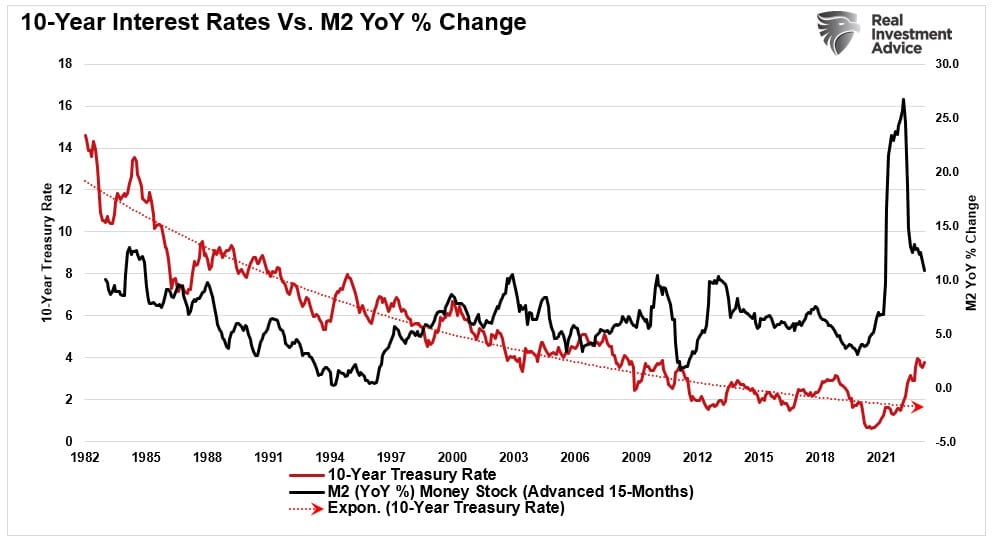

Bien entendu, comme nous l'avons vu, les taux d'intérêt reflètent la croissance économique. Lorsque la croissance économique ralentit et que des pressions désinflationnistes se font sentir, les taux finissent par suivre la croissance économique à la baisse.

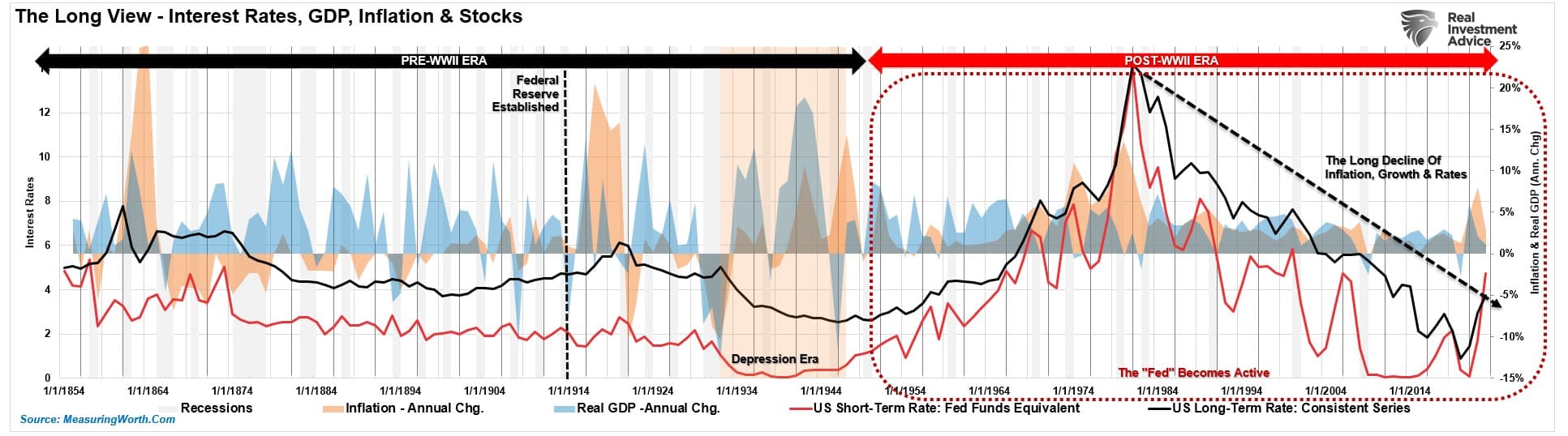

Une longue histoire de taux et de croissance économique

Le graphique ci-dessous présente une vue TRES longue des taux d'intérêt aux États-Unis depuis 1854.

Comme indiqué, les taux d'intérêt sont fonction de la croissance économique générale et de la tendance à l'inflation. Des taux de croissance et d'inflation plus élevés permettent de facturer des coûts d'emprunt plus élevés au sein de l'économie. C'est pourquoi les obligations ne peuvent pas être surévaluées. A savoir : :

"Contrairement aux actions, les obligations ont une valeur finie. À l'échéance, le principal est restitué au prêteur en même temps que le dernier paiement d'intérêts. Par conséquent, les acheteurs d'obligations connaissent le prix qu'ils paient aujourd'hui pour le rendement qu'ils obtiendront demain. Contrairement à l'acheteur d'actions qui prend un risque d'investissement, l'acheteur d'obligations prête de l'argent à une autre entité pour une période déterminée. Par conséquent, le taux d'intérêt prend en compte plusieurs risques :"

- Risque de défaut

- Risque de taux

- Risque d'inflation

- Risque d'opportunité

- Risque de croissance économique

"Étant donné que le rendement futur d'une obligation, à la date d'achat, peut être calculé au centième de centime, un acheteur d'obligations ne paiera pas un prix qui produit un rendement négatif à l'avenir . (Cela suppose une période de détention jusqu'à l'échéance. Il est possible d'acheter un rendement négatif sur une base commerciale si l'on s'attend à ce que les taux de référence continuent de baisser). "

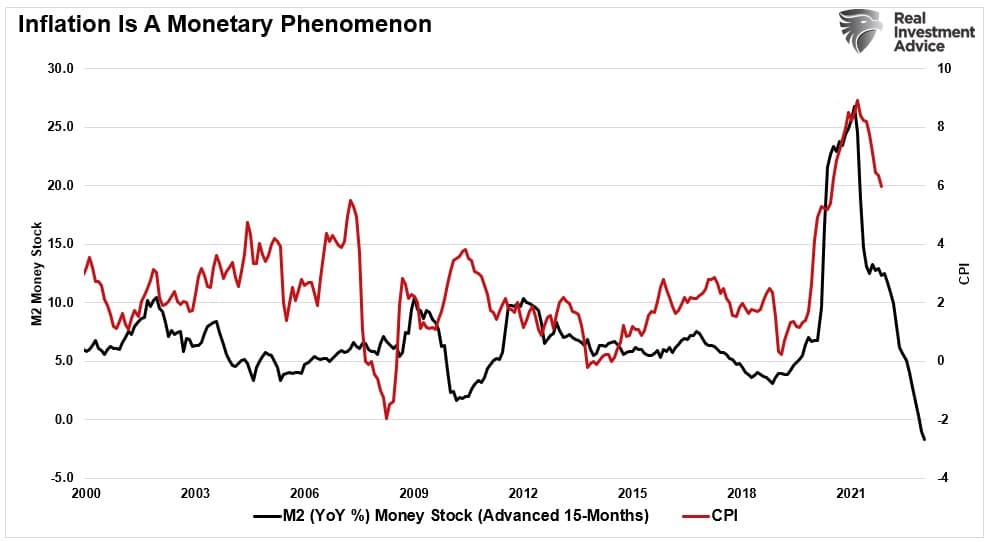

Il n'est donc pas surprenant que la récente poussée d'inflation ait précédé la hausse des taux d'intérêt. Toutefois, cette poussée inflationniste était artificielle et résultait d'interventions monétaires massives. À mesure que les interventions monétaires s'estompent, la désinflation pousse les rendements à la baisse.

La désinflation due à la contraction des liquidités coïncidera avec un ralentissement de la croissance économique et, comme indiqué ci-dessus, avec une baisse des taux d'intérêt.

Acheter des obligations pour l'appréciation et la protection du capital

Comprendre la dynamique entre l'inflation, l'économie et les taux d'intérêt est une toile de fond essentielle pour comprendre pourquoi c'est probablement le moment d'augmenter l'exposition aux obligations dans les portefeuilles, à la fois pour le revenu et pour l'appréciation du capital. La plupart des gens considèrent les obligations comme un investissement à revenu unique. Avec des rendements faibles, pourquoi détenir des obligations ? Cependant, les obligations présentent un autre aspect : l'appréciation du capital.

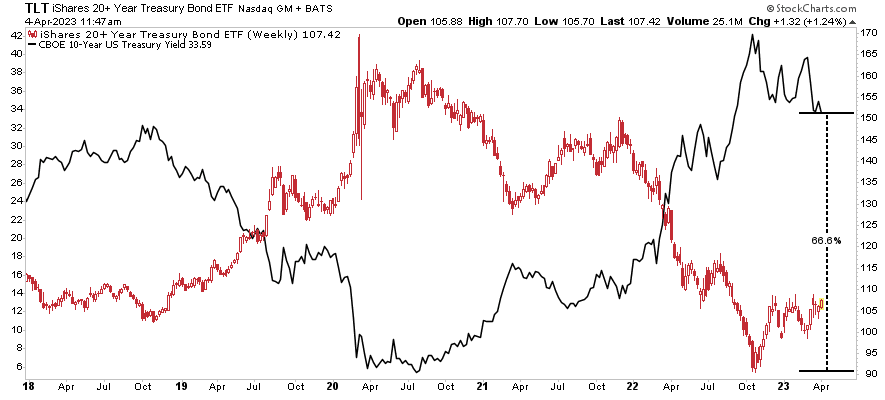

Il existe une relation inverse entre le prix des obligations et les taux d'intérêt. Lorsque les taux d'intérêt sont bas et en hausse, les prix des obligations baissent. En revanche, lorsqu'ils sont élevés et en baisse, les prix des obligations augmentent.

Dans notre processus de gestion de portefeuille, nous achetons des obligations pour trois raisons :

- Appréciation du capital - la même raison pour laquelle nous achetons des actions

- Rendement total - revenus d'intérêts plus appréciation du capital

- Réduction du risque - actifs à faible volatilité pour compenser les actifs à plus forte volatilité (actions).

Si l'on considère les obligations comme une "classe d'actifs" ,l'analyse passe d'une stratégie de revenu à une opportunité d'appréciation du capital.

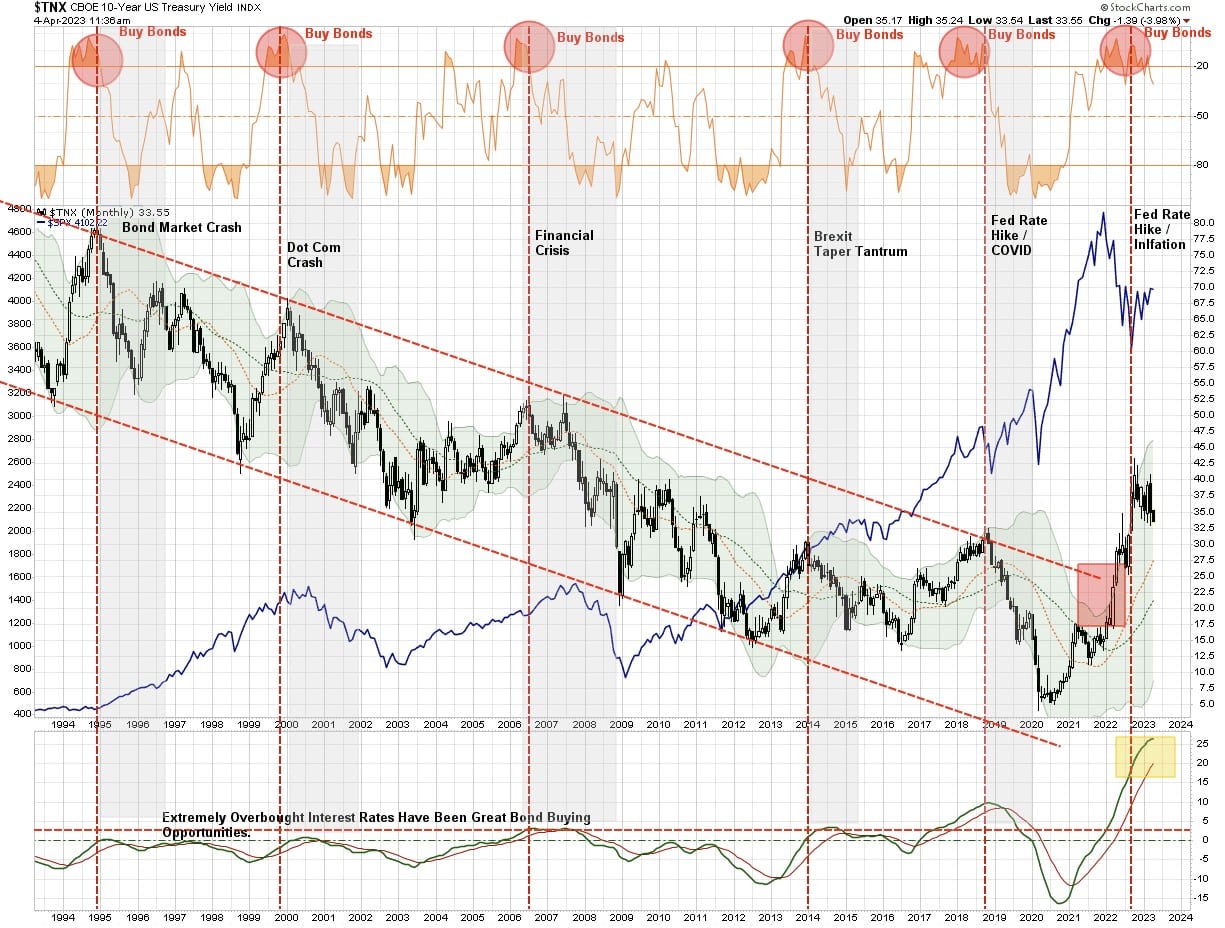

Sur la base d'un graphique mensuel, les obligations du Trésor se trouvent à un point critique de survente. Historiquement, lorsque les obligations ont été aussi survendues, cela a coïncidé avec un événement financier ou une récession. Cela n'est pas surprenant étant donné, comme indiqué ci-dessus, l'impact de taux plus élevés sur une économie à fort effet de levier.

Les taux d'intérêt étant l'inverse des prix des obligations, nous pouvons examiner ce graphique des taux à long terme pour déterminer quand les obligations du Trésor sont surachetées ou survendues.

- En 2018, les taux ont glissé vers le bas en raison de la prise de conscience que les hausses de taux de la Fed auraient un impact négatif sur la croissance économique et la stabilité financière.

- En 2019, la courbe des taux s'est inversée, poussant les taux à la baisse, les investisseurs recherchant la sécurité.

- En mars 2020, alors que la pandémie faisait rage, la demande de sécurité a fait plonger les taux à des niveaux historiquement bas.

- En 2021, les taux ont grimpé en raison de l'inflation induite par les mesures de relance.

Historiquement, les obligations bénéficient d'une rotation "risk-off" pendant les baisses de marché. Cela permet non seulement d'obtenir un rendement, mais aussi de réduire la volatilité globale du portefeuille.

Conclusion

L'espoir est que la Fed recommence à baisser les taux d'intérêt. Cependant, comme nous l'avons noté précédemment, la seule raison pour laquelle la Fed réduirait les taux serait de compenser le risque d'une récession économique ou d'un événement lié à la finance. Si cela devait se produire, la rotation "risk off" entraînerait une baisse des taux vers les niveaux les plus bas de l'ère pandémique. Une telle baisse impliquerait une augmentation du prix des obligations d'environ 50 %.

En d'autres termes, la classe d'actifs la plus détestée de 2022 pourrait largement surperformer les actions en cas de récession.

Donc, oui, nous achetons des obligations de manière opportuniste pour notre portefeuille.