- Il semble que les acheteurs de pétrole reprennent la main et visent les 100 dollars le baril

- Le secteur de l'énergie est sur le point de se redresser en même temps que les prix du pétrole

- Chevron et ExxonMobil pourraient mener la charge à la hausse

Les prix du Pétrole ont augmenté, atteignant leur plus haut niveau mensuel depuis octobre 2022.

Il est intéressant de noter que l'ancienne résistance près de 74 dollars, qui était en place depuis 2018, s'est maintenant déplacée pour devenir un niveau de soutien, ce qui indique une forte tendance haussière.

La véritable tendance des actions du secteur de l'énergie (NYSE:XLE) n'en est peut-être qu'à ses débuts, car elles n'ont pas encore amorcé de mouvement significatif. Le graphique montre qu'elles ont récemment franchi la barrière psychologique établie par les sommets de 2008, les sommets de 2011 faisant office de niveau de soutien.

Les stocks américains de pétrole et d'autres produits pétroliers, qui constituent une partie très visible du marché mondial en raison de leurs rapports hebdomadaires, sont en baisse, avec 34 millions de barils en moins depuis la mi-juillet.

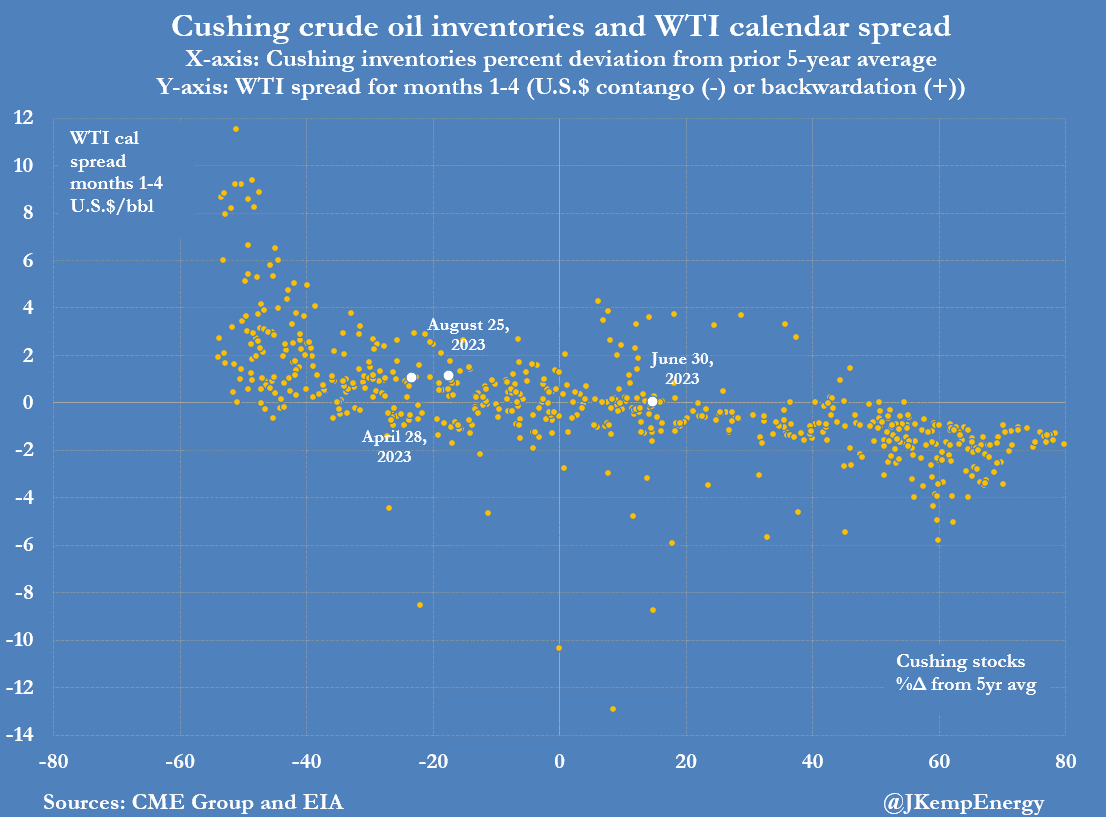

Cette tendance à la baisse a été observée au cours de 5 des 6 dernières semaines. La diminution des stocks américains est considérée comme un signe que le marché mondial lui-même connaît un déficit. Par conséquent, les prix au comptant ont augmenté, de même que l'écart.

Au 30 août, les stocks de pétrole brut avaient diminué de 10,514 millions de barils. Les données publiées le 28 juin de cette année faisaient état d'un retrait de 9,603 millions de barils. Cette situation a entraîné une augmentation des prix à terme du pétrole brut aux États-Unis, en particulier pour les échéances mensuelles.

L'écart entre les contrats à terme de pétrole brut à trois mois est également entré dans un état connu sous le nom de "backwardation", ce qui signifie que le prix du contrat à terme est inférieur au prix au comptant actuel de l'actif. Cet écart est actuellement de 1,14 $ par baril par rapport à la situation de juin.

En outre, au cours du premier semestre 2023, les États-Unis ont libéré environ 26 millions de barils de pétrole brut de la réserve stratégique de pétrole. Depuis le début de l'année 2022, environ 247 millions de barils ont été libérés de cette réserve.

Dans un premier temps, cette libération a contribué à faire baisser les prix au comptant et les écarts de prix. Toutefois, les États-Unis ont recommencé à accumuler du pétrole pour faire face aux pénuries de pétrole causées par l'invasion de l'Ukraine par la Russie.

Cette réduction de la disponibilité du pétrole brut sur le marché mondial a ensuite fait grimper les prix.

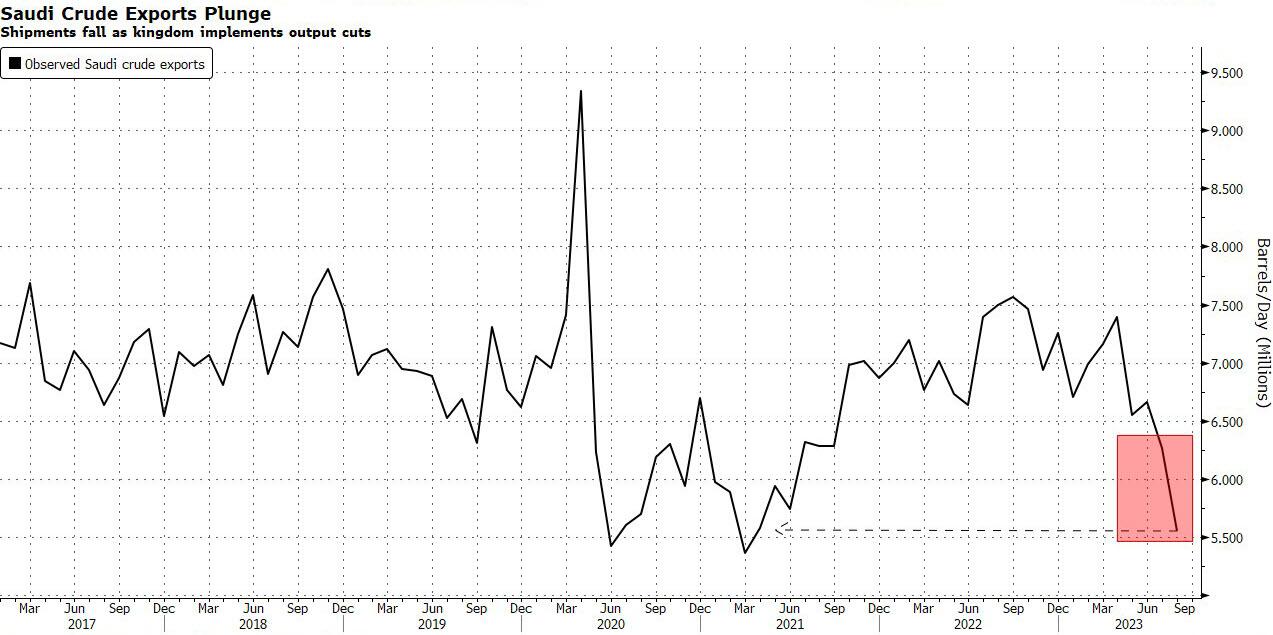

Cette tendance a coïncidé avec des réductions supplémentaires de la production de l'Arabie saoudite et de la Russie, qui se sont élevées à environ 75 millions de barils entre juillet et août.

Selon Bloomberg, les exportations totales de l'Arabie saoudite en août ont atteint environ 5,6 millions de barils par jour, soit le niveau le plus bas observé depuis mars 2021.

Dans le même temps, l'Arabie saoudite s'efforce discrètement de réduire l'offre mondiale afin de faire remonter les prix du pétrole, potentiellement à trois chiffres.

Sa stratégie pour septembre consiste à imposer des hausses de prix significatives à l'Europe et à augmenter le coût de l'approvisionnement de l'Asie.

En outre, l'accord entre la Russie et les autres membres de l'OPEP+ ne doit pas être sous-estimé, car il vise à réduire les exportations de pétrole de 500 000 barils par jour.

Les actions d'ExxonMobil et de Chevron vont-elles continuer à augmenter ?

Entre-temps, les actions d'ExxonMobil Corp (NYSE:XOM) et de Chevron Corp (NYSE:CVX) sont restées sur une trajectoire ascendante.

Le secteur de l'énergie fait preuve d'une force remarquable, les deux titres ayant dépassé les sommets atteints au cours des années précédentes, qui avaient servi de points de résistance psychologique importants. Cela suggère que si les prix du pétrole continuent de grimper, nous pourrions assister à de nouveaux sommets historiques.

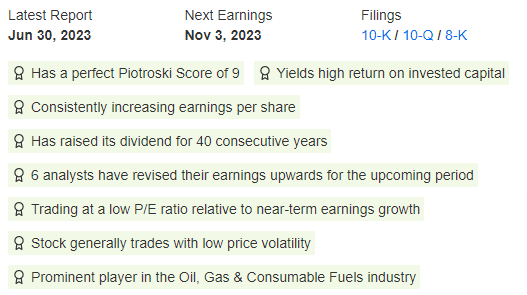

Alors que les objectifs moyens des analystes impliquent une légère baisse des prix des actions, ce qui indique qu'elles sont actuellement évaluées à leur juste valeur, l'analyse de la juste valeur d'InvestingPro brosse un tableau plus optimiste. Elle suggère que les deux titres ont un potentiel de hausse de 10 % par rapport à leurs niveaux actuels.

En termes de santé financière, les entreprises reçoivent une note moyenne de 4 sur 5, selon InvestingPro.

Cette note souligne leur situation financière positive, due à des marges bénéficiaires saines, des bénéfices solides, une qualité de dividende élevée, un bilan avec plus de liquidités que de dettes et un flux de trésorerie disponible supérieur au revenu net.

Source: InvestingPro

Source : InvestingPro

Conclusion

Le secteur de l'énergie fait preuve d'une force notable, Exxon Mobil et Chevron ayant franchi des niveaux de résistance psychologique antérieurs. Cela laisse entrevoir la possibilité d'atteindre de nouveaux sommets historiques si les prix du pétrole continuent d'augmenter.

En outre, il convient de garder un œil sur la vente potentielle d'actions de Saudi Aramco (TADAWUL:2222) pour un montant de 50 milliards de dollars, qui serait envisagée pour la fin de l'année.

Si ce n'est pas la première fois que la plus grande compagnie pétrolière du monde envisage une telle opération, les projets précédents ont été revus à la baisse.

À l'époque où Mohammed bin Salman a fait pression pour l'introduction en bourse massive d'Aramco, celle-ci n'a finalement pas eu lieu à la Bourse de New York en raison de préoccupations concernant la transparence de la production, des exportations et des réserves. Au lieu de cela, elle a été cotée au Tadawul en 2019.

La question intéressante est maintenant de savoir si le regain d'intérêt d'Aramco pour une vente d'actions est influencé par des projections plus optimistes sur les prix du pétrole brut.

Les mois à venir révéleront les décisions de l'Arabie saoudite concernant ses relations avec les pays du BRICS et les implications géopolitiques potentielles de ces choix pour l'Occident.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé restent à la charge de l'investisseur.