La foule YOLO (You Only Live Once) est de retour en force.

Au cours du mois dernier, nous avons vu des sociétés en faillite se reprendre à plus de 100 % en une seule journée, et des sociétés annonçant des résultats catastrophiques se reprendre à plus de 20 % le jour suivant.

Dans cet article, nous allons :

-

Regarder en arrière et évaluer quantitativement les mécanismes derrière ce grand rallye de mèmes ;

-

Répondre à la grande question : Si les rendements obligataires augmentent et que les produits assimilables à des liquidités rapportent désormais 5 %, comment se fait-il que nous assistions à un rallye à bêta élevé ? Et est-ce le début d'un nouveau marché haussier ?

Revenons un peu en arrière - précisément au début du mois de novembre 2022.

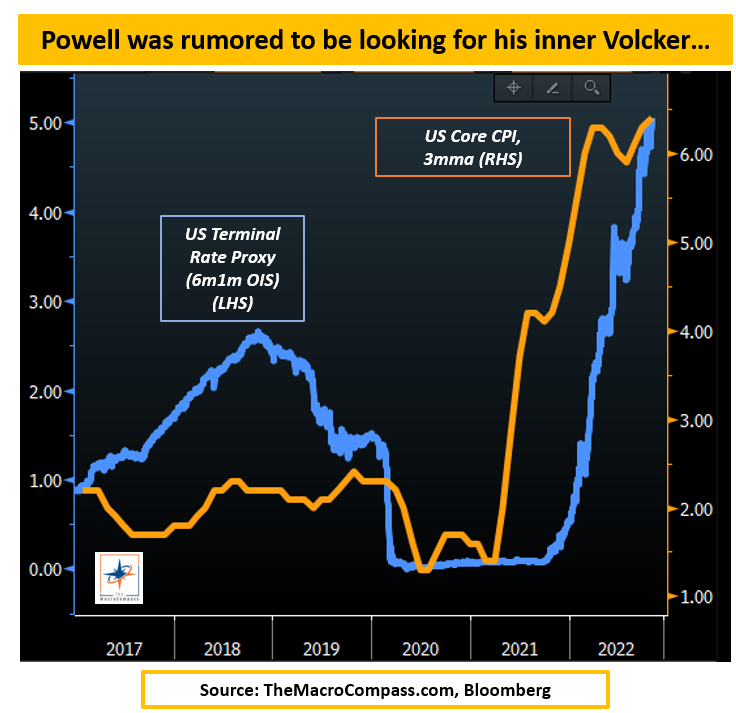

Le récit principal était que "Powell canalisait le Volcker qui est en lui" : Alors que la dynamique de l'inflation de base ne cessait d'augmenter (orange), la Fed révisait ses prévisions pour le taux final (bleu) de plus en plus à la hausse.

La Fed ne pensait qu'à resserrer les conditions financières, ce qui est du jargon pour dire que les esprits animaux étaient moins nombreux : Un Dollar plus fort, des coûts d'emprunt plus élevés et des multiples plus bas.

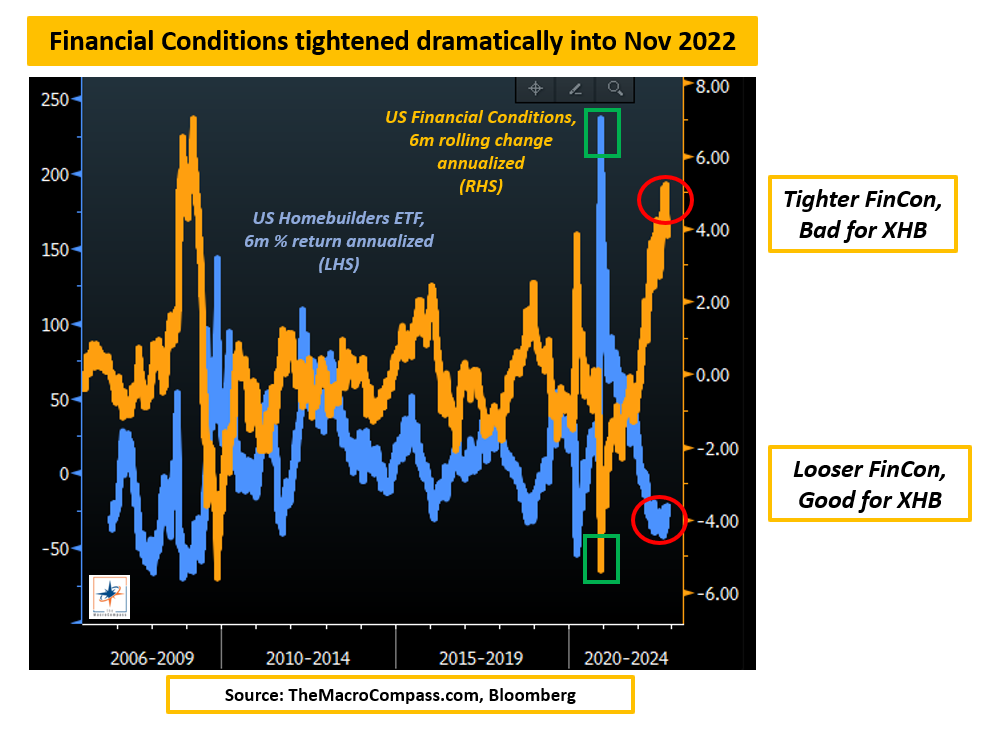

Des coûts d'emprunt plus élevés sont mortels pour les secteurs très endettés et sensibles aux taux d'intérêt comme l'immobilier, les technologies (non rentables) et les actions Meme/YOLO.

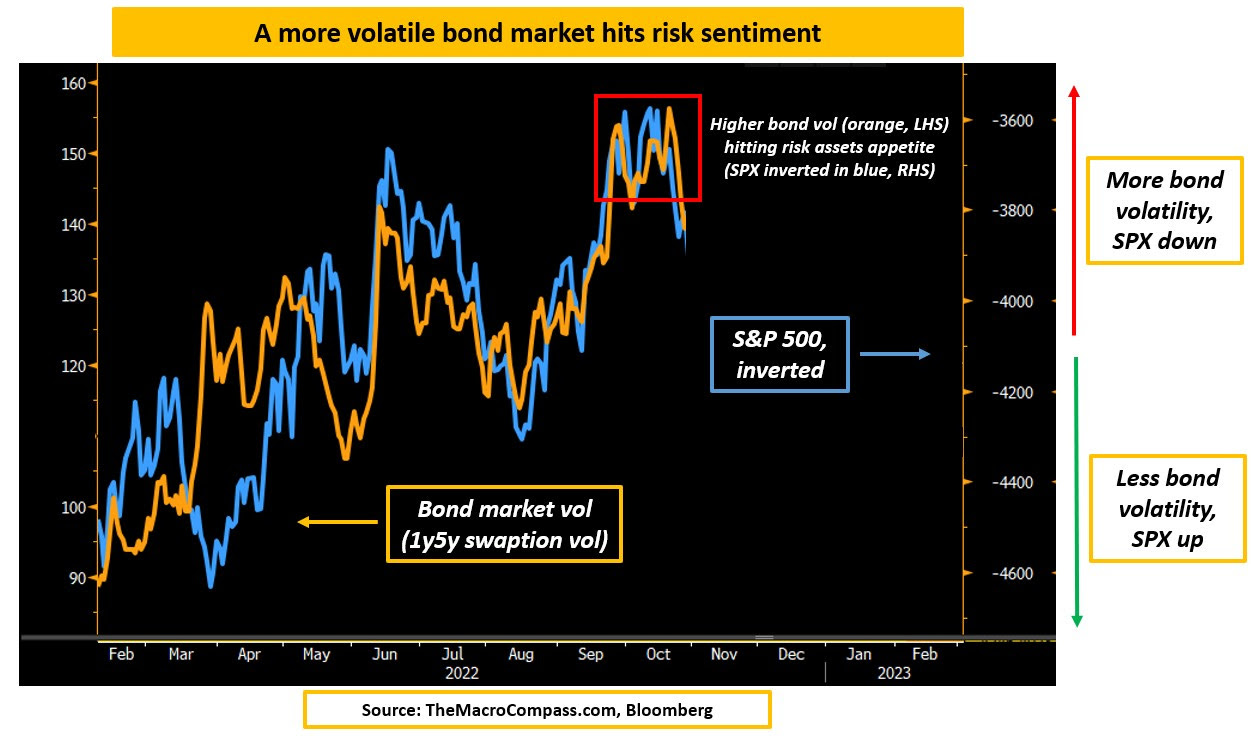

De plus, l'incertitude entourant le taux final de la Fed a entraîné une forte volatilité des marchés obligataires.

La volatilité croissante des marchés obligataires nuit au sentiment de risque, car l'épine dorsale de nombreux portefeuilles institutionnels (les titres à revenu fixe) n'atténue pas la volatilité globale du portefeuille, mais y contribue au contraire.

Difficile de prendre des risques supplémentaires dans un tel environnement. Mais ensuite, quelque chose a brusquement changé.

Mais ensuite, quelque chose a brusquement changé.

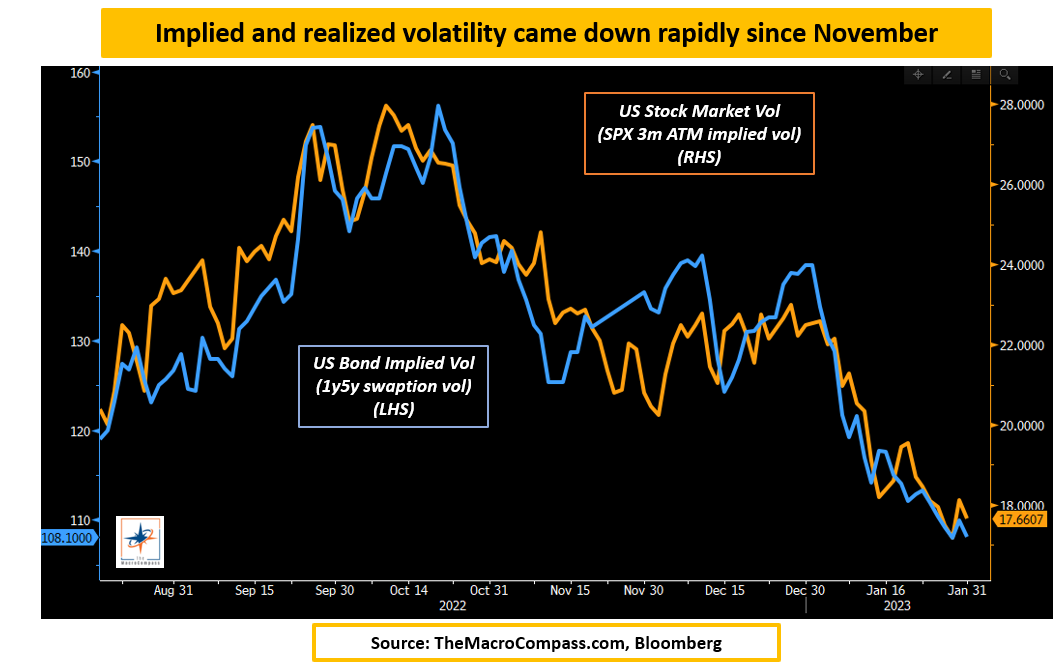

Nous avons eu quelques impressions "désinflationnistes" et, avant les récentes révisions, il semblait même que la mesure préférée de Powell de l'inflation persistante (services de base hors logement) décélérait sur une base tendancielle.

Dans le contexte de ces chiffres désinflationnistes, le marché obligataire s'est repris et Powell n'a pas du tout riposté.

Et c'est là que la magie commence à opérer : Les flux d'achat mécaniques des investisseurs à effet de levier se déclenchent à grande échelle.

Voici comment cela fonctionne.

Les Commodity Trading Advisors (CTA), les fonds à parité de risque et les fonds ciblant la volatilité utilisent souvent la volatilité comme l'un de leurs signaux d'achat/de vente ; plus la volatilité implicite diminue et plus la volatilité réalisée continue de baisser, plus ces comptes peuvent avoir recours à l'effet de levier et acheter.

Ces flux mécaniques peuvent être très importants - j'estime que ces stratégies systématiques pourraient facilement lever 1 à 2 milliards de dollars d'actions américaines par jour, et plus la volatilité reste comprimée, plus ces flux d'achat durent. Pourquoi ces flux mécaniques sont-ils importants ?

Pourquoi ces flux mécaniques sont-ils importants ?

Leur nature insensible à la valorisation et basée sur des modèles a un effet disproportionné sur deux types d'actions :

-

Les actions les plus vendues à découvert et les plus détestées ;

-

Les secteurs les moins liquides et les plus sujets aux flux sur le marché.

Repensez au mois de novembre : Quels secteurs répondent à cette définition ? Oui : les constructeurs de maisons, les actions Meme/YOLO, les technologies non rentables et autres.

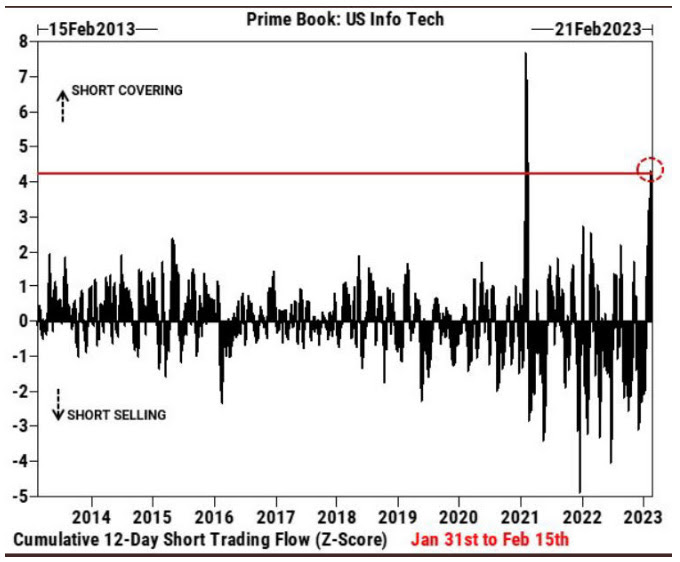

Le resserrement des positions courtes a été gigantesque jusqu'à présent, et il est bien reflété dans ces deux graphiques de Goldman Sachs.

Les macro-investisseurs ont été pris à très court par Tech entre novembre et janvier, et compte tenu des flux d'achat systématiques mécaniques dont nous avons parlé plus haut, le besoin de couvrir les positions courtes a été important.

En particulier, au cours des deux dernières semaines, l'ampleur de la couverture des positions courtes dans le secteur des technologies a été presque sans précédent.

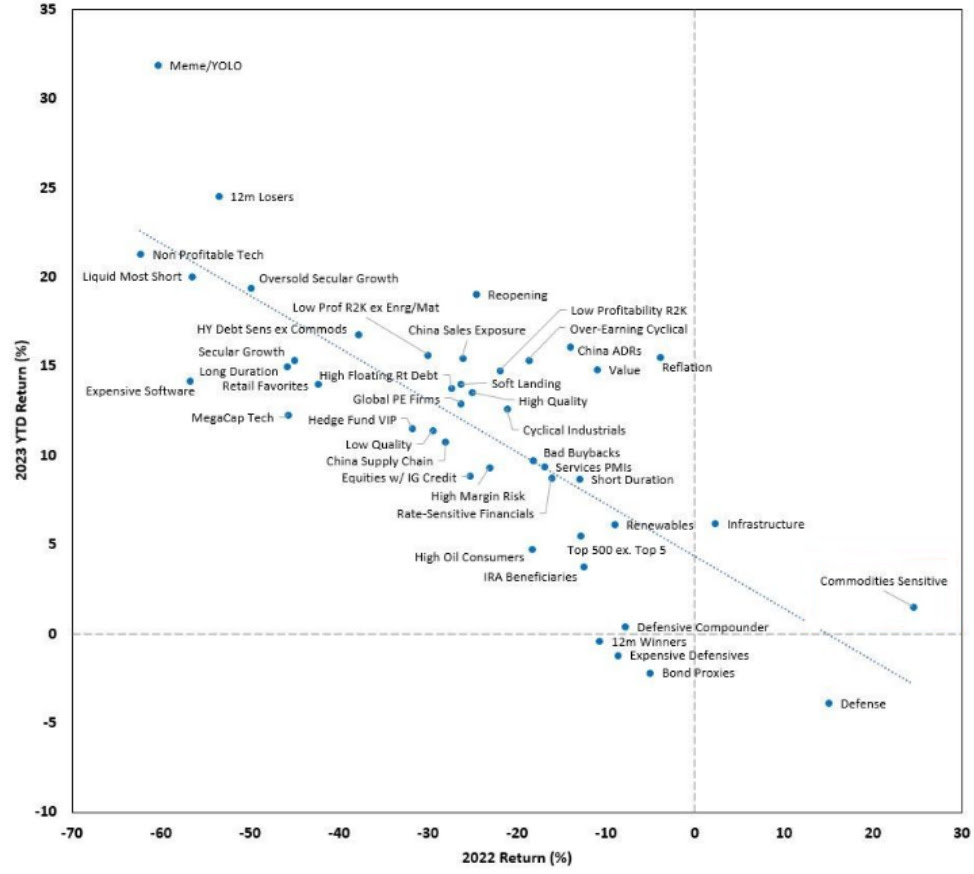

Pour valider davantage cette thèse, il se trouve que les titres les moins performants en 2022 (côté gauche du quadrant) sont exactement les plus performants en 2023 YTD (côté supérieur du quadrant), les types YOLO se distinguant dans la foule.

Venons-en maintenant à la grande question.

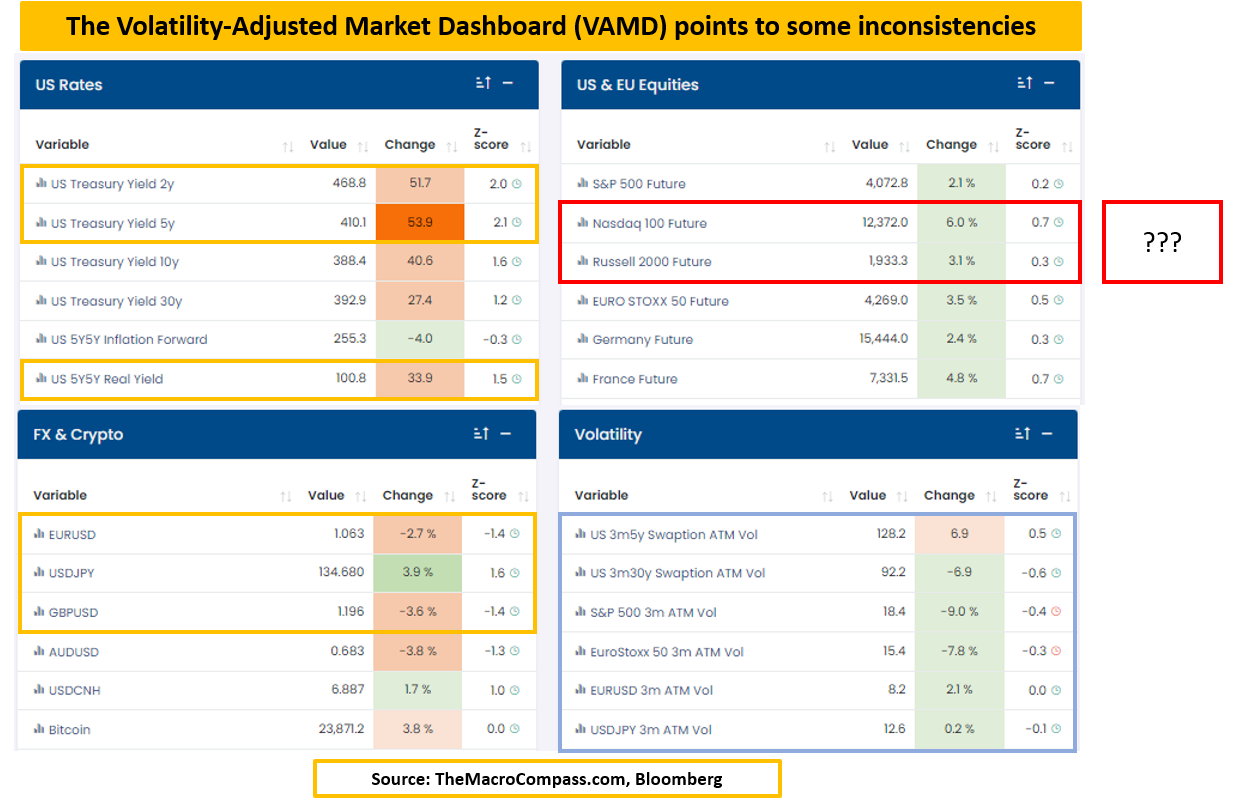

Notre tableau de bord interactif du marché ajusté à la volatilité met en évidence certaines incohérences intéressantes.

Sur une base mobile d'un mois, les taux nominaux américains ont évolué de plus de 2 écarts-types et, surtout, les rendements réels à long terme se négocient au-dessus de 100 points de base, ce qui est un niveau assez restrictif.

Le dollar américain se renforce par rapport à la plupart des grandes devises. La volatilité implicite des obligations, des actions et des devises s'est stabilisée et peine à diminuer davantage.

Les comptes de ciblage systématique de la volatilité ont peut-être épuisé la plupart de leurs besoins d'achat, et pourtant le Nasdaq et le Russell sont en hausse de 3 à 6 % au cours du mois dernier.

Cela peut-il continuer ? Il y a deux réalités à affronter.

Il y a deux réalités à affronter.

- Les marchés peuvent rester irrationnels plus longtemps que nous ne pouvons rester solvables ;

- Les marchés haussiers de longue durée nécessitent des valorisations en rapide expansion et/ou une forte croissance des bénéfices.

La bulle Internet et la frénésie du marché immobilier américain se sont produites avec des valorisations de 5-6 %, et non de 0 %, sur les Fonds de la Fed. Les esprits animaux peuvent être difficiles à contenir, mais la Fed n'a pas vraiment le choix.

Après les récentes révisions, l'indice des prix à la consommation (IPC) des services de base hors logement (l'inflation persistante) se maintient à des niveaux annualisés supérieurs à 4 %, et le marché du travail américain continue d'ajouter des emplois à un rythme de 150 à 200 000 nouveaux emplois par mois.

La Fed sera contrainte de maintenir les taux sans risque à plus de 5 % pendant 9 à 12 mois au moins, ce qui signifie que le marché du logement et l'économie réelle devront supporter des taux d'emprunt de 7 à 8 % pendant longtemps encore.

Difficile d'argumenter en faveur de valorisations en pleine expansion.

Sur le front de la croissance, regardez ça : Entre 2010 et 2020, nous avons à peine réussi à produire une croissance moyenne du PIB réel de 2 % avec un taux moyen des Fed Funds de 0,62 %.

Qu'est-ce qui vous fait croire que nous éviterons longtemps une récession à moyen terme avec des Fed Funds à plus de 5 % ?

Je vais m'amuser à rester pauvre, mais je ne suis pas YOLO ici.

***

Si vous avez trouvé cet article intéressant, pensez à vous abonner au service premium TMC. Sur la plateforme premium The Macro Compass, nous faisons tout notre possible pour fournir des informations macroéconomiques de haute qualité, des outils et des stratégies d'investissement concrètes, semaine après semaine.

Une stratégie macroéconomique de niveau institutionnel en anglais simple, pour une fraction du coût.