Investir dans les actions, lorsque c'est bien fait, peut générer des rendements sans précédent. Mais à moins qu'un investisseur ait un titre spécifique sur lequel il se concentre, il y a une autre question à se poser avant de faire des choix ciblés. Est-il préférable d'investir dans des actions de sociétés à grande ou à petite capitalisation?

Sociétés à grande capitalisation est l'appelation couramment utilisée pour les sociétés dont les actions ont une capitalisation boursière importante, ce qui signifie des évaluations supérieures à 10 milliards de dollars. Les sociétés à petite capitalisation sont exactement le contraire: les sociétés à la capitalisation boursière plus petite, souvent évaluées à 2 milliards de dollars.

Les deux types d’actions ont leurs propres indices de référence. Aux Etats-Unis, les sociétés à grande capitalisation figurent sur le très suivi S&P 500, tandis que l’indice privilégié des sociétés à petite capitalisation est le Russell 2000. La capitalisation boursière médiane des sociétés cotées sur le S&P 500 est de 22 milliards de dollars, tandis que les sociétés cotées sur le Russell 2000 ont une capitalisation boursière médiane de 800 millions de dollars.

Apple (NASDAQ: AAPL), Microsoft (NASDAQ: MSFT) et Amazon (NASDAQ: AMZN), qui sont toutes répertoriées dans le S&P, ont chacune une évaluations de 1 000 milliards de dollars, attirant une attention considérable des investisseurs et des médias. À l'inverse, il est fort possible que vous n'ayez jamais entendu parler de The Trade Desk (NASDAQ: TTD), de Cree Inc (NASDAQ: CREE) et de Coupa Software (NASDAQ: COUP ), trois des plus gros composants du Russell 2000.

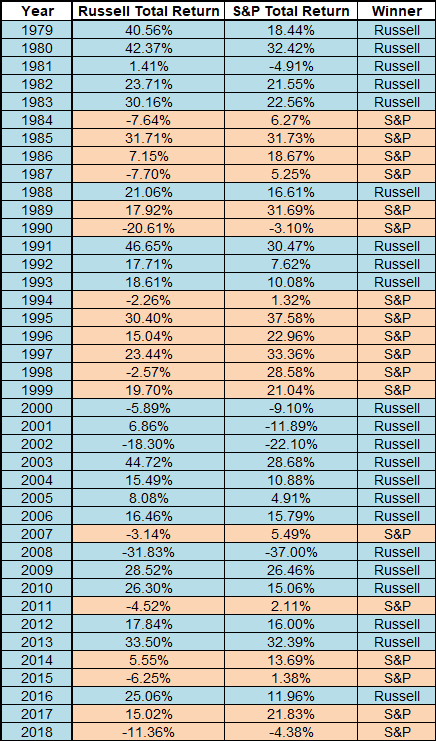

Au cours des dix dernières années, il est devenu globalement admis que les petites capitalisations sont généralement plus performantes que les grandes. Mais le sont-elles vraiment? Voici ce que nous avons découvert à partir des données ci-dessous, qui répertorient les rendements totaux annuels (dividendes inclus) de l’indice S&P 500 et du Russell 2000.

Premièrement, notons que sur la base des résultats des 40 dernières années (période pour laquelle les données du Russell 2000 étaient disponibles), l’indice des sociétés à petite capitalisation a surperformé 22 fois le S&P 500; le S&P a battu le Russell 18 fois. Globalement, cela semble donc assez équilibré.

Deuxièmement, la surperformance semble être cyclique. Les données montrent que le Russell a généralement surperformé entre 1979-1983, 1991-1993, 2000-2014, tandis que le S&P a surperformé entre 1984-1990, 1994-1999 et 2014-2018. En décomposant davantage ces périodes, un schéma se dessine.

Les surperformances du Russell 2000 coïncident avec des périodes de troubles économiques aux États-Unis:

- 1979-1983: inflation à deux chiffres, en plus des récessions en 1980 et 1982.

- 1991-1993: récession de 1990-1991

- 2000-2014: bulle technologique, crise des subprimes

Le S&P 500 a surperformé lorsque l’économie américaine était forte:

- 1984-1990: boom des années 1980 menant à la récession de 1990

- 1994-1999: expansion économique au milieu des années 90, entraînant la bulle technologique

- 2014-2018: expansion économique après la sortie de la crise de 2008

Bien entendu, la corrélation entre la performance des indices n’est pas absolue. Certaines années, les résultats vont à l’encontre de cette théorie. Néanmoins, la corrélation est suffisamment forte pour indiquer que lorsque l'économie est en expansion, optez pour les grandes capitalisations. Toutefois, lorsque les conditions économiques deviennent difficiles, optez pour les sociétés à petite capitalisation.

Et comme nous avons déjà analysé les chiffres, voici la réponse à une question secondaire: si vous aviez investi 100 dollars dans le Russell et le S&P en janvier 1979, quel investissement aurait rapporté plus d'argent?

En janvier 2019, notre dernier point de données, vous auriez eu un rendement de 6 759$ du Russell, et de 7 735$ pour le S&P. Mais le flux des rendements dépendait aussi du temps. Le Russell a pris les devants du début de la période examinée à 1989. En 1989, le S&P a pris le relais jusqu'en 2010.

La forte reprise du Russell 2000 après la crise de la bulle technologique et des subprimes lui a permis de reprendre la tête du classement en 2010, mais cela a été perdu en 2014 lorsque le S&P est redevenu dominateur, et il le reste encore à ce jour.