Nous prévoyons que les prix du gaz et du pétrole européen baisseront tout au long de l'année 2025, les deux équilibres semblant plus confortables. La toile de fond macroéconomique et géopolitique laisse entrevoir une plus grande marge de manœuvre pour l'évolution de l'or

Le report de l'augmentation de l'offre de l'OPEP laisse planer l'incertitude

Les espoirs de relance de la Chine et les risques géopolitiques élevés suite à l'attaque de missiles de l'Iran contre Israël ont fait grimper les prix du pétrole au début du mois d'octobre, poussant le Brent au-dessus de 80 dollars le baril. Toutefois, les représailles limitées d'Israël ont fait naître l'espoir d'une désescalade des tensions, ce qui a fait retomber les prix du pétrole dans les 70 dollars à la fin du mois d'octobre. Toutefois, les récents commentaires de l'Iran suggèrent que ce point de vue est peut-être un peu présomptueux.

Si l'on met de côté les risques géopolitiques et que l'on se concentre sur les fondamentaux, les perspectives pour le marché pétrolier restent baissières en 2025, avec un excédent de pétrole tout au long de l'année. Toutefois, l'hypothèse clé est que l'OPEP+ poursuivra le dénouement progressif des 2,2 millions de b/j de réductions volontaires supplémentaires de l'offre. Nous pensons qu'il y a là un risque important, car si l'OPEP+ décide de poursuivre ces réductions jusqu'en 2025, l'équilibre pétrolier mondial sera probablement très différent de celui que nous connaissons actuellement.

Ce risque a également augmenté, l'OPEP+ ayant récemment décidé de retarder d'un mois le retour de ces barils. Nous avions précédemment estimé que le manque de conformité de certains membres et la perte de parts de marché à laquelle ils étaient confrontés pousseraient le groupe à augmenter l'offre. Toutefois, il semble que les Saoudiens et l'ensemble du groupe soient plus déterminés à soutenir le marché qu'on ne le pensait à l'origine.

Les risques géopolitiques continuent d'être quelque peu contrebalancés par les préoccupations relatives à la demande. Selon les estimations, la demande mondiale de pétrole devrait augmenter de moins de 1 million de barils par jour en 2024 et 2025. La Chine a été l'un des principaux moteurs de la révision à la baisse de la demande au cours des derniers mois, les importations cumulées de pétrole brut pour cette année ayant diminué d'environ 3 % par rapport à l'année précédente.

Alors que nous avons abaissé nos prévisions pour le Brent au quatrième trimestre 2024 de 79 $/b à 74 $/b, nos prévisions pour 2025 restent inchangées à 72 $/b.

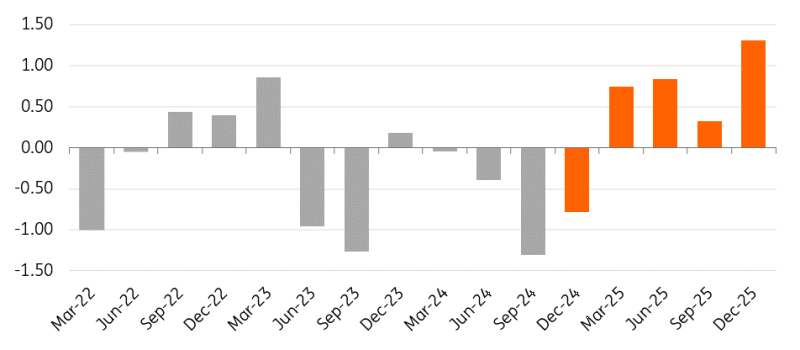

Le marché mondial du pétrole redeviendra excédentaire si l'OPEP+ annule ses réductions comme prévu en 2025 (mb/j)

Source : ING (AS:INGA) Research, AIE, EIA : ING Research, AIE, EIA et OPEP

Le stockage de gaz naturel en Europe atteint des sommets

Les prix du gaz naturel européen ont continué à se renforcer au cours du mois dernier. Le TTF a atteint son plus haut niveau depuis le début de l'année et les prix se maintiennent autour de 40 EUR/MWh. Les risques liés à l'offre ont soutenu les prix. En outre, bien que les stocks de gaz européens soient très confortables, avec un peu plus de 95 % de leur capacité, ils sont inférieurs à ceux de l'année dernière et à ceux que nous avions prévus pour le début de la saison de chauffage, ce qui ne fera que soutenir davantage les prix.

Les spéculateurs continuent de détenir une position longue nette importante dans le TTF, ce qui laisse un certain risque de positionnement sur le marché. Si les risques liés à l'offre ou un marché plus tendu que prévu ne se matérialisent pas au cours de l'hiver, il est possible que les spéculateurs liquident leurs positions longues, ce qui entraînerait une vente agressive.

L'une des principales préoccupations du marché est la perte des flux de gaz du gazoduc russe à travers l'Ukraine à la fin de cette année, lorsque l'accord de transit expirera. L'Europe perdrait alors environ 15 milliards de m3 de gaz par an. Bien que l'Ukraine ait clairement indiqué depuis plus d'un an qu'elle n'avait pas l'intention de prolonger cet accord de transit, la perte de cet approvisionnement pourrait tout de même apporter un certain soutien au marché, en particulier si l'hiver est plus froid. Les parties concernées cherchent une solution à la perte potentielle de cet approvisionnement, ce qui inclut éventuellement un accord avec l'Azerbaïdjan, qui permettrait au gaz de continuer à transiter par l'Ukraine. À défaut, l'Europe devrait compter sur de nouvelles importations de GNL, ce qui devrait être gérable compte tenu de l'augmentation de la capacité d'exportation de GNL aux États-Unis.

La montée en puissance de cette capacité et la prévision que le stockage européen terminera l'hiver 2024/25 à environ 40 % de sa capacité suggèrent que les prix chuteront jusqu'en 2025. Nous continuons à penser que la TTF sera en moyenne légèrement inférieure à 30 EUR/MWh.

Les principaux risques qui pèsent sur ce point de vue sont tout retard important dans les démarrages de GNL et un hiver plus froid que d'habitude dans l'hémisphère nord. Les prévisionnistes estiment actuellement à 60 % la probabilité d'un phénomène météorologique La Nina au cours des mois d'hiver (qui peut entraîner un temps plus frais). Toutefois, si ce phénomène se produit, il devrait être de faible intensité.

L'or atteint un nouveau record

L'or a atteint un nouveau sommet historique le mois dernier, à 2 790,10 dollars l'once, sous l'effet de l'incertitude géopolitique. L'or a été l'une des matières premières les plus performantes cette année. Il a bondi de plus de 30 % depuis le début de l'année, atteignant au passage une série de records. Il a été soutenu par la demande de valeurs refuges dans un contexte de risques géopolitiques accrus et d'incertitude à l'approche des élections américaines. L'optimisme à l'égard des baisses de taux, les achats massifs des banques centrales et la vigueur des achats asiatiques ont également contribué à la hausse record de l'or cette année.

Nous pensons que la dynamique positive de l'or se poursuivra à court et à moyen terme. Le contexte macroéconomique devrait rester favorable au métal précieux, avec la baisse des taux d'intérêt et la poursuite de la diversification des réserves étrangères dans un contexte de tensions géopolitiques, créant ainsi une tempête parfaite pour l'or. La demande de valeurs refuges, combinée aux paris haussiers des fonds spéculatifs - qui oscillent autour de leur plus haut niveau depuis quatre ans, les avoirs des ETF adossés à l'or ayant enregistré un cinquième mois consécutif de hausse en octobre - pourrait signifier que la hausse des prix de l'or n'est pas prête de s'achever.

La relance chinoise s'essouffle

Le cuivre et d'autres métaux industriels ont chuté après que l'optimisme initial concernant une reprise de la demande, suite à une série d'annonces de mesures de relance de la part de la Chine, s'est lentement essoufflé. La Chine pèse sur la demande de métaux depuis plus de deux ans. Un ralentissement économique généralisé et la crise du secteur immobilier ont pesé sur la demande de métaux industriels. De nombreuses mesures de soutien à l'immobilier ont été prises cette année, mais jusqu'à présent, elles n'ont pas eu d'impact significatif sur la demande de métaux.

Pékin devrait dévoiler de nouvelles mesures de soutien en novembre, lors de la réunion du comité permanent du Congrès national du peuple. De nouvelles mesures de relance budgétaire sont susceptibles de raviver le sentiment des investisseurs et de stimuler les prix des métaux.

Nous pensons que les perspectives de la demande de métaux industriels pour la fin 2024 et le début 2025 sont désormais plus favorables. L'amélioration du climat dans l'industrie manufacturière à la suite des baisses de taux de la Fed américaine et une plus grande certitude quant à la politique américano-chinoise sont susceptibles d'entraîner une hausse des prix des métaux.

La politique chinoise présente un risque de hausse pour nos perspectives, en fonction de la force et de la rapidité du déploiement des mesures, que nous suivrons de près. En revanche, nous pensons que la montée du protectionnisme et des barrières commerciales sont les principaux risques qui pèsent sur nos perspectives de prix.