Alors que la Réserve fédérale devrait relever ses taux d'intérêt pour la troisième fois cette année, le Dollar américain s'approche de ses plus hauts niveaux depuis plusieurs années et, dans le cas de USD/JPY, depuis plusieurs décennies. Le billet vert a légèrement reculé à la veille du FOMC, mais ne vous y trompez pas, la Réserve fédérale sera très faucon mercredi. Une hausse d'un demi-point a été complètement écartée et, au cours des dernières 24 heures, les attentes d'une hausse de 75 points de base ont grimpé à 96 %, selon l'outil Fed Watch du CME.

L'inflation est-elle suffisamment alarmante pour risquer une récession ?

Une hausse de 75 points de base constituerait un mouvement techniquement et psychologiquement important - la plus grande hausse unique depuis 1994. La réaction du dollar américain dépendra entièrement de la décision de la banque centrale d'opter pour une hausse de 50 ou 75 points de base. Pour la Fed, la question est de savoir si les conditions d'inflation sont suffisamment alarmantes pour justifier un mouvement drastique qui écraserait inévitablement les marchés boursiers et augmenterait le risque de récession l'année prochaine.

La réponse courte est oui.

En mai, les prix à la consommation ont atteint leur niveau le plus élevé depuis 40 ans et la douleur va se poursuivre puisque les prix à la production ont augmenté de 10,8 % sur un an. Les anticipations d'inflation à court et à long terme ont continué de grimper, selon l'indice de confiance des consommateurs de l'Université du Michigan de juin. Tant la Réserve fédérale que le président américain Joe Biden ont fait de la lutte contre l'inflation une priorité absolue. Pour mettre les choses en perspective, selon Moody's Analytics, le ménage américain type dépense environ 460 dollars de plus chaque mois pour le même panier de biens et de services par rapport à l'année dernière. Les prix du pétrole ayant atteint aujourd'hui leur plus haut niveau sur trois mois, rien ne laisse présager un relâchement des pressions sur les prix. La Fed pourrait s'en tirer en augmentant les taux de 75 points de base demain, car le marché du travail reste solide et le taux de chômage est proche de son niveau le plus bas depuis les années 1960.

Le problème est que l'augmentation des prix et des taux d'intérêt signifie un risque accru de récession. Selon un sondage réalisé par le Financial Times la semaine dernière (avant la montée en flèche des prévisions de hausse des taux de 75 points de base), 70 % des principaux économistes s'attendent à ce que l'économie américaine entre en récession en 2023. Ils craignent que la vitesse et la vélocité des hausses de taux de la Réserve fédérale n'entraînent une contraction plus profonde des dépenses et de la croissance. {La publication des ventes au détail est attendue demain, et une publication faible serait un rappel décourageant des risques à venir. La récente chute du taux d'épargne personnelle à son plus bas niveau depuis 2008 nous indique que les Américains puisent déjà dans leurs économies pour faire face à la hausse des prix. Malheureusement, selon 40 % des économistes interrogés, des taux de 2,8 % cette année (soit des hausses de 50 points de base en juin, juillet et septembre) ne suffiraient pas à faire baisser les prix. Les traders prennent de l'avance en tablant sur des taux de 4 % au milieu de l'année prochaine.

Comment trader la réunion de la Fed ?

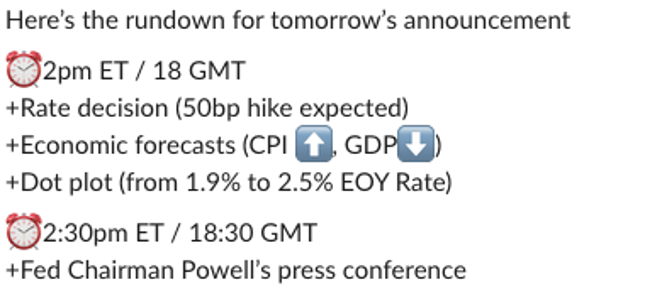

Outre la décision de la Réserve fédérale sur les taux d'intérêt, les projections économiques et leur graphique en points seront publiés demain. Nous attendons une augmentation des prévisions de l'IPC et une diminution des prévisions du PIB. Au minimum, le graphique en points devrait montrer que le taux des fonds fédéraux devrait passer de 1,9 % en 2022 à au moins 2,6 %. La prévision pour 2023 devrait passer de 2,8 % à au moins 3,5 %.

Pour l'annonce du FOMC de mercredi, il y a deux catalyseurs pour de grands mouvements dans les devises, les actions et les obligations du Trésor. Le premier est la décision sur les taux à 14 heures, qui sera accompagnée des prévisions économiques et du graphique en points. Le graphique en points fournira des indications sur la politique future, mais l'ampleur de l'attitude belliciste de la Réserve fédérale pourrait ne pas être vraiment connue avant que le président de la Fed, Jerome Powell, ne donne sa conférence de presse 30 minutes plus tard.

Lorsqu'il s'agit de trader le FOMC, il y a généralement une réaction instinctive à l'annonce, et ce mois-ci, la réaction sera importante. Ensuite, il y a généralement un retracement suivi d'une consolidation environ 10 à 15 minutes après le mouvement initial avant un véritable mouvement plus durable, environ 15 minutes après que Powell ait prononcé ses commentaires préparés. Pour le dollar américain et l'USD/JPY en particulier, 150 est un objectif lointain mais réalisable si la Fed relève ses taux de 75 points de base et suggère un resserrement de 50 points de base lors des deux ou trois prochaines réunions. Toutefois, si elle ne relève les taux que de 50 points de base au lieu de 75, même si elle a l'intention de poursuivre le resserrement de manière cohérente au cours des prochains mois, le dollar américain devrait se vendre en signe de déception, et il serait préférable d'être long sur EUR/USD plutôt que court sur USD/JPY. Toutefois, comme la voie du resserrement monétaire reste clairement agressive, le repli du dollar américain sera de courte durée.