- La flambée des rendements montre que les investisseurs croient en la voie de Mester vers des taux d'intérêt plus élevés.

- Les trois principaux indices ont prolongé leur tendance à la baisse

- Les emplois non agricoles NFP créeront des attentes d'inflation.

En janvier dernier, je travaillais encore dans un environnement de taux d'intérêt quasi nuls, et j'ai donc interprété la hausse des rendements comme positif pour les actions. Les rendements augmentent lorsque les investisseurs vendent leurs obligations. Dans cet environnement, les investisseurs ont vendu pour se tourner vers les actifs à risque - augmentant ainsi la demande d'actions.

Cependant, j'ai inversé cette perspective le 31 janvier après que la Fed soit devenue belliciste le 27. Lorsque les rendements augmentent dans un environnement de hausse des taux, la corrélation entre les rendements et les actions passe de positive à négative. Des taux plus élevés "rendent les actions plus chères et signifient que les bons du Trésor constituent une avenue d'investissement plus sûre et plus attrayante que les actions pour certains investisseurs".

Puis, le 27 mars, les actions ont fait un retour en force, ramenant une baisse de 15 % à 5 %, car la Fed a donné aux investisseurs l'assurance que l'économie était assez forte et pouvait supporter un resserrement agressif et que la banque centrale allait enfin combattre l'inflation galopante. Toutefois, j'ai réitéré le risque d'une forte hausse des rendements et prédit que les trois principaux indices rejoindraient bientôt le Russell 2000 dans un marché baissier.

Et le mois de septembre a connu la pire déroute mensuelle depuis l'infâme braderie de mars 2020, où le monde a paniqué face à une effrayante pandémie mondiale, et sur le même thème - la hausse continue des taux d'intérêt.

Toutefois, le S&P 500 a clôturé son troisième trimestre de pertes consécutives pour la première fois depuis 2009, après le fameux krach de 2008 à l'origine de la Grande Récession. Dans le même temps, les obligations du Trésor américain ont enregistré la plus forte décollecte en trois mois, poussant les rendements à leur plus haut niveau depuis dix ans, les obligations à 10 ans touchant 4 % mercredi.

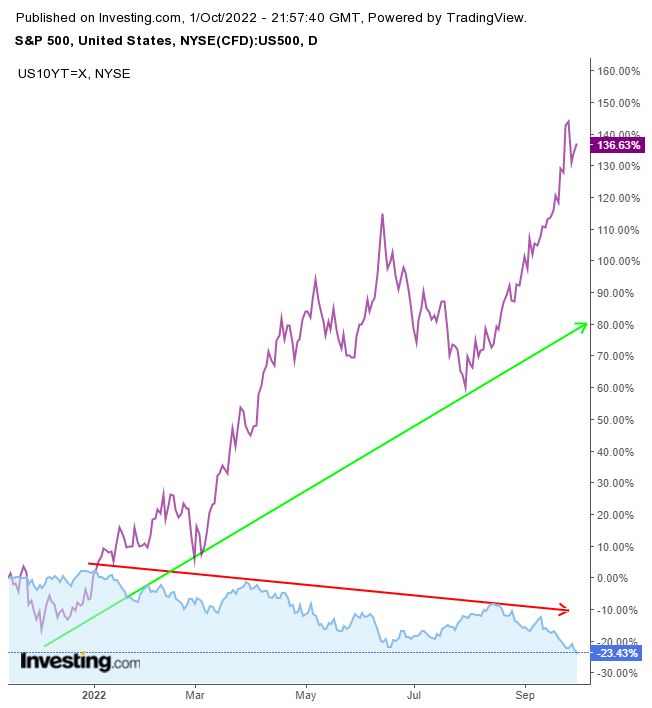

Les obligations à 10 ans ont grimpé pendant neuf semaines consécutives, leur plus longue série de gains depuis avril 1994, selon les données de Refinitiv. Alors que la longue ombre supérieure de la semaine dernière et la résistance de la semaine précédente suggèrent un repli potentiel des rendements, le graphique ci-dessous montre un plancher, menaçant une nouvelle hausse des rendements et des taux. Si cette perspective se concrétise, je m'attends à ce que le même thème continue de pousser les actions à la baisse : des taux plus élevés rendent les actions chères, tandis que des rendements plus élevés offrent une alternative sûre et attrayante.

Vendredi, la vice-présidente de la Fed, Lael Brainard a reconnu que la banque centrale était préoccupée par les vulnérabilités des marchés émergents et le risque croissant d'instabilité pour trois raisons :

- L'augmentation de la dette des pays pauvres car ils empruntent en dollars.

- Ils sont obligés d'augmenter leurs taux pour défendre leur monnaie, ce qui ralentit leur croissance économique.

- Nous exportons l'inflation américaine vers d'autres pays, car les matières premières sont cotées en dollars.

Bloomberg a qualifié la reconnaissance par Mme Brainard de la nécessité de surveiller l'impact que les coûts d'emprunt pourraient avoir sur la stabilité du marché mondial comme ayant "apaisé les inquiétudes vendredi". Je ne suis humblement pas d'accord avec cette évaluation. Les quatre indices américains ont clôturé près du point bas de la séance, car il n'y avait que des vendeurs mais pas d'acheteurs à ces prix. Après s'être détendus dans l'heure qui a suivi le discours de M. Brainard, les rendements sont repartis à la hausse, clôturant près des sommets de la séance. À mon avis, les commentaires de M. Brainard sur l'inopportunité de se retirer prématurément de la lutte contre l'inflation ont laissé une plus forte impression aux investisseurs. Et le fait que même un centriste comme Brainard préconise de continuer à relever les taux est révélateur. Jeudi, la présidente de la Banque de réserve fédérale de Cleveland, Loretta Mester, s'est montrée belliciste et a exprimé le même sentiment. Mester s'exprimera à nouveau le mardi à 9h15 ET, et je m'attends à une volatilité autour de son discours.

Le prochain indicateur important de l'inflation sera le rapport sur les emplois non agricoles de vendredi. L'Amérique aura-t-elle créé plus d'emplois et continué à augmenter les salaires ? Si c'est le cas, cela entraînera une hausse de l'inflation, les consommateurs continuant à faire augmenter la demande et les prix. Les économistes s'attendent à un autre 250 000 emplois, le chômage restant à 3,7 %, juste au-dessus du niveau le plus bas enregistré en cinq décennies. Même si, si cela s'avérait exact, il s'agirait de la plus faible progression de l'emploi depuis la fin de 2020, elle serait tout de même supérieure à la moyenne sur cinq ans. Une demande de main-d'œuvre aussi soutenue continue de soutenir les salaires, luttant contre la voie empruntée par la Fed pour réduire l'inflation via la hausse des taux d'intérêt, ce qui la contraint à devenir encore plus agressive.

Les haussiers s'attendaient à ce que le récent rallye ait permis au marché de toucher le fond. Il existe un "indicateur de 50%" lorsqu'un rallye divise par deux les pertes du marché baissier qui sont considérées comme un record parfait pour appeler les marchés haussiers. Cependant, je suis un analyste simple. J'ai suivi les lignes de tendance, les sommets et les creux, c'est pourquoi je suis resté fidèle à mes griffes baissières. Maintenant que les trois principaux indices américains ont atteint de nouveaux planchers, je réitère mon message du mois d'août concernant la prédiction du S&P 500 à 3 000. Depuis, Mike Wilson, chef de la stratégie actions américaines de Morgan Stanley, m'a rejoint dans cette évaluation, en disant que le S&P 500 pourrait tomber dans la fourchette basse des 3 000.

Robert Pavlik, gestionnaire de portefeuille principal chez Dakota Wealth à Fairfield, dans le Connecticut, s'est également joint à ma prédiction, disant qu'il envisage un niveau de soutien de 3 000 pour le S&P dans le pire des cas. Toutefois, je ne serais pas surpris que l'indice S&P 500 et les autres moyennes continuent de baisser. Tant que l'inflation n'est pas maîtrisée, que la Fed ne cesse pas de relever ses taux et que les rendements ne se détendent pas, je prévois que les actions continueront de baisser. Un marché baissier moyen se vend 39 % sur 20 mois, ce qui implique une nouvelle baisse de 19 %.

Les quatre principales moyennes américaines ont toutes développé des drapeaux. Le S&P 500 est le seul dont le drapeau n'est pas en pente ascendante, ce qui me rend moins confiant dans sa puissance, même si Martin Pring écrit dans son Technical Analysis Explained que les drapeaux n'ont pas besoin d'être en pente. Le Russell 2000 est le seul drapeau qui ne s'est pas encore achevé. L'indice S&P 500 est le seul à avoir trouvé un support au-dessus de sa MA à 200 semaines, alors que les autres sont déjà tombés en dessous de la leur il y a deux semaines déjà.

Le drapeau (plat) de l'indice S&P 500 implique une chute jusqu'à 3 443,36, sur la base du mât du drapeau, et compte tenu de la liquidation précédente, cela pourrait même se produire aussi rapidement que dans les trois prochains jours.

Divulgation : L'auteur n'a aucune position dans les titres mentionnés dans cet article.

***

Vous cherchez à faire le point sur votre prochaine idée ? Avec InvestingPro+, vous pouvez trouver

- Les données financières de n'importe quelle entreprise pour les 10 dernières années

- Des scores de santé financière pour la rentabilité, la croissance, etc.

- Une juste valeur calculée à partir de dizaines de modèles financiers

- Une comparaison rapide avec les pairs de l'entreprise

- Des graphiques fondamentaux et de performance.

Et bien d'autres choses encore. Obtenez rapidement toutes les données clés pour prendre une décision éclairée, avec InvestingPro+. En savoir plus >>

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks