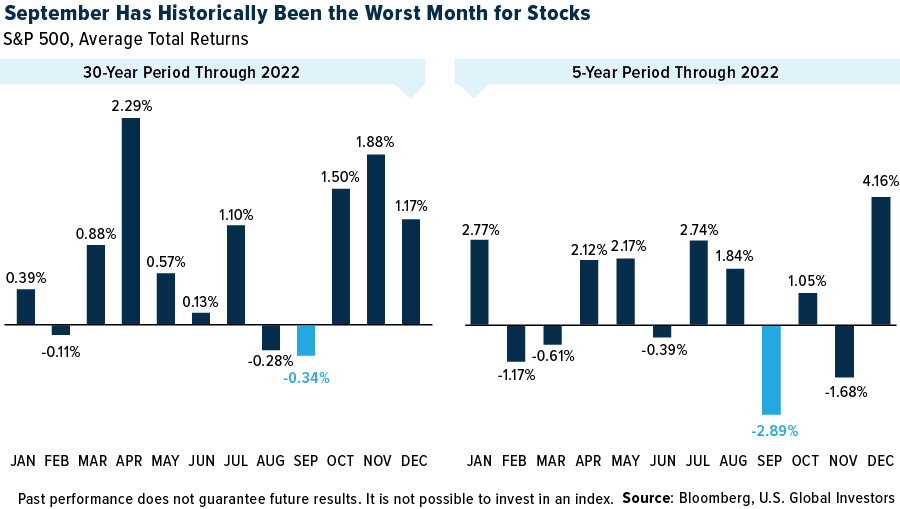

Il est de notoriété publique que le mois de septembre est historiquement un mois difficile pour les actions, quelle que soit la période considérée. Depuis 1928, l'indice S&P 500 a clôturé 52 fois en baisse en septembre, plus que tout autre mois, selon Yardeni Research. Si l'on considère les rendements mensuels des 30 dernières années et des cinq dernières années, les actions ont enregistré les pires performances en septembre, avec un recul de 0,34 % et de 2,89 % en moyenne, respectivement.

Même si les performances passées ne garantissent pas les résultats futurs, les investisseurs doivent se préparer à une volatilité continue des marchés ce mois-ci.

Dans le même temps, un examen attentif des indicateurs économiques et des tendances du marché suggère que ce mois de septembre pourrait offrir des opportunités d'investissement stratégiques.

Le scénario de la récession semble s'estomper

Alors que l'optimisme revient prudemment à Wall Street, de nouvelles données suggèrent que les craintes d'une récession imminente s'estompent parmi certaines entreprises du S&P 500.

FactSet rapporte que les sociétés du S&P 500 ont été beaucoup moins nombreuses à mentionner le terme "récession" lors de leurs appels à résultats du deuxième trimestre que lors des trimestres précédents. Seules 62 sociétés ont cité ce terme, ce qui représente une baisse de 45 % par rapport au trimestre de mars et le nombre le plus bas depuis le dernier trimestre de 2021.

Une étude récente sur l'impact économique de la hausse des taux offre un contexte qui peut contribuer à expliquer l'optimisme retrouvé des entreprises. Selon les conclusions de la Banque fédérale de réserve de Chicago, la majeure partie de la politique de relèvement des taux de la Fed a déjà été ressentie dans l'économie au sens large. L'impact sur le marché du travail sera plus lent, plus de la moitié de l'effet total sur les heures travaillées ne s'étant pas encore matérialisé. Toutefois, les auteurs du rapport prévoient que les mesures politiques existantes devraient suffire à rapprocher l'inflation de l'objectif de 2 % de la Fed d'ici à la mi-2024, sans déclencher de récession.

Cela pourrait signifier que l'ère des hausses de taux touche à sa fin, ce qui serait probablement positif pour les actions.

En effet, les marchés de paris semblent croire que la Fed est prête à faire une pause. La probabilité que le Federal Open Market Committee (FOMC) maintienne les taux à leur niveau actuel lors de la réunion de ses membres à la fin du mois est de 95 %, selon les données sur les prix des contrats à terme à 30 jours sur les Fed Funds. Il est tout aussi probable que les taux soient abaissés dans un an.

L'inflation de base serait en train de ralentir, ce qui pourrait donner à la Fed une certaine marge de manœuvre. Le discours du président Jerome Powell au symposium de Jackson Hole le mois dernier a été généralement bien accueilli par les marchés, ce qui indique que la politique de la banque centrale restera dépendante des données et qu'elle ne se resserrera qu'en cas de nécessité.

Signes de résilience dans l'industrie manufacturière et les services

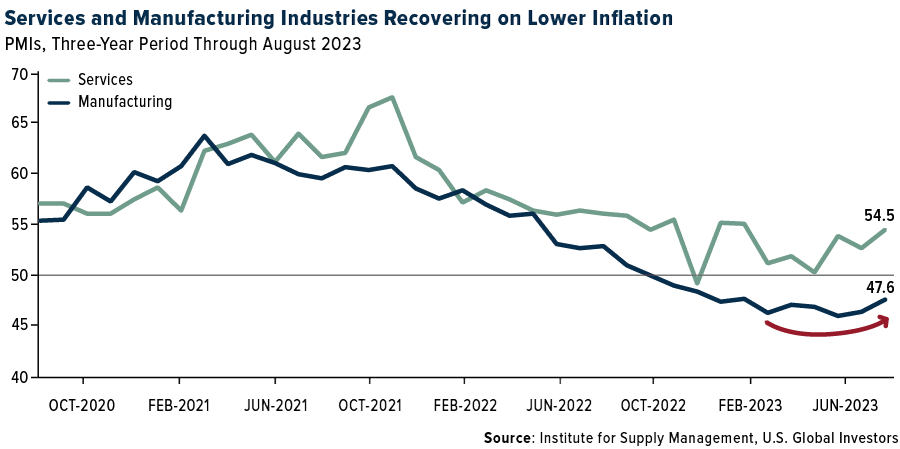

La santé des secteurs manufacturier et des services aux États-Unis, même si elle reste à des niveaux historiquement bas, évolue également dans la bonne direction, ce qui laisse penser qu'il s'agit d'une bonne occasion d'achat.

L'Institute for Supply Management (ISM) a indiqué que l'indice des directeurs d'achat de services (PMI) avait augmenté pour le troisième mois consécutif en août. Un indice PMI supérieur à 50,0 indique une expansion, et l'indice est passé de 52,7 en juillet à 54,5 en août.

Du côté de l'industrie manufacturière, les conditions sont restées sous la barre des 50,0 pour le dixième mois consécutif en août, bien qu'elles aient montré de légers signes d'amélioration. L'indice PMI s'est établi à 47,6, soit une légère augmentation par rapport à juillet (46,4) et le chiffre le plus élevé depuis février, ce qui indique un ralentissement du rythme de contraction.

Dans l'ensemble, les deux secteurs montrent des signes de résilience et d'adaptabilité alors que les prix sont progressivement maîtrisés. Pour les investisseurs qui s'intéressent aux perspectives de croissance à long terme, ces changements subtils mais positifs pourraient constituer un point d'entrée favorable.

Stratégies d'investissement pour septembre et au-delà

Septembre a la réputation d'être un mois difficile pour les actions, mais le contexte économique actuel suggère que cette année pourrait être différente. La diminution des craintes de récession, les signes d'un changement potentiel de la politique de la Fed et les tendances sectorielles positives sont autant d'éléments qui permettent d'envisager des opportunités d'investissement stratégiques.

Il est essentiel d'adopter une approche équilibrée. La diversification reste essentielle et les investisseurs peuvent envisager un mélange de classes d'actifs, y compris les actions, les titres à revenu fixe, les matières premières et, bien sûr, l'or pour se protéger contre les incertitudes actuelles.

Comme toujours, les investisseurs doivent rester vigilants et surveiller les pressions inflationnistes et les incertitudes géopolitiques qui pourraient accroître la volatilité des marchés. Une stratégie d'investissement réfléchie et fondée sur des données pourrait s'avérer particulièrement payante dans le contexte actuel, car elle permet à la fois de gérer les risques et de saisir de nouvelles opportunités.

Divulgation : Toutes les opinions exprimées et les données fournies peuvent être modifiées sans préavis. Certaines de ces opinions peuvent ne pas convenir à tous les investisseurs. En cliquant sur le(s) lien(s) ci-dessus, vous serez dirigé vers le(s) site(s) Internet d'un tiers. U.S. Global Investors n'approuve pas toutes les informations fournies par ce(s) site(s) et n'est pas responsable de leur contenu.

L'indice boursier S&P 500 est un indice pondéré en fonction de la capitalisation largement reconnu de 500 actions ordinaires de sociétés américaines. L'indice des directeurs d'achat est un indicateur de la santé économique du secteur manufacturier. L'indice PMI est basé sur cinq indicateurs principaux : les nouvelles commandes, les niveaux de stocks, la production, les livraisons des fournisseurs et l'environnement de l'emploi.