Il est clair depuis un certain temps que le risque de récession aux États-Unis a diminué ces derniers mois, mais les mises à jour de cette semaine d'un GDP nowcast largement suivi publié par la Fed d'Atlanta ont été révisées à la hausse - de beaucoup - pour le troisième trimestre.

Selon ce modèle, l'économie américaine ne se contente pas de rouler à un rythme modéré, elle bondit.

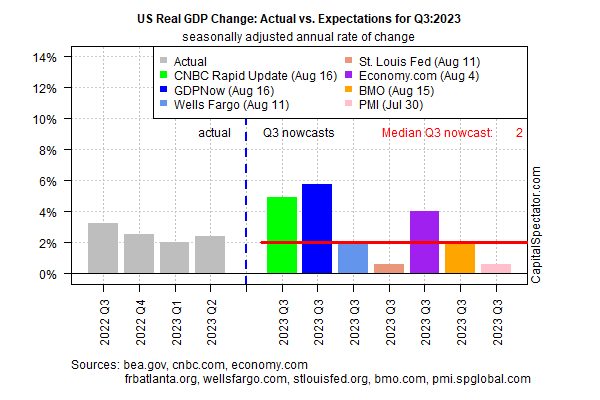

La production américaine est en passe d'augmenter de 5,8 % au troisième trimestre en taux annuel réel corrigé des variations saisonnières, selon l'estimation GDPNow du 16 août. Cette estimation fait suite à celle de la veille, qui avait été fortement revue à la hausse (5,0 %).

Si la prévision actuelle de 5,8 % est exacte, le taux de croissance de l'économie devrait plus que doubler par rapport à la hausse du deuxième trimestre et marquera la plus forte progression depuis le quatrième trimestre de 2021.

Un autre modèle de prévision publié par Economy.com montre également une forte accélération de la croissance au troisième trimestre. Cette estimation du 15 août indique que la production augmentera de 4,0 % au cours du trimestre actuel. Bien que ce chiffre soit nettement inférieur à l'estimation de GDPNow, il s'agit tout de même d'une forte accélération de l'activité économique.

Est-il temps de faire sauter les bouchons de champagne ? Pas encore. Bien que cette paire de prévisions immédiates brosse un tableau haussier de l'économie qui se démarque de l'histoire récente, les modèles de prévisions immédiates peuvent être volatils, de sorte que les données entrantes pourraient rapidement inverser les dernières mises à jour en un clin d'œil.

La question clé est la suivante : Comment les autres estimations du troisième trimestre se comporteront-elles dans les jours et les semaines à venir ?

L'outil de surveillance des prévisions immédiates que je privilégie consiste à combiner plusieurs estimations et à suivre les changements, ce qui constitue une méthodologie plus solide pour les prévisions immédiates que de s'appuyer sur un seul modèle.

À cet égard, les deux prévisions immédiates fortement révisées citées ci-dessus n'ont pas encore fait bouger l'aiguille de l'estimation médiane de CapitalSpectator.com pour le trimestre en cours, qui est toujours de 2,0 % pour le troisième trimestre - inchangée par rapport à la mise à jour de mardi.

Il se peut que les données du troisième trimestre se renforcent, mais cela reste une proposition délicate. Un signe plus convaincant serait que l'estimation médiane du graphique ci-dessus augmente et, plus important encore, reste élevée au cours des prochaines semaines.

Pour l'heure, il est plus convaincant de penser qu'il n'y a pratiquement pas lieu de s'attendre à un début de récession au cours du trimestre actuel. La situation est moins claire pour le quatrième trimestre et les suivants, mais il est juste de dire que les perspectives à court terme sont plus favorables.

N'oubliez pas non plus que la Réserve fédérale surveillera la situation. Si l'activité économique reprend, cela pourrait se traduire par d'autres hausses de taux afin d'éviter des conditions susceptibles de raviver les pressions inflationnistes et d'inverser la récente tendance à la désinflation.

Pour l'instant, les contrats à terme sur les Fed funds continuent d'indiquer qu'il y a de fortes chances que la Fed laisse ses taux inchangés lors de la prochaine réunion du FOMC, le 20 septembre. À plus long terme, cependant, il est plus ou moins probable que les taux restent inchangés.

Le marché obligataire semble se rendre compte que la croissance pourrait s'accélérer et que la Fed pourrait être contrainte de réagir. Le rendement du Trésor de 2 ans, sensible à la politique monétaire, est proche de son plus haut niveau de l'année. sensible à la politique monétaire, se négocie près de son plus haut niveau de l'année. Parallèlement, le taux de 10 ans a augmenté hier pour atteindre son plus haut niveau depuis 15 ans.

Si vous vous attendiez à une fin d'été calme sur le plan macroéconomique, le moment est venu de revoir vos prévisions.