- La prudence est de mise pour les investisseurs individuels dans le contexte de la reprise actuelle du marché

- La faiblesse du marché, la décélération des bénéfices et les valorisations élevées des méga-capitalisations technologiques indiquent des perspectives de marché peu favorables.

- En utilisant l'analyseur d'actions InvestingPro, les investisseurs peuvent identifier les actions qui méritent d'être vendues pour se prémunir contre une baisse potentielle du marché.

Alors que le marché montre enfin des signes de rupture après avoir évolué en fourchette pendant plus de six mois, les investisseurs particuliers sont naturellement enclins à se lancer et à faire des achats impulsifs sans hésitation. Cette tendance s'intensifie avec la peur de manquer la tendance de l'IA, ce qui conduit les investisseurs à privilégier les titres qui sont clairement surachetés, comme NVIDIA (NASDAQ :NVDA).

Toutefois, il est essentiel de se rappeler que ces sentiments sont souvent des illusions trompeuses créées par notre propre esprit. Les investisseurs institutionnels en sont bien conscients et exploitent ces émotions à leur avantage, ce qui nous désavantage.

Un examen rationnel du marché révèle une réalité moins optimiste que les actions récentes. Malgré les progrès réalisés sur les fronts de l'inflation et des taux d'intérêt, les bénéfices des entreprises et l'activité économique continuent de montrer des signes d'alerte.

L'amplitude du marché a également été extrêmement faible. En fait, environ 9,5 % de la hausse de 11,5 % de S&P 500 depuis le début de l'année ont été générés par sept titres seulement, à savoir Apple Inc. (NASDAQ :AAPL), Microsoft Corporation (NASDAQ :MSFT), Alphabet (NASDAQ :GOOGL) (NASDAQ :GOOG), Meta Platforms (NASDAQ :META), Amazon.com (NASDAQ :AMZN), Tesla (NASDAQ :TSLA), et NVIDIA. Et comme si cela ne suffisait pas, les méga-capitalisations technologiques se négocient actuellement à près de 30 fois leurs bénéfices prévus pour 2024.

Les investisseurs institutionnels semblent convenir que la situation actuelle est pour le moins préoccupante.

Selon Michael Landsberg, directeur des investissements chez Landsberg Bennett Private Wealth Management, "le manque d'envergure du marché, associé à la décélération des bénéfices au cours des deux derniers trimestres, signifie qu'il existe encore un risque de baisse à l'avenir".

De même, Robert Schein, directeur des investissements chez Blanke Schein Wealth Management, a déclaré dans une interview pour TheStreet.com : "Nous avons besoin de la participation d'autres secteurs :

"Nous avons besoin de la participation d'autres secteurs. Les investisseurs devraient s'attacher à diversifier activement leurs portefeuilles, en s'exposant à plusieurs secteurs de l'indice S&P et à diverses classes d'actifs, ce qui leur permettrait de mieux gérer les risques dans un environnement où l'incertitude est omniprésente".

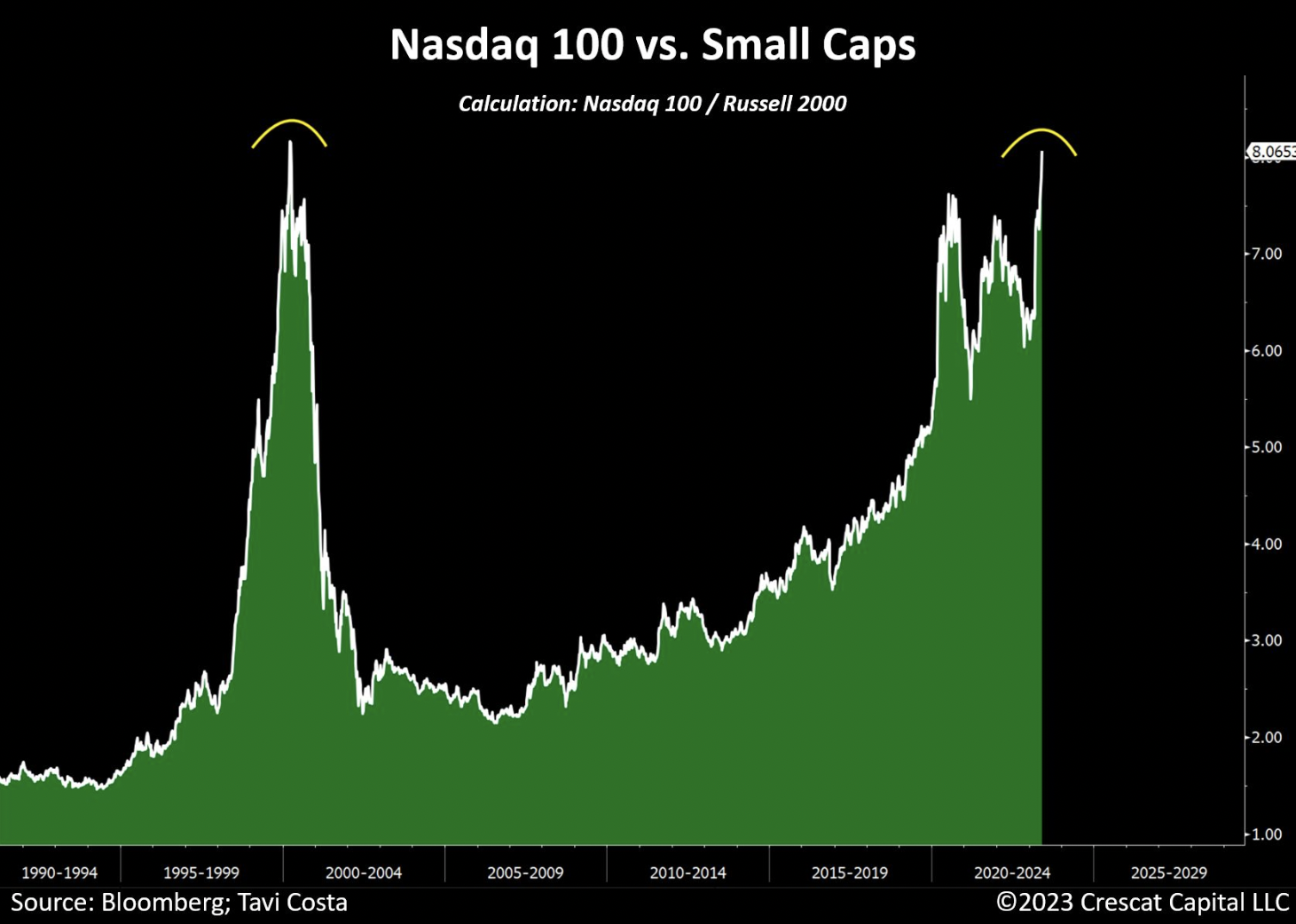

Comme le montre Tavi Costa, le ratio Nasdaq-to-Russel atteint des niveaux similaires au pic de la bulle Internet de 1999-2000.

Source : Tavi Costa : Tavi Costa

Début janvier, j'avais fixé mon objectif pour le S&P 500 à 4 300 pour l'année. Compte tenu du scénario susmentionné et de ma vision macroéconomique plus large (comme expliqué dans l'article), je m'attends au moins à un repli salutaire prochainement, si ce n'est à quelque chose de plus important.

Dans cette optique, je pense que les investisseurs longs devraient commencer à couvrir une partie de leurs gains annuels en vendant des actions surachetées. Dans l'intervalle, ils peuvent conserver leurs positions longues sur des titres solides.

Utilisons le scanner d'actions InvestingPro pour trouver les titres que les investisseurs devraient envisager de vendre à découvert dès maintenant. Les lecteurs peuvent effectuer la même recherche en cliquant sur le lien suivant : Essayez-le gratuitement pendant une semaine!

Trouver des perdants potentiels avec InvestingPro

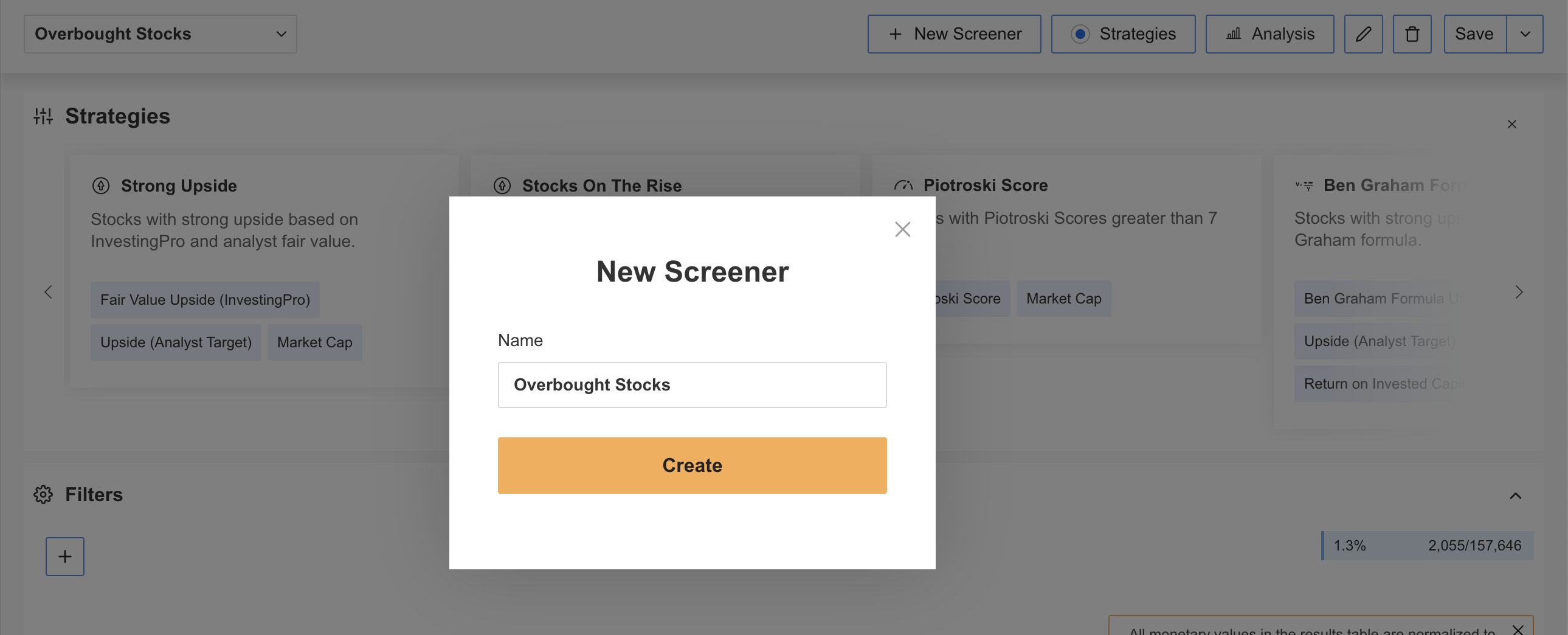

Cette fois-ci, nous allons utiliser le scanner d'actions InvestingPro un peu différemment ; au lieu de chercher des actions fortes, nous allons trouver des actions qui valent la peine d'être vendues maintenant. J'ai commencé mes recherches en créant un nouveau screener appelé "Overbought Stocks".

Source : InvestingPro

Pour trouver les perdants potentiels parmi les milliers d'actions répertoriées sur le marché, j'ai utilisé la configuration suivante :

- Actions dont le ratio cours/bénéfice est supérieur à 30

- dont le rendement est supérieur à 30 % depuis le début de l'année

- dont l'estimation de la juste valeur est négative

- qui ont un score de santé financière de 3 ou moins sur InvestingPro

- qui appartiennent aux secteurs des technologies de l'information ou des communications.

Cette recherche a donné trois titres, à savoir

- Hitek Global (NASDAQ :HKIT), avec un potentiel de baisse de 36,7%.

- Intercede Group (LON :IGP), avec un potentiel de baisse de 24,1%.

- AvePoint (NASDAQ :AVPT), avec un potentiel de baisse de14,6%.

Examinons plus en détail Hitek Global afin de mieux comprendre pourquoi les investisseurs peuvent utiliser ces actions pour se protéger contre une baisse potentielle du marché.

Les investisseurs peuvent effectuer la même recherche par eux-mêmes en cliquant sur le lien suivant : Essayez-le gratuitement pendant une semaine!

Hitek Global

Basée en Chine, Hitek Global est un fournisseur de conseils et de solutions informatiques répondant aux besoins des petites et moyennes entreprises dans différents secteurs d'activité en Chine. L'entreprise est spécialisée dans l'offre de dispositifs de contrôle fiscal anti-contrefaçon (ACTCS), tels que des disques fiscaux et des imprimantes sophistiqués, ainsi que des services ACTCS et d'autres supports informatiques.

Depuis son introduction en bourse en mars, l'action HKIT a connu une formidable progression, principalement due à la réouverture de l'économie chinoise, à l'IA et à la hausse des valeurs technologiques.

Toutefois, après une hausse fulgurante de 95 %, l'action commence à montrer des signes de vulnérabilité. En cas de retournement du marché, il est probable que Hitek subisse des pertes rapides et importantes, ce qui en fait une cible parfaite pour ceux qui cherchent à vendre à découvert le secteur de l'IA.

Voici les principales remarques sur le titre que l'on trouve sur la page du titre d'InvestingPro :

- Ratio P/E de 108,2x

- Tendance à la baisse des bénéfices par action

- L'indice RSI suggère que le titre est suracheté

- L'action se négocie généralement avec une forte volatilité des prix

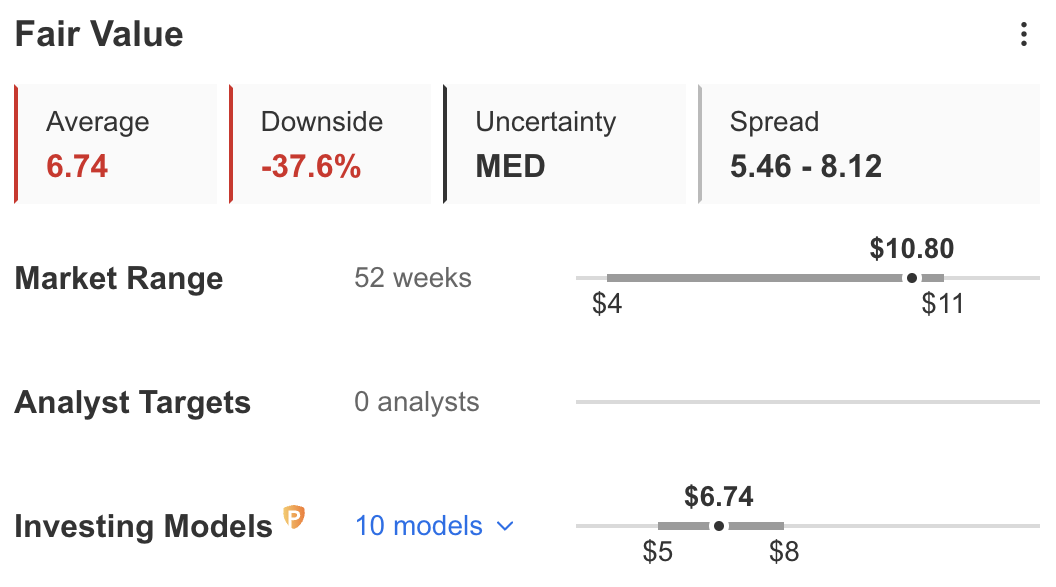

En conséquence, l'action présente actuellement un risque de baisse de 37,6 %, selon le score de Fair Value d'InvestingPro.  Source : InvestingPro

Source : InvestingPro

Du côté positif, l'action a une marge bénéficiaire brute impressionnante et les liquidités dépassent les obligations à court terme, ce qui lui a valu un score de "bonne" santé financière sur InvestingPro.  Source : InvestingPro

Source : InvestingPro

Néanmoins, la combinaison d'un multiple élevé, d'un ralentissement des bénéfices et des risques permanents liés au gouvernement chinois fait de l'action une bonne cible pour se prémunir contre une baisse.

Conclusion

Les investisseurs individuels doivent faire preuve de prudence et résister à la tentation d'acheter des actions surachetées par FOMO. Bien que le marché puisse sembler prometteur, des facteurs sous-jacents tels que la faiblesse de la largeur du marché, la décélération des bénéfices et les valorisations exagérées des méga-capitalisations technologiques justifient une évaluation rationnelle de la situation actuelle.

En utilisant le scanner d'actions InvestingPro, les investisseurs peuvent identifier les actions qui méritent d'être vendues à découvert pour se prémunir contre une baisse du marché. Hitek Global, une société de conseil en informatique basée en Chine, est un exemple de ce type d'action, avec son ratio C/B élevé, ses bénéfices par action en baisse et ses conditions de surachat.

***

Divulgation: l'auteur a une position longue sur Apple, Microsoft et Alphabet.