- Les marchés baissiers créent du stress, et l'arbitrage de fusions en est un exemple.

- Ce style comporte de nombreux risques, mais aussi des opportunités.

- Cet article présente le style et un exemple avec Black Knight (NYSE:BKI).

Les marchés baissiers sont difficiles par définition. Même les baissiers ont du mal à gagner de l'argent (voir le rallye de l'été).

L'une des raisons est que, comme le dit le vieil adage, "les corrélations passent à un" en cas de crise. Toutes les astuces d'allocation d'actifs, de diversification ou de sélection de titres sont vouées à l'échec si tout s'effondre.

C'est l'une des raisons pour lesquelles les situations dites spéciales deviennent plus intéressantes en temps de crise. Les situations spéciales - des opportunités d'investissement basées sur un catalyseur spécifique qui n'est pas directement lié aux événements du marché ou aux performances fondamentales - offrent des rendements non corrélés à la direction du marché. Du moins en théorie. L'arbitrage de fusions, qui fait l'objet de cet article, est une sous-catégorie des situations spéciales.

En pratique, ces situations existent dans le monde réel, et les conditions des marchés financiers pèsent sur elles. Les craintes de tensions financières élargissent les écarts d'arbitrage de fusions, et la hausse des taux d'intérêt réduit l'intérêt de détenir des positions d'arbitrage.

Le marché 2022 offre un certain nombre d'écarts d'arbitrage de fusion importants, et c'est l'un des domaines que j'ai considéré comme intéressant dans le marché actuel. Voyons ce qu'implique l'arbitrage de fusion, les risques généraux et spécifiques à 2022, et un exemple d'opération intéressante.

L'investissement dans l'arbitrage de fusions

Le concept d'arbitrage est fondamentalement le suivant : un produit est disponible à un prix donné à un endroit et à un autre ailleurs, et l'arbitragiste tire parti de la différence entre ces deux prix.

L'arbitrage de fusion consiste à acheter les actions d'une société qui va être rachetée lorsqu'elle se négocie encore en dessous de son prix d'acquisition final. Pour utiliser un exemple évident, Elon Musk a signé un contrat pour acheter Twitter (NYSE:TWTR) pour 54,20 $, les actions Twitter se négocient à 38,62 $, il y a donc un écart de 40,3 %, et quelqu'un qui achète ici aurait la possibilité d'obtenir un rendement de 40,3 % lorsque l'opération sera conclue.

Les raisons du risque

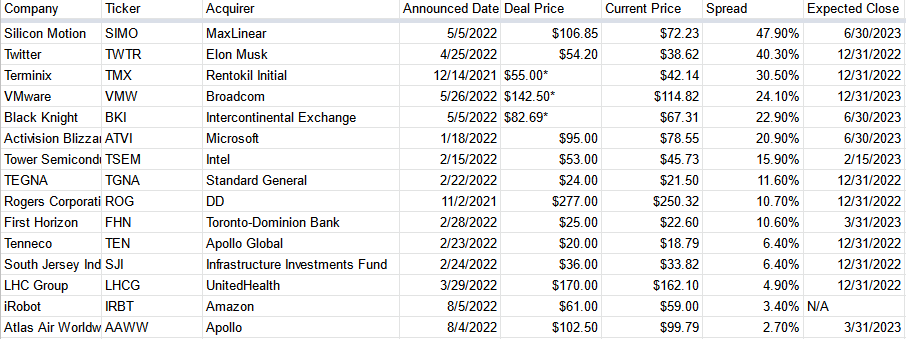

Comme tout ce qui se passe sur les marchés, les opérations d'arbitrage de fusions ne sont pas si faciles. Les écarts entre les opérations d'arbitrage de fusions ont été exceptionnellement élevés cette année. Voici une liste sélectionnée de certains des écarts les plus élevés encore disponibles.

Source : StreetInsider

Voici quelques-unes des raisons pour lesquelles les écarts de taux existent, hors catégorie Musk :

Risque antitrust supplémentaire

La Federal Trade Commission (FTC) est chargée d'examiner la plupart des fusions aux États-Unis et est dirigée par Lina Khan, une éminente spécialiste des questions antitrust. L'Union européenne a également renforcé son examen des fusions au cours des dernières années. Le risque réglementaire est donc plus élevé que par le passé.

Préoccupations en matière de financement

La volatilité des marchés rend le financement des opérations plus difficile à boucler. Autrement dit, si un accord est conclu pour toutes les actions, comme dans le cas de la tentative d'offre de Zoom sur Five9 (NASDAQ:FIVN), et que l'action de Zoom chute fortement, l'accord devient moins intéressant pour Five9. Ou si une société cherche à lever des fonds pour financer l'opération et que les conditions de financement se resserrent, la transaction devient plus difficile à conclure et certaines des synergies prévues dans l'opération sont perdues.

Préoccupations liées aux taux d'intérêt

La hausse des taux d'intérêt rend également les arbitrages de fusion moins attrayants. Les arbitrages sont censés être relativement peu risqués, avec un accord de fusion signé et un calendrier clair pour la conclusion de l'opération, mais le coût d'opportunité est plus élevé lorsque le taux sans risque augmente.

Ce sont là des explications pour le marché actuel. Il y a également quelques autres raisons de se méfier de l'arbitrage de fusion, et une de les considérer quand même.

Risque binaire

Dans la plupart des cas, une fusion se produira ou ne se produira pas. Soit vous obtenez la totalité de la contrepartie de la fusion, soit l'accord est rompu et l'action de la cible de l'acquisition s'effondre. Cela peut être désagréable à gérer. On peut calculer la probabilité implicite du marché pour une opération donnée, mais il est difficile de s'assurer que la probabilité est correcte. Si le marché estime qu'il y a 50 % de chances que Twitter soit acheté à 54,20 $, que je pense qu'il y a 75 % de chances, et que j'ai raison mais que les 25 % de chances sont dépassées, est-ce important que j'aie eu raison ?

Des investisseurs plus intelligents

Il existe toute une catégorie d'investisseurs professionnels et d'investisseurs individuels avisés qui recherchent des opérations d'arbitrage. Le marché peut ne pas sembler efficient à première vue lorsque vous regardez les écarts importants entre les transactions, mais il y a de fortes chances que la plupart des participants sachent, par exemple, que le dossier juridique de Twitter est beaucoup plus solide que celui d'Elon Musk à première vue, et ont toujours des raisons logiques de penser que la transaction ne se fera pas au prix fort.

Dans le même temps, cette catégorie d'investisseurs professionnels est focalisée sur l'opération. Ils ne pensent qu'à un horizon temporel de "jusqu'à ce que la transaction soit conclue ou rompue". Ce qui est approprié, et dans un cas comme celui de Twitter, une exigence : il n'est pas réaliste de penser que les actionnaires de Twitter récupèreront leur argent de sitôt si l'accord est rompu, à moins d'un énorme retournement du marché.

Il existe cependant des cas où cette focalisation sur le court terme, ou sur les facteurs que les arbitragistes évaluent le plus, peut ouvrir une opportunité pour les particuliers. Voici un exemple non Twitter d'une situation intéressante d'arbitrage de fusion en ce moment.

Black Knight - Intercontinental Exchange

Black Knight est un leader dans le domaine des logiciels pour les fournisseurs de prêts hypothécaires. Intercontinental Exchange (NYSE:ICE) est une société leader dans les échanges financiers. ICE signa un accord pour acheter Black Knight pour 68 $ en espèces plus 0,144 actions d'ICE par action de BKI. BKI se négocie à 67,31 $/action à la clôture du 1er septembre, contre une valeur actuelle de l'opération de 82,69 $ basée sur la clôture du 1er septembre d'ICE, soit un écart de 22,9 %. L'opération devrait être conclue au cours du premier semestre de 2023.

Cet écart de 22,9 % est l'attrait évident. BKI se négocie même en dessous de la valeur en espèces de la transaction, et ne se négocie que 13,6 % plus haut qu'avant la fuite de la nouvelle de la mise en vente de BKI. Il semblerait donc que le rapport risque/récompense ne soit pas extrême, mais j'y reviendrai plus loin.

Cette nouvelle a été diffusée alors que BKI envisageait une autre offre d'un groupe de capital-investissement pour 73-75 dollars par action (en fait, la nouvelle a peut-être été diffusée pour inciter ICE à faire une offre). Cela nous donne une deuxième raison de ne pas trop insister sur les inconvénients en cas de rupture de l'accord - il semble y avoir un intérêt soutenu des acquéreurs pour BKI, car la société a reçu une offre de ce même groupe de capital-investissement en 2021 également (à un prix plus élevé).

Une troisième raison est que si l'antitrust est la raison pour laquelle cet accord n'est pas conclu, ICE doit 725 millions de dollars à Black Knight comme indemnité de rupture. Cela représente plus de 3 fois le revenu de Black Knight en 2021. Cela nous fournirait donc un bon coussin pour éviter que l'accord ne soit rompu. Et l'antitrust est la raison la plus probable pour laquelle l'accord ne serait pas conclu, ce qui nous amène aux risques.

Risque antitrust

Le risque antitrust semble non négligeable - Intercontinental Exchange a acheté Ellie Mae en 2020, et c'est essentiellement ce qu'ils combineraient avec Black Knight. Ellie Mae avait l'habitude de citer Black Knight comme son principal concurrent. La Community Home Lenders Association a demandé au ministère de la justice "d'entreprendre un examen antitrust complet" de l'opération un mois après son annonce.

Intercontinental Exchange a fait valoir qu'il s'agissait d'une acquisition complémentaire et qu'elle avait passé beaucoup de temps à examiner les probabilités d'approbation et qu'elle était prête à conclure l'opération. Il semble que le marché ne soit pas convaincu.

Risque lié au temps et au marché

Le fait que l'opération ne soit pas conclue avant au moins six mois affecte l'attrait relatif de l'opération du point de vue du retour sur investissement pur. Cela élargit également la fenêtre pour que les choses tournent mal - chute de l'action d'ICE, risque localisé pour l'activité de Black Knight, récession prolongée, dénonciateurs, etc. En théorie, rien de tout cela n'empêche l'opération de se conclure, mais plus l'incertitude est grande, plus l'opération est susceptible de se conclure.

La baisse est évaluée dans le contexte du marché. Le S&P 500 et le Russell 2000 sont en baisse d'environ 13% depuis que la nouvelle de la vente de BKI a été divulguée ; BKI est en hausse de 13% depuis lors. Un calcul raisonnable de la baisse tient compte de cette chute du marché et d'une chute potentiellement plus forte en raison de l'agitation provoquée par la rupture d'une fusion et le ralentissement du marché hypothécaire. Il tient également compte de manière positive des 725 millions de dollars de frais de rupture.

Prix de BKI par rapport à ses pairs, indices depuis l'annonce de la transaction.

Arbitrage de fusion : Tout un panier de risques

Je m'intéresse à BKI car j'imagine que la plupart des arbitragistes évaluent équitablement la probabilité du scénario de rupture de l'accord par rapport au scénario de réalisation de l'accord, et ignorent le scénario d'après rupture.

J'estime une baisse d'environ 53,5 $/action : le cours de 59,27 $ avant la fuite, plus une baisse de 15 %, puis l'ajout de 3,5 $/action en produit après impôt de l'indemnité de rupture. Cela nous donne une probabilité de marché d'environ 47% de chances que l'opération se réalise et 53% qu'elle se casse au prix actuel.

Une raison d'acheter est de penser que 47% est trop faible et que la probabilité que l'opération soit conclue est plus élevée. L'autre raison est de voir une société qui a refusé deux offres à une prime de 15-30% par rapport au prix de l'action précédemment, et dont un pair (Ellie Mae) a été vendu deux fois au cours des trois dernières années, et de penser que BKI ne sera pas longtemps sur les marchés publics d'une manière ou d'une autre. Contrairement au scénario de Twitter, je pense que c'est une position valable à prendre, et une façon d'avoir une perspective différente de celle des professionnels qui jouent l'arbitrage.

Je suis déjà long sur Twitter - son propre drame - et, de manière plus significative, sur VMware (NYSE:VMW), qui est en train d'être racheté par Broadcom (NASDAQ:AVGO) et qui se négocie à un large écart (j'en possédais avant la transaction). En conséquence, mon arbitrage de fusion est plus élevé que ce que je souhaiterais habituellement. Je ne suis donc pas encore enclin à ajouter Black Knight.

C'est une situation curieuse cependant, et comme on l'a vu plus haut, il y en a beaucoup comme ça. C'est une option pour les investisseurs plus avancés qui peuvent envisager de placer des liquidités dans un marché très délicat.

Note : J'ai trouvé cet article utile et une prise alternative (plus haussière) utile.

Divulgation : Je suis long TWTR, ZM et VMW.