Cet article a été rédigé exclusivement pour Investing.com.

La réunion du FOMC s'est achevée le 22 septembre avec un message fort indiquant que la politique monétaire passait d'une orientation très dovish à une orientation qui semblait presque totalement inattendue, hawkish. Il semble clair, d'après la conférence de presse, qu'à moins d'une déception importante dans les données sur l'emploi pour le mois de septembre, la Fed commencerait probablement à réduire sa politique monétaire en novembre.

Le message sous-jacent de la Fed était plus que cela, et peut-être que le marché des actions n'a pas tout à fait saisi ce point. L'idée est enfouie profondément dans ses projections pour le taux des fonds fédéraux, qui indiquent plus de hausses de taux et plus tôt que prévu. Tout cela alors que la Fed a également revu à la baisse la croissance du PIB pour le reste de l'année 2021.

Le message de la Fed est sans équivoque. La croissance économique sera plus lente que prévu et la politique monétaire se resserrera plus tôt que prévu.

Plus de hausses de taux et plus tôt

Il semble évident que la Fed va procéder à un resserrement monétaire lors de la prochaine réunion et qu'elle souhaite l'achever vers juin ou juillet de l'année prochaine. Ce qui a été une surprise, c'est que la Fed prévoit maintenant la possibilité d'une hausse des taux en 2022, le taux des fonds fédéraux passant à 0,3 %. Il s'agit d'un changement notable par rapport à la réunion du FOMC de juin, où aucune hausse de taux n'avait été envisagée.

Ce qui est plus surprenant, c'est que les projets prévoient maintenant entre trois et quatre hausses de taux d'ici la fin de 2023 au total, avec un taux des fonds fédéraux de 1 %. Il s'agit d'une hausse spectaculaire par rapport aux prévisions de juin, qui prévoyaient un taux de 0,6 %. Cela peut sembler mineur, mais deux hausses de taux supplémentaires par rapport aux prévisions antérieures ne le sont pas.

Une croissance plus lente

En outre, la Fed a revu à la baisse la croissance du PIB en 2021, la faisant passer de 7 % à 5,9 %, ce qui représente une baisse considérable depuis la réunion de juin. Elle a augmenté les prévisions de croissance pour 2022, de 3,3 % à 3,8 %, ce qui ne semble pas compenser la perte de croissance de 2021.

La réponse des marchés

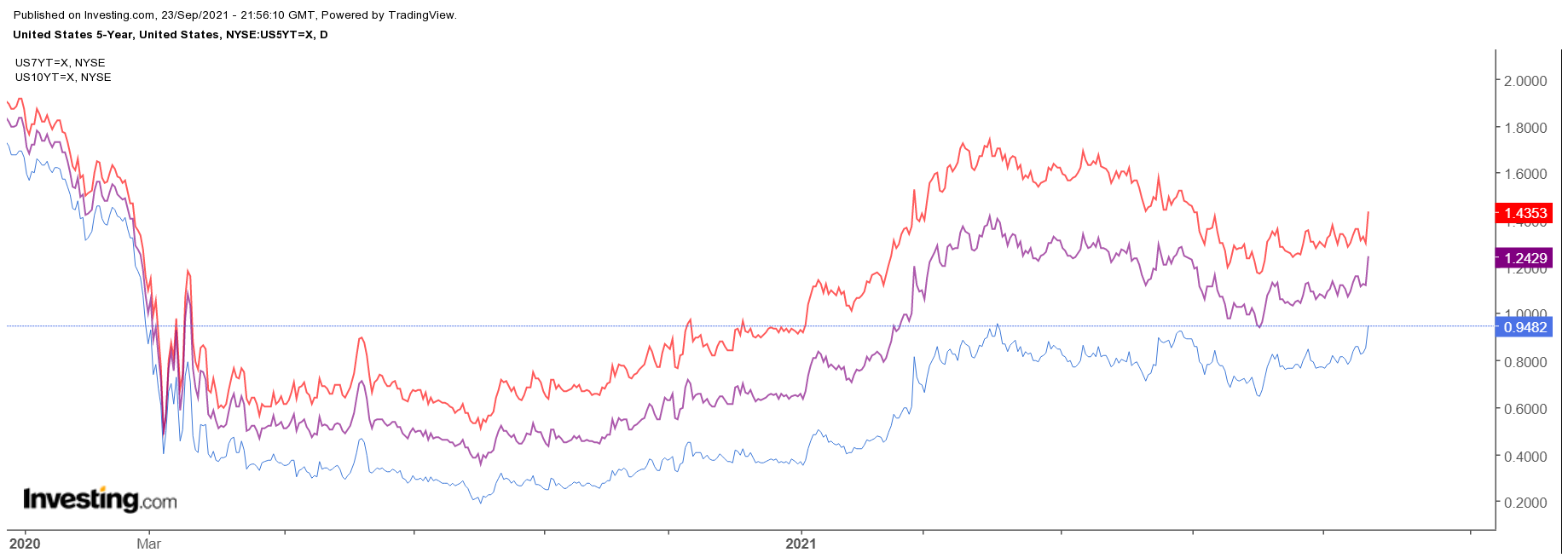

Le marché obligataire semble avoir réagi de manière appropriée à ce changement de position de la Fed, avec une hausse des taux sur la partie courte de la courbe des taux. La partie longue de la courbe a vu les taux augmenter, le marché s'adaptant à la perspective d'une hausse des taux de la Fed à long terme. Toutefois, avec la fin de l'assouplissement quantitatif d'ici le milieu de l'année prochaine, les taux à court terme devraient augmenter plus rapidement que ceux à long terme, ce qui entraînera un aplatissement de la courbe de rendement.

La réaction la plus intéressante à tout cela a été celle des marchés boursiers, qui se sont redressés de manière assez spectaculaire depuis l'annonce de la nouvelle. Il semble que le marché des actions n'ait pas remarqué ou ne se soit pas soucié de la possibilité d'une hausse des taux plus tôt que prévu. Sachant à quel point le marché a été sensible à la perspective d'une hausse des taux dans le passé, il semble plutôt étrange que les prix des actions aient réagi positivement.

Bien sûr, le marché pourrait tout simplement être passé à côté du concept dans son ensemble. Lorsqu'il finira par comprendre le changement d'attitude de la Fed, le marché pourrait décider de modifier sa position. Bien sûr, seul le temps nous le dira, mais un marché des actions endormi et inconscient des changements en cours pourrait avoir des effets importants et profonds lorsqu'il se réveillera enfin et reviendra à la réalité.