- Le rallye de Wall Street s'est interrompu en raison des retombées de l'abaissement surprise de la note de la dette américaine.

- J'ai utilisé le filtre d'InvestingPro pour trouver de bonnes actions au milieu de la volatilité du marché.

- Voici les 20 meilleures actions du S&P 500 pour des rendements élevés, selon les prévisions des modèles d'InvestingPro.

- UnitedHealth Group (NYSE :UNH) : InvestingPro Fair Value Upside : +15.8%

- Johnson & Johnson (NYSE :JNJ) : InvestingPro Fair Value Upside : +11.7%

- ExxonMobil (NYSE :XOM) : InvestingPro Fair Value Upside : +11,7% ExxonMobil (NYSE : ) : InvestingPro Fair Value Upside : +12.5%

- Chevron (NYSE :CVX) : InvestingPro Fair Value Upside : +18.6%

- Cisco (NASDAQ :CSCO) : InvestingPro Fair Value Upside : +18.6% Cisco (NASDAQ : ) : InvestingPro Fair Value Upside : +23.9%

- Pfizer (NYSE :PFE) : InvestingPro Fair Value Upside : +37.7%

- United Parcel Service (NYSE :UPS) : InvestingPro Fair Value Upside : +23.4%

- Amgen (NASDAQ :AMGN) : InvestingPro Fair Value Upside : +23.4% Amgen (NASDAQ : ) : InvestingPro Fair Value Upside : +21.6%

- Elevance Health (NYSE :ELV) : InvestingPro Fair Value Upside : +21,6% Elevance Health (NYSE : ) : InvestingPro Fair Value Upside : +29.7%

- Emerson Electric (NYSE :EMR) : InvestingPro Fair Value Upside : +29.7% Emerson Electric (NYSE : ) : InvestingPro Fair Value Upside : +18.6%

- Aflac (NYSE :AFL) : InvestingPro Fair Value Upside : +11.1%

- Ameriprise Financial (NYSE :AMP) : InvestingPro Fair Value Upside : +11.1% Ameriprise Financial (NYSE : ) : InvestingPro Fair Value Upside : +7.4%

- Discover Financial Services (NYSE :DFS) : InvestingPro Fair Value Upside : +17.7%

- Cardinal Health (NYSE :CAH) : InvestingPro Fair Value Upside : +30.5%

- Albemarle (NYSE :ALB) : InvestingPro Fair Value Upside : +48.8%

- Hormel Foods (NYSE :HRL) : InvestingPro Fair Value Upside : +48.8% Hormel Foods (NYSE : ) : InvestingPro Fair Value Upside : +14.8%

- Hartford Financial (NYSE :HIG) Services : InvestingPro Fair Value Upside : +11.2%

- Regions Financial (NYSE :RF) : InvestingPro Fair Value Upside : +11,2% Regions Financial (NYSE : ) : InvestingPro Fair Value Upside : +20.3%

- Steel Dynamics (NASDAQ :STLD) : InvestingPro Fair Value Upside : +20.3% Steel Dynamics (NASDAQ : ) : InvestingPro Fair Value Upside : +15.4%

- Snap-on (NYSE :SNA): InvestingPro Fair Value Upside : +15.4% Snap-on (NYSE : ) : InvestingPro Fair Value Upside : +15.3%

- Mensuel : Economisez 20 % et bénéficiez de la flexibilité d'investir sur une base mensuelle.

- Annuel : Économisez 50 % et assurez votre avenir financier avec une année complète d'InvestingPro à un prix imbattable.

- Bi-annuel (Spécial Web) : Économisez 52 % et maximisez vos rendements grâce à notre offre Web exclusive.

Des fissures commencent à apparaître dans le rallye de Wall Street depuis le début de l'année, le sentiment s'étant dégradé à la suite de l'abaissement par Fitch de la note de crédit américaine la plus élevée cette semaine.

Fitch Ratings a abaissé la perspective de la dette à long terme des États-Unis de "AAA" à "AA+" mardi en fin de journée, citant "la détérioration budgétaire attendue au cours des trois prochaines années" ainsi que l'augmentation de la dette publique.

Fitch est la deuxième grande agence à priver les États-Unis de leur précieuse note de dette souveraine triple A, après Standard & Poor's en août 2011.

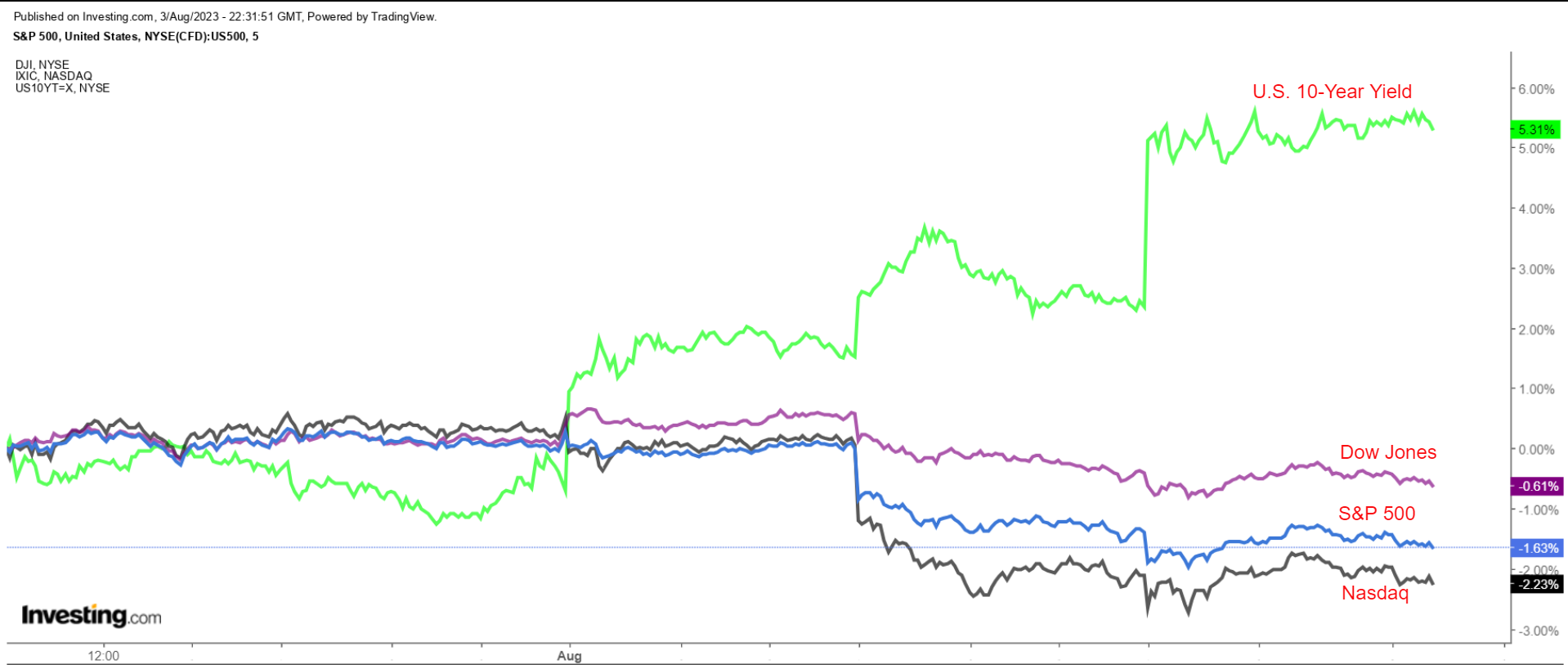

La réaction immédiate des traders à cette nouvelle a été de vendre les actions et de se tourner vers la sécurité relative des bons du Trésor américain. Les rendements à 10 ans ont atteint un nouveau sommet de neuf mois à 4,198 % jeudi, tandis que les rendements à 30 ans ont également atteint un nouveau sommet de neuf mois à plus de 4,30 %.

Les rendements à 10 ans ont atteint un nouveau sommet de neuf mois à 4,198 % jeudi, tandis que les rendements à 30 ans ont également atteint un nouveau sommet de neuf mois à plus de 4,30 %.

La dernière hausse des rendements obligataires a déclenché un violent mouvement de repli à Wall Street, l'indice S&P 500 enregistrant sa première série de trois jours de baisse depuis des mois. Mercredi, l'indice de référence a enregistré sa plus forte baisse quotidienne en pourcentage depuis le 25 avril, reculant de plus de 1 %.

Dans le même temps, le Nasdaq Composite a enregistré sa pire chute en une journée depuis février, les valeurs technologiques qui ont tiré le marché vers le haut depuis le début de l'année ayant été vendues dans un volume important.

Tout bien considéré, une hausse du taux à 10 ans tend à peser sur les valorisations des actions, en particulier pour les valeurs de croissance, car elle menace d'éroder la valeur de leurs flux de trésorerie à long terme.

Données de l'IPC américain la semaine prochaine

La publication du rapport sur l'inflation des prix à la consommation aux États-Unis, le jeudi 10 août, pourrait accroître l'incertitude et la volatilité tout au long de la semaine prochaine.

L'estimation consensuelle est que les données montreront un ralentissement de l'inflation annuelle globale IPC à 2,8 % en juillet par rapport à l'augmentation de 3,0 % observée en juin.

Le taux d'inflation annuel global a culminé à 9,1 % l'été dernier, son plus haut niveau depuis 40 ans, et a suivi une tendance baissière constante depuis lors.

Par ailleurs, les estimations pour le chiffre Core - qui n'inclut pas les prix de l'alimentation et de l'énergie - prévoient une augmentation de 4,7 %, contre 4,8 % en juin.

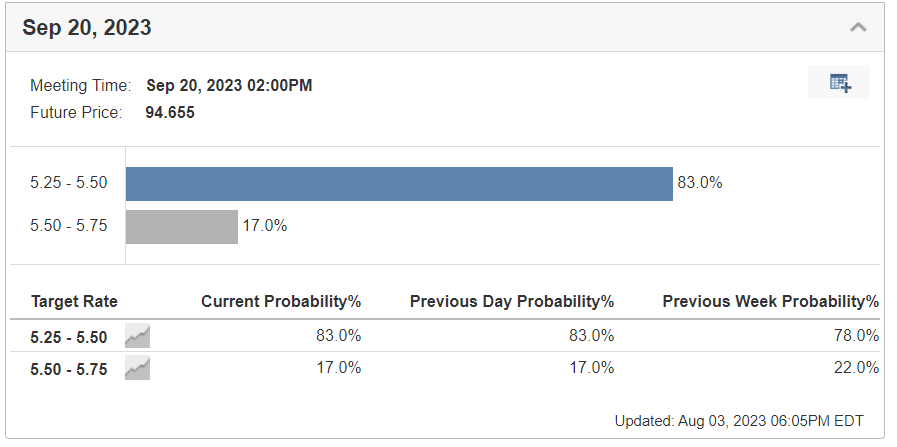

Jeudi soir, les probabilités d'une nouvelle hausse de taux d'un quart de point lors de la prochaine réunion de la Réserve fédérale le 20 septembre ont diminué, passant de 22 % il y a une semaine à 17 %.

La probabilité d'une nouvelle hausse des taux lors de la prochaine réunion de la Réserve fédérale en novembre est tombée à 30 %, contre 35 % environ.

Source : Investing.com

Compte tenu de la tendance à la baisse de l'inflation, le marché parie que la Fed a atteint la fin de son cycle actuel de hausse des taux, qui a débuté en mars 2022, même si la banque centrale américaine garde la porte ouverte à une nouvelle hausse des taux d'ici la fin de l'année.

Sentiment des haussiers et des baissiers

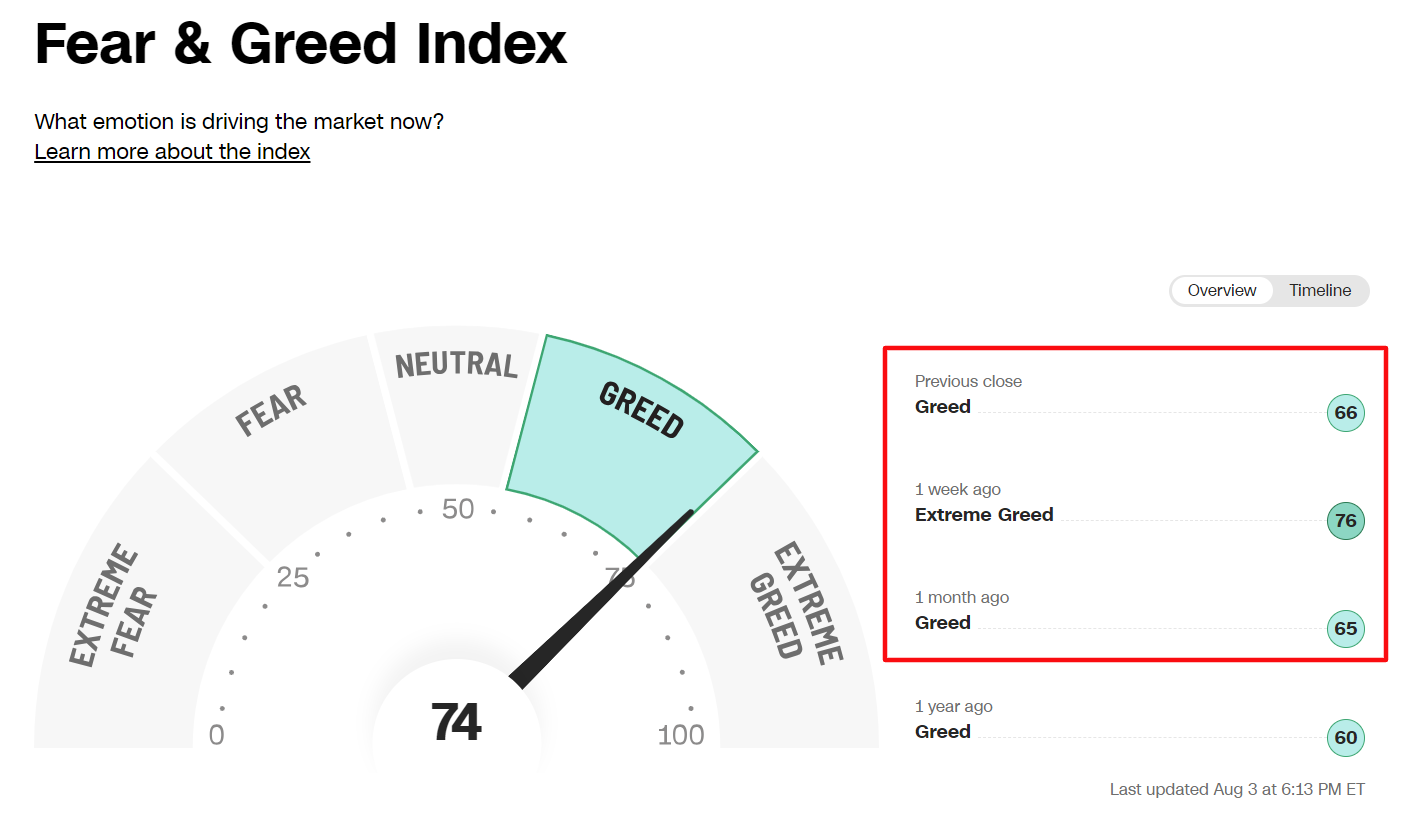

Entre-temps, il convient de surveiller le sentiment des investisseurs. Un sentiment haussier excessif peut indiquer une absence croissante de nouveaux acheteurs susceptibles de contribuer à la hausse des actions et est souvent utilisé comme indicateur contrarien.

En effet, deux des indicateurs de sentiment les plus suivis montrent des signes que le marché reste à des niveaux effervescents.

Le CNN Fear and Greed Index, un indicateur de sentiment qui combine sept indicateurs différents pour distinguer l'"émotion" qui anime le marché, affiche un signal "Greed" depuis plus d'un mois, le sentiment ayant même atteint des niveaux "Extreme Greed" au cours des séances qui ont précédé la dégradation de la note de Fitch.

Source : CNN

Source : CNN

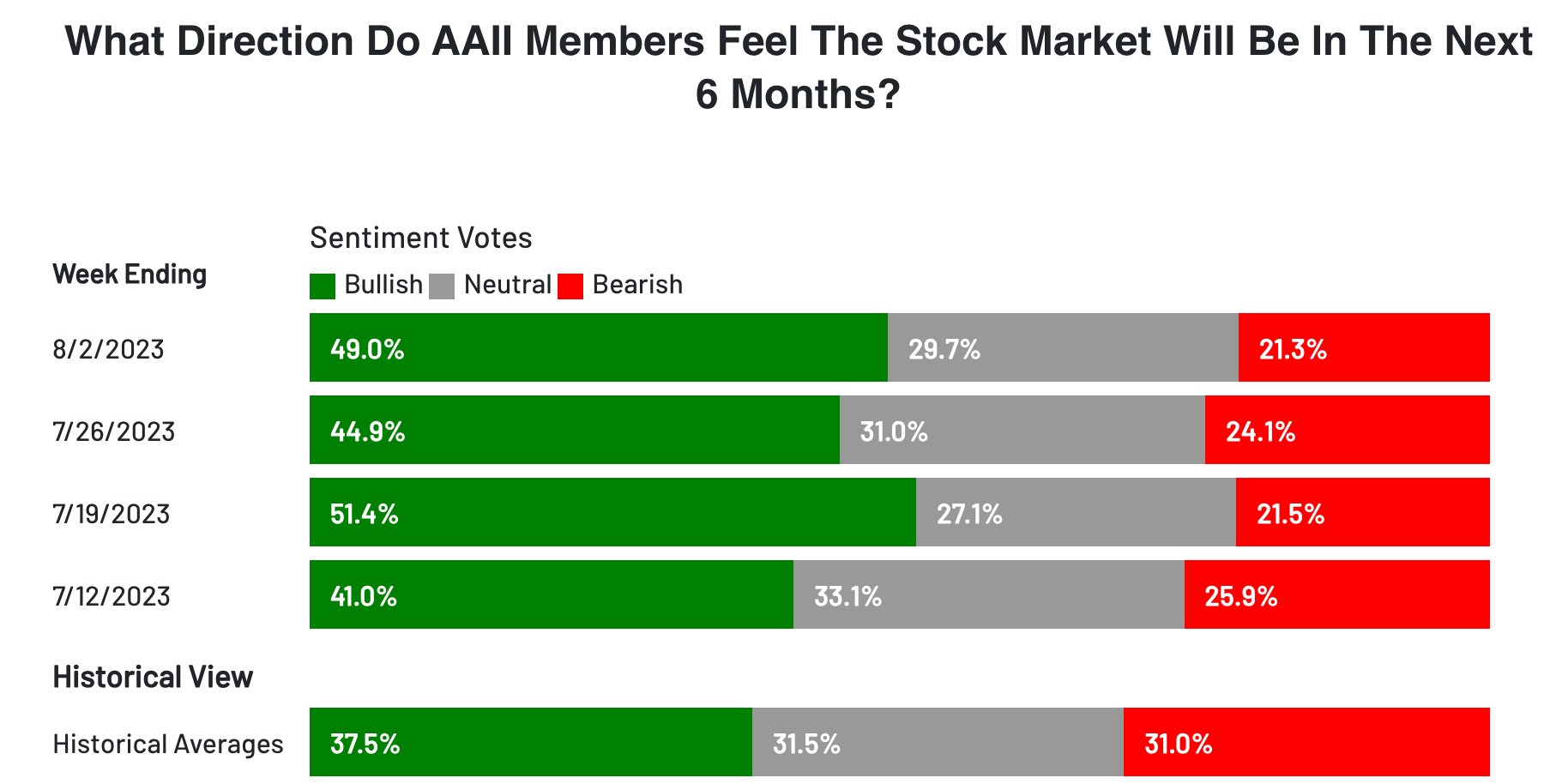

Parallèlement, les investisseurs individuels restent de plus en plus optimistes à l'égard du marché boursier, selon la dernière enquête de l'American Association of Individual Investors (AAII) sur le sentiment, qui est un autre indicateur de sentiment très suivi.

Selon la dernière enquête, 49 % des investisseurs individuels américains s'attendent à ce que les prix des actions augmentent au cours des six prochains mois, ce qui représente la neuvième semaine consécutive où le sentiment haussier est supérieur à sa moyenne historique de 37,5 %. Source : AAII

Source : AAII

Seuls 21,3 % des investisseurs individuels ont exprimé des perspectives baissières, pour la première fois en dessous de 30 % pendant neuf semaines consécutives depuis juillet 2021.

En outre, l'enquête de l'AAII a révélé que l'écart entre les positions haussières et baissières indique que les positions à la hausse sont exceptionnellement nombreuses et que le prix de la protection contre les baisses est attrayant.

Que faire maintenant ?

Une fois de plus, ce n'est un secret pour personne que nous entrons dans une période saisonnière faible de l'année pour le marché boursier. Par conséquent, un repli en août ne serait pas surprenant à mon avis, et j'ai été prudent en ce qui concerne les nouveaux achats dans le contexte actuel.

Il est également très judicieux d'envisager de prendre des bénéfices sur vos plus grands gagnants, en particulier si les gains récents risquent de se transformer en pertes.

L'évolution des cours au cours des dernières séances suggère que les investisseurs délaissent les valeurs technologiques à forte croissance pour se tourner vers des secteurs plus défensifs du marché.

Les valeurs défensives liées à la consommation continuent de bien résister, notamment certains magasins à prix réduits, les détaillants de produits de rénovation et les sociétés de produits ménagers et personnels. Les valeurs liées à la santé et à diverses matières premières se portent également bien dans le contexte actuel.

Si la reprise du marché reprend de la vigueur, une série d'actions de premier plan offriront de nouvelles opportunités d'achat. Quoi qu'il en soit, il faudra peut-être un certain temps avant que de nombreuses actions de premier plan ne se redressent.

Les meilleures actions à acheter pour résister aux turbulences du mois d'août

Compte tenu de ces éléments, j'ai utilisé l'outil de sélection d'actions InvestingPro pour rechercher des sociétés de grande qualité, dotées de fondamentaux solides, de flux de trésorerie robustes et d'un historique éprouvé de paiements de dividendes réguliers.

Ainsi, les investisseurs peuvent se positionner de manière à traverser avec succès cette période d'incertitude tout en bénéficiant potentiellement d'une croissance à long terme et d'une stabilité des dividendes, quelle que soit la conjoncture économique.

Quelles sont donc les meilleures actions à acheter maintenant ou à mettre sous surveillance dans le contexte actuel ? J'ai d'abord recherché les entreprises dont les indices de référence InvestingPro "Profit" et "Cash Flow" étaient classés "A" ou "B". Source : InvestingPro

Source : InvestingPro

J'ai ensuite réduit le nombre d'actions à celles dont les dividendes augmentent depuis au moins dix ans. Enfin, j'ai ajouté à ma liste de surveillance les titres dont la "juste valeur" d'InvestingPro était supérieure ou égale à 10 %.

Une fois ces critères appliqués, je me suis retrouvé avec un total de 26 sociétés qui présentent toutes des fondamentaux solides et un potentiel de croissance à long terme dans l'environnement de marché actuel.

Parmi ces noms, voici les 20 principales actions du S&P 500 qui pourraient façonner le paysage de l'investissement dans les mois à venir, d'après les modèles d'InvestingPro.

***

Dans le cadre dees soldes d'été d'InvestingPro, vous pouvez maintenant profiter de réductions incroyables sur nos plans d'abonnement pour une durée limitée :

Ne manquez pas cette opportunité limitée dans le temps d'accéder à des outils de pointe, à des analyses de marché en temps réel et à des avis d'experts. Rejoignez InvestingPro dès aujourd'hui et libérez votre potentiel d'investissement. Dépêchez-vous, les soldes d'été ne dureront pas éternellement!

Divulgation : je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises .Au moment où j'écris ces lignes, je suis en position longue sur le site Dow Jones Industrial Average via l'ETF SPDR Dow (DIA). J'ai également une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV ). En outre, j'ai une position dans le ProShares UltraShort 20+ Year Treasury ETF (NYSE :TBT). Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.