Par Benjamin Schroeder

Les enchères US à 5 ans ont été difficiles, mais le PCE de base de jeudi devrait être modéré – et alors ? Les rendements seront probablement inférieurs, mais seulement temporairement. La BCE occupe le devant de la scène et Lagarde devrait s'opposer à une baisse anticipée des taux. Cela signifie peut-être simplement éviter de spéculer complètement sur le calendrier. Quelle pourrait être l’impulsion favorable à la baisse si Lagarde déçoit les marchés ?

Les enchères américaines à 5 ans ont été difficiles, mais l'indice des prix à la consommation de base de jeudi devrait être modéré.

La vente aux enchères des obligations américaines à 5 ans s'est mal terminée. De 2 points de base (elle a donc été réalisée à 2 points de base au-dessus des niveaux ultérieurs du marché, avec un léger décalage). L'offre indirecte (incluant les banques centrales) a été décente, mais pas spectaculaire. La zone à 5 ans est riche par rapport à la courbe, d'environ 20 points de base par rapport à une ligne interpolée entre les rendements à 2-ans et à 10 ans, reflétant principalement une inversion notable le long du segment 2/5 ans. Il s'agit néanmoins d'une certaine déception après la bonne adjudication à 2 ans d'hier.

C'est aussi un peu un rappel de l'annonce des remboursements prévue pour lundi, qui devrait être importante, avec seulement un peu de morphing des émissions en dehors des dates plus longues pour atténuer un peu la chaleur. Et demain, nous aurons des 7. Il devrait faire mieux que le 5 ans, car il a au moins un rendement plus élevé. La réaction du marché aux obligations à 5 ans a été de pousser les rendements à la hausse. Ils étaient de toute façon en train de tourner, après le bref retour sous la barre des 4 % pour le 10 ans mercredi matin, et des données ISM raisonnables.

Le rendement à 10 ans est repassé au-dessus de 4,15 %. Nous pensons toujours qu'il atteindra la zone des 4,25 %, car les prévisions de réduction des taux d'intérêt en mars continuent de se dissiper. Mais jeudi est le jour qui offre la meilleure excuse pour que les rendements testent la baisse. Nous pensons que si l'indice PCE de base est publié comme prévu, il mérite d'être accueilli par une baisse des rendements, car il valide une bonne lecture (2 % d'inflation). Mais il faut qu'il soit meilleur que prévu pour annuler notre point de vue tactique baissier sous-jacent. Si ce n'est pas le cas, nous reprendrons le chemin de la hausse par la suite, même si cela doit attendre la semaine prochaine.

Anticipation d'une réaction de la BCE à l'encontre de la fixation des prix en début de période

La Banque centrale européenne est l'événement clé pour les marchés de taux européens cette semaine. Personne ne s'attend à un changement de politique cette fois-ci, et l'attention se portera donc entièrement sur la communication entourant l'éventuel retournement du cycle des taux d'intérêt.

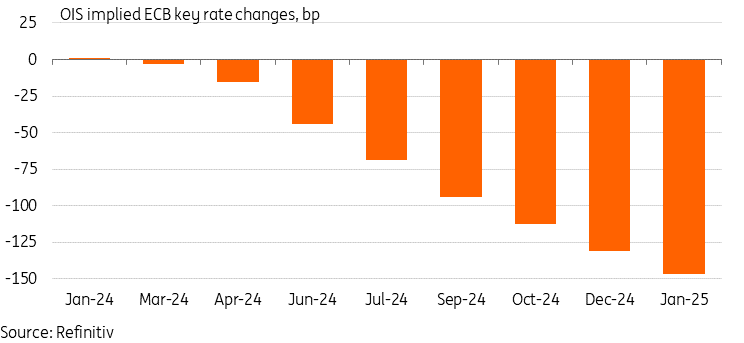

En ce qui concerne les attentes de premières baisses de taux, les prix ont légèrement diminué depuis la fin de la semaine dernière, la probabilité implicite d'une première baisse d'ici avril se situant désormais autour de 70 %, contre 80 % environ. Selon nous, cette probabilité reste élevée et la plupart des analystes s'attendent à ce que la BCE s'y oppose lors de la conférence de presse. Dans le même temps, le prix du marché pour l'assouplissement total cette année n'a pas beaucoup changé, avec toujours un peu plus de 130 points de base escomptés.

La semaine dernière, la BCE a atténué l'impact de sa réaction contre les prix anticipés en commençant à évoquer la possibilité d'une réduction des taux d'intérêt au cours de l'été. Bien entendu, tous ces commentaires étaient assortis d'importantes mises en garde concernant la dépendance générale à l'égard des données, ce que les marchés semblent commodément ignorer. L'issue des négociations salariales, en particulier, figure toujours en bonne place parmi les éléments que les responsables de la BCE doivent surveiller pour s'assurer que l'inflation reviendra à son niveau cible. Hier encore, les indices PMI de la zone euro ont également montré que les pressions sur les prix dans le secteur des services étaient fermes et à nouveau en hausse.

La présidente Lagarde pourrait réaffirmer qu'une tarification agressive des réductions anticipées peut avoir pour effet inverse de les rendre moins probables, les conditions financières étant effectivement assouplies. Il ne faut pas oublier que les prévisions de décembre de la BCE étaient basées sur les taux du marché avec une date butoir fixée au 23 novembre. À cette date, le taux implicite du contrat OIS de la BCE pour décembre 2024 était de 3,2 %, contre 2,6 % actuellement.

Un moyen efficace de s'opposer à la fixation anticipée des prix par le marché serait que la BCE ne se lance même pas dans des spéculations sur la date des premières baisses de taux. Les marchés n'obtiendraient pas la confirmation qu'ils recherchent et réduiraient probablement davantage leurs prix anticipés, ce qui risquerait d'avoir un impact baissier sur la courbe dans son ensemble. Toutefois, nous ne pouvons pas garantir qu'à la suite de la réunion de la BCE, les responsables s'en tiendront à ce scénario une fois qu'ils seront à nouveau autorisés à parler librement.

Les marchés considèrent toujours qu'il y a de bonnes chances pour que la BCE réduise ses taux plus tôt.

Événements de jeudi et vision du marché

Il y aura des données à surveiller telles que l'Ifo allemand, mais c'est clairement la réunion de la BCE qui occupera le devant de la scène pour les taux de l'euro jeudi, posant des risques à la hausse, en particulier pour les taux en début de période.

Toutefois, peu avant que la présidente Lagarde ne commence sa conférence de presse, les États-Unis publieront également la première lecture de leur PIB du quatrième trimestre, y compris le taux trimestriel de l'indice des prix à la consommation (PCE), qui devrait se situer à nouveau à 2 %, comme le souhaite la Fed. Cela pourrait confirmer les perspectives d'inflation bénignes des marchés, mais dans le même temps, la toile de fond macroéconomique semble plus optimiste, comme l'indiquent également les indices PMI américains d'hier. D'autres données seront publiées au même moment : les commandes de biens durables et les demandes initiales d'allocations de chômage. Ces dernières ont surpris en passant sous la barre des 200 000 la semaine dernière.

Les marchés primaires de jeudi verront l'Italie vendre des obligations à court terme ainsi que des obligations indexées sur l'inflation. Le Trésor américain vendra de nouveaux billets à 7ans.

- ProPicks : Des portefeuilles d'actions gérés par IA à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !