La récente faillite de deux banques américaines, SVB et Signature, a logiquement déclenché une réévaluation majeure des perspectives de resserrement de la Fed. Les écarts de taux swap EUR/USD à deux ans ont ainsi atteint leurs niveaux les plus bas depuis octobre 2021. On pourrait s'attendre à ce que EUR/USD se négocie nettement plus haut que cela, mais le sentiment de risque l'en empêche probablement.

Le marché est sur le point d'estimer que le cycle de resserrement de la Fed est terminé

Dans un revirement complet par rapport à leur réaction au témoignage du "hawkish" Powell la semaine dernière, les marchés peinent aujourd'hui à évaluer une hausse supplémentaire de 25 points de base de la part de la Fed. On est loin des +75-100 pb de resserrement supplémentaire de la semaine dernière. La réévaluation de la Fed est compréhensible car les autorités américaines s'efforcent de mettre un terme à l'évolution de la crise bancaire. En effet, l'indice KBW Regional Banking a encore perdu 10 % aujourd'hui, ce qui n'est pas ce que les autorités souhaitaient après avoir promis, ce week-end, d'indemniser tous les déposants et d'introduire de nouveaux systèmes de provisionnement des liquidités.

Cette réévaluation spectaculaire du cycle de la Fed a dépassé tout ce qui avait été observé dans les cycles monétaires européens et a entraîné un rétrécissement considérable des écarts de swap à deux ans entre l'euro et le dollar. Normalement, les taux à l'extrémité courte de la courbe sont de solides moteurs des taux de change (indiquant la trajectoire des politiques monétaires respectives).

Le rétrécissement de l'écart devrait pousser la paire EUR/USD à la hausse. L'EUR/USD s'est redressé depuis ses plus bas de 1,0525 de la semaine dernière, mais qu'est-ce qui l'empêche de s'échanger de manière substantielle à 1,08 ? Nous pensons qu'un examen des principaux facteurs à court terme de l'EUR/USD fournit les réponses.

Les actions ont éclipsé les différentiels de taux en tant que moteurs de l'EUR/USD...

Notre modèle de juste valeur financière prend en compte un ensemble de facteurs de marché pour estimer la mauvaise valorisation des devises à court terme. Un examen plus approfondi des fluctuations des coefficients du modèle EUR/USD nous aide à comprendre pourquoi la paire a été plafonnée malgré la baisse des taux américains.

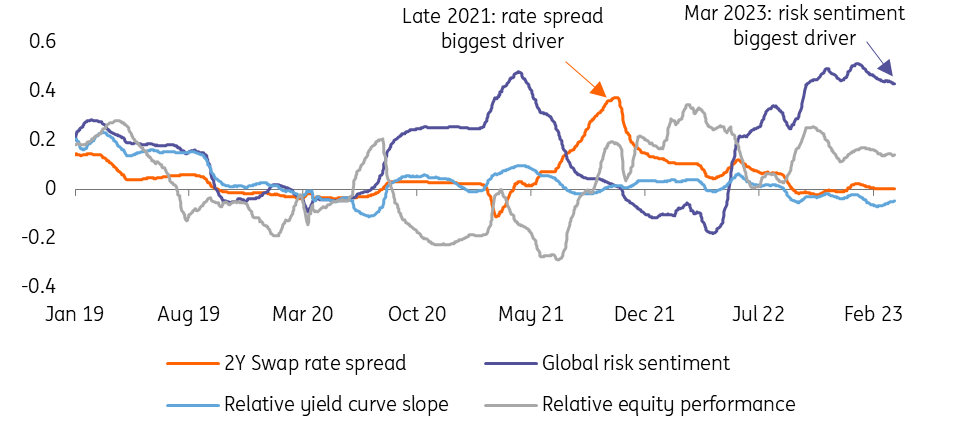

Fin 2021, la dernière fois que l'écart de swap à deux ans était aussi étroit que 80-90 pb, l'EUR/USD s'échangeait autour de 1,15. Toutefois, les différentiels de taux à court terme étaient alors le principal moteur de l'EUR/USD (graphique ci-dessous). Dans le même temps, le coefficient des écarts de swap à deux ans est désormais très proche de zéro, ce qui signifie que même une variation très importante de l'écart n'implique statistiquement qu'une faible variation de l'EUR/USD. Et c'est exactement ce que nous observons actuellement.

Bêta mobile de notre modèle de juste valeur à court terme pour l'EUR/USD

Source : ING (AS:INGA)

Actuellement, les facteurs liés aux actions - à la fois globaux (c'est-à-dire le sentiment de risque) et relatifs (c'est-à-dire la performance des actions européennes par rapport aux actions américaines) - sont régulièrement à l'origine de l'évolution de la paire EUR/USD. Le sentiment de risque, en particulier, détermine la majorité des mouvements de la paire : c'est probablement parce que nous sommes à la fin d'un cycle économique unique et que les investisseurs craignent davantage la stagflation et le resserrement excessif des banques centrales que les écarts de rendement relatifs.

...Mais un net rebond de l'EUR/USD est possible

Le fait que l'EUR/USD ne puisse pas bénéficier de l'important mouvement en sa faveur du différentiel de taux à court terme n'exclut pas intrinsèquement un rallye à court terme de l'EUR/USD. Les conditions d'un tel rallye seraient simplement différentes.

Un clin d'œil de la Fed aux marchés peut déclencher un net rebond de l'EUR/USD

À l'heure actuelle, les marchés spéculent sur une volte-face de la Fed, mais prévoient également un plus grand degré de contagion dans la tourmente du secteur bancaire, ce qui pèse finalement sur le sentiment de risque et empêche l'EUR/USD de s'envoler vers le haut. Cet environnement ne semble pas durable : les marchés recevront soit un signe de tête, soit une désapprobation de la part de la Fed lorsqu'il s'agira de recalibrer soudainement la trajectoire de resserrement afin d'atténuer les risques financiers systémiques. Si la Fed répond aux espoirs des marchés, il y aura une grande marge de manœuvre pour que le sentiment du marché rebondisse, car les actifs à risque bénéficieront de la combinaison d'attentes de taux nettement plus faibles et de l'élimination des risques financiers systémiques. Voilà à quoi ressemblerait un scénario positif pour l'EUR/USD.

Notre scénario de base : Une tendance modérément haussière pour l'EUR/USD

Comme indiqué dans notre aperçu du marché de la BCE, les récents développements suggèrent que l'impact de l'annonce de la BCE et de la conférence de presse de cette semaine sur l'EUR/USD pourrait être moins prononcé et de courte durée que lors de la réunion de février. En d'autres termes, si le scénario positif mis en évidence ci-dessus se concrétise, il faudrait une très grosse surprise dovish de la part de la BCE pour empêcher une remontée de l'EUR/USD.

Il n'est pas facile de définir un scénario de base dans un environnement de marché aussi bruyant. Comme nous l'avons dit, le rôle de la Fed est essentiel : les banquiers centraux, tout comme les gouvernements et les acteurs du marché, évaluent encore pleinement la santé effective du secteur financier américain et mondial.

L'ampleur de la reprise de l'EUR/USD dépend de la "réaction excessive" de la Fed

Sur la base des informations dont nous disposons à l'heure où nous écrivons ces lignes, nous nous attendons à ce que la Fed atténue au moins quelque peu sa récente rhétorique hawkish, ce qui pourrait contribuer à stabiliser le sentiment et se traduire par un raffermissement de l'EUR/USD. Selon nous, l'ampleur de la reprise de l'EUR/USD dépend entièrement de la "réaction excessive" de la Fed aux récentes turbulences. Pour l'instant, nous visons 1,08-1,09 d'ici la fin de la semaine.

Dans le reste du G10, il faut s'attendre à ce que d'autres devises refuges comme le (CHF et la JPY) restent demandées jusqu'à ce que la Fed ait effectivement rétabli la confiance. Après cela, le AUD et le NZD restent les deux monnaies qui peuvent probablement offrir la meilleure combinaison de fondamentaux dans une reprise du risque, grâce à l'exposition à la Chine et à la sous-évaluation. La proximité du CAD avec les turbulences financières américaines signifie qu'il pourrait être à la traîne des autres monnaies à bêta élevé.

Avertissement: Cette publication a été préparée par ING uniquement à des fins d'information, indépendamment des moyens, de la situation financière ou des objectifs d'investissement de l'utilisateur. Ces informations ne constituent pas une recommandation d'investissement, ni un conseil d'investissement, juridique ou fiscal, ni une offre ou une sollicitation d'achat ou de vente d'un instrument financier.