Par Geoffrey Smith

Investing.com -- Le monde de la cryptomonnaie a survécu à une semaine effrayante, mais le danger n'est pas écarté.

L'élan apparemment imparable de ces deux dernières années s'est inversé de manière vertigineuse, la marée descendante des liquidités montrant qui - selon l'expression de Warren Buffett - a nagé nu.

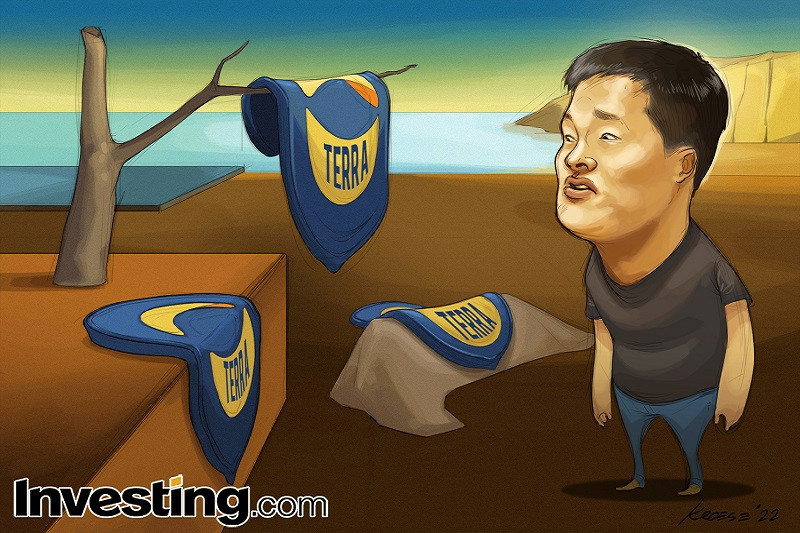

Le "stablecoin algorithmique" TerraUSD et son écosystème, qui ont attiré 80 milliards de dollars d'argent extérieur en promettant des rendements de 20 % par an sur la base de jetons, se sont effondrés la semaine dernière, les adopteurs précoces se précipitant vers la sortie et laissant les retardataires tenir le sac, laissant derrière eux le sillage habituel de destruction et de misère d'un schéma de Ponzi.

Do Kwon, le génie de Stanford d'origine coréenne qui avait lancé le concept de TerraUSD, a demandé en vain le soutien de sa "communauté" mardi, en proposant d'insérer une "bifurcation" dans la blockchain sous-jacente pour restructurer efficacement les créances de tous ceux qui détiennent encore leur monnaie sans valeur - pardon, "classique" - Terra.

Les réponses (à quelques honorables exceptions près) se résument à un message brutal : Allez vous faire voir.

Les compétences mathématiques de Kwon sont indiscutables. Mais le manque de bon sens derrière le système Terra défie l'entendement.

Au cœur du système se trouvait la promesse de racheter sur demande diverses formes de monnaie numérique contre des dollars américains réels et durs. Pourtant, les actifs soutenant le système n'étaient pas des dollars, mais - pour la plupart - Bitcoin, un actif dont la corrélation quasi parfaite avec les actions technologiques sans profit à bêta élevé est claire depuis des années. Toute situation suffisamment stressée pour déclencher une forte augmentation de la demande de rachats doit - presque par définition - avoir également tué la valeur de ses réserves.

C'est comme si, en 2002, la banque centrale argentine avait pris des dollars au FMI pour créer une parité du peso et les avait ensuite échangés contre de la dette brésilienne pour le portage.

Sur les plus de 80 000 bitcoins détenus par la Luna Foundation Guard - un groupe d'investisseurs autour de Do Kwon - alors que la parité de Terra était encore en vigueur, il n'en restait que 313 mardi. Le reste a été gaspillé en essayant de défendre l'ancrage, tout comme la Banque d'Angleterre dans ses efforts infructueux pour défendre la livre sterling il y a 30 ans (ou n'importe laquelle des banques centrales asiatiques pendant la crise de 1997).

L'ironie de ce qui arrive à une communauté qui ne peut pas ouvrir la bouche sans se moquer de la finance traditionnelle (Kwon lui-même avait déclaré en souriant à un interviewer il y a seulement deux semaines qu'"il y a du plaisir à regarder les entreprises mourir") ne pourrait être plus parfaite.

On ne sait pas exactement qui a réussi ou non à retirer son argent de Terra à temps. Des rapports non confirmés ont suggéré un jeu déloyal, pointant du doigt un certain nombre de gros transferts de blocs à partir de comptes contrôlés par le LFG, mais ces affirmations ont été démenties, ne peuvent être vérifiées et la dynamique auto-renforcée d'un bank run serait de toute façon une explication suffisante.

Et une ruée vers les banques, sous une forme légèrement modifiée, est le risque le plus probable auquel est actuellement confronté un actif dont l'importance pour les marchés financiers mondiaux est bien plus grande - Tether.

Pendant la majeure partie de l'histoire récente, Tether a été le plus important stablecoin du monde - un actif numérique dont la valeur était fixée par rapport au dollar. Son principal objectif a été de servir de lieu de stationnement de la monnaie numérique entre les spéculations sur les crypto-monnaies ou d'autres actifs numériques tels que les jetons non fongibles.

La capitalisation boursière de Tether a culminé à plus de 83 milliards de dollars il y a seulement 10 jours. Cependant, elle n'a cessé de diminuer depuis la disparition de Terra. Mardi en fin de journée à New York, sa valeur marchande était tombée à 75,6 milliards de dollars.

Une grande partie de cette baisse est due à la contraction naturelle de l'offre globale de Tether, les spéculateurs échangeant leurs actifs cryptographiques contre des espèces.

Cependant, il est apparu clairement, à la suite de la chute du Tether en milieu de semaine dernière, que l'enjeu était plus important que cela. Certains ne croyaient pas en la capacité de Bitfinex, le propriétaire de Tether, à payer.

De manière révélatrice, alors que la capitalisation boursière de Tether a diminué, celle de USD Coin et de Binance USD, qui jouent un rôle similaire dans leurs écosystèmes respectifs, a augmenté d'environ 5 milliards de dollars au total. Les spéculateurs en crypto-monnaies montrent une nette préférence pour eux par rapport au Tether.

Ce n'est guère surprenant, étant donné que Bitfinex, le propriétaire de Tether, a été condamné l'an dernier à une amende de 43 millions de dollars par les régulateurs américains pour avoir menti pendant trois ans, jusqu'en 2019, sur ce qui soutient réellement son stablecoin. La dernière attestation par un comptable de la réserve de Tether date de cinq mois, et a été donnée par MacIntyre Hudson, un cabinet comptable basé aux îles Caïmans.

À titre de comparaison, Circle, qui gère USD Coin, fait auditer ses réserves tous les mois par Grant Thornton aux États-Unis, et les détient entièrement en espèces et en bons du Trésor. Elle utilise également Bank of New York Mellon (NYSE:BK) et Blackrock (NYSE:BLK) comme dépositaires, selon un billet de blog du directeur financier de Circle, Jeremy Fox-Green.

Le Tether a atteint son plus bas niveau la semaine dernière à 93,35c, avant de revenir à la parité avec le dollar cette semaine. Son directeur technique, Paolo Ardoino, maintient qu'il n'a jamais été nécessaire pour les détenteurs d'accepter moins qu'un dollar entier en raison de ce qu'il appelle la "sauce secrète" de Tether, en référence à ses réserves. Mais il n'y a pas de meilleure sauce que la transparence, et le secret n'ajoute rien de bon au goût.

Les réserves de Tether sont, sans conteste, de meilleure qualité que celles de Terra. Plus de 43% d'entre elles sont constituées de bons du Trésor américain ou de liquidités et d'équivalents. Une part plus importante est détenue dans des fonds du marché monétaire qui devraient présenter peu de risques.

Cependant, plus d'un tiers est détenu sous la forme de billets de trésorerie, c'est-à-dire de dettes d'entreprises à court terme, et Tether ne donne pas de ventilation plus détaillée de la promesse de paiement qui se cache derrière. M. Ardoino n'a pas répondu aux multiples demandes de précisions de Investing.com.

Quiconque était présent en 2008 se souviendra de l'explosion spectaculaire des billets de trésorerie en tant que classe d'actifs, la qualité des actifs sous-jacents - les prêts subprime - ayant été brutalement mise à nu par la hausse des taux d'intérêt.

Les taux d'intérêt font la même chose aujourd'hui. S'il existe des risques de crédit dans le portefeuille de Tether, ils ne tarderont pas à être révélés.

Les détenteurs de Tether sont prévenus!