Investing.com - Personne ne souhaite un krach économique qui entraînerait les marchés boursiers dans sa chute et détruirait des millions d'emplois. On compte donc sur les gouvernements et les banques centrales pour faire leur travail afin d'éviter précisément cela.

Mais de telles interventions sur le marché n'éliminent pas les conséquences d'une crise, elles ne font que les reporter dans le futur. Au cours des crises passées, on a ainsi réussi, en dépit de tout bon sens économique, à éviter que la croissance économique, les marchés boursiers et les emplois ne soient réellement menacés.

Pour ce faire, les pays ont contracté de nouvelles dettes, c'est-à-dire imprimé de la nouvelle monnaie. C'est la seule façon d'échapper aux effets négatifs d'une crise économique imminente.

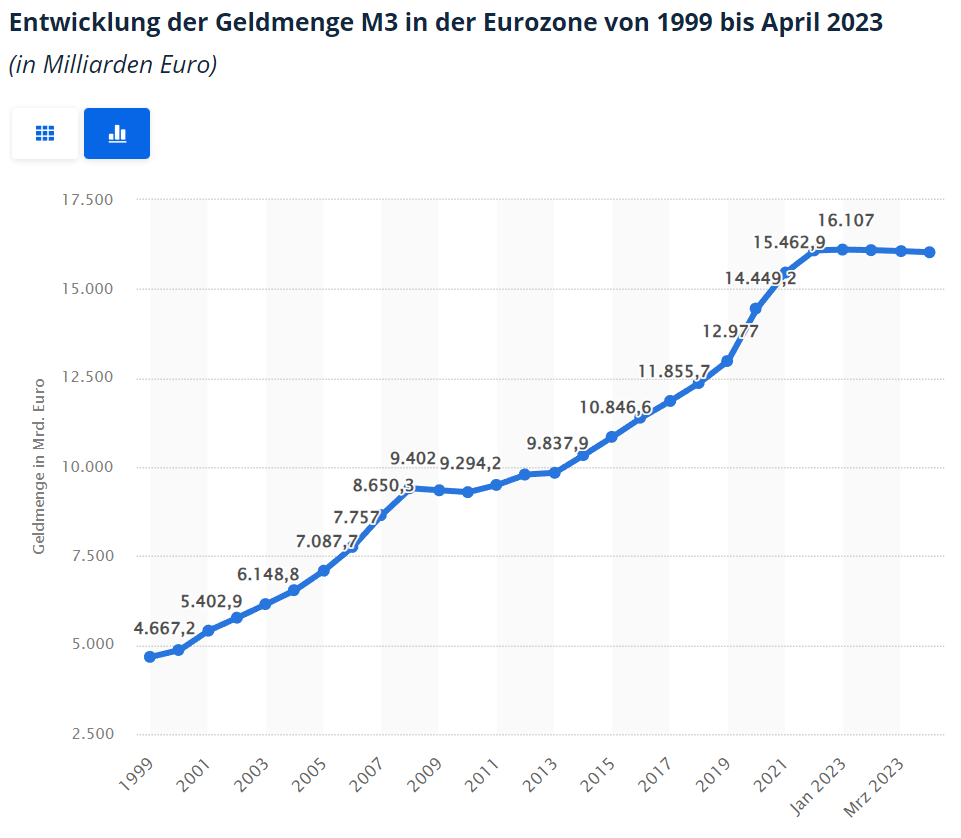

Mais cela n'est pas non plus sans conséquences. Dès le premier semestre d'économie politique, chaque étudiant apprend le lien entre la croissance de la masse monétaire et l'inflation. Si la masse monétaire augmente plus vite que la croissance économique, les prix augmentent tout autant que les salaires.

Il est d'autant plus surprenant que des banques centrales comme la BCE et la Fed se soient trompées à ce point avec leurs prévisions d'inflation. Dans le cadre des confinement sanitaires, les marchés ont été inondés d'argent frais, alors que les faibles taux d'intérêt et les programmes de relance avaient déjà permis d'augmenter les liquidités pendant plus de dix ans afin de contrer les effets de la crise financière.

Évolution de la masse monétaire M3 dans la zone euro de 1999 à avril 2023

Source : Statista

Pourtant, les banquiers centraux ont d'abord affirmé qu'aucune mesure de politique monétaire n'était nécessaire, car la hausse de l'inflation n'était que temporaire.

Lorsqu'il a fallu intervenir, les prix élevés des matières premières et les problèmes de la chaîne d'approvisionnement responsables de l'inflation ont été expliqués par la guerre en Ukraine. Pourtant, une étude de la Banque des règlements internationaux (BRI) démontre que la croissance de la masse monétaire est le problème et que les prévisions d'inflation des banques centrales ne sont d'aucune utilité si ce facteur ne joue aucun rôle dans les considérations, comme l'explique l'analyste en investissement Daniel Lacalle dans son dernier article.

Selon lui, les prix élevés des matières premières ne jouent aucun rôle, car si le pétrole, le gas naturel, le diesel et l'essence sont cotés à leurs niveaux d'avant-guerre, l'inflation élevée est restée.

Aux États-Unis et en Europe, l'inflation a certes reculé par rapport à ses sommets, mais ce n'est pas une raison pour lever l'alerte - l'objectif de 2 % est loin d'être atteint.

Selon Lacalle, la BRI a constaté qu'il est facile de réduire l'inflation à 4-5 pour cent, mais pour atteindre le niveau visé, des mesures beaucoup plus importantes seront nécessaires. Des mesures qui ne plairont pas à tout le monde. Car sans un crash qui mettrait l'économie à genoux, les salaires baisseraient en raison de l'augmentation du chômage et les prix chuteraient en raison de l'effondrement de la demande, le fait de retarder la crise se paierait cher par une nouvelle hausse des prix.

L'Allemagne est officiellement en récession, car la croissance économique a chuté pendant deux trimestres consécutifs, mais l'assainissement du marché nécessaire à une baisse durable de l'inflation est loin d'être atteint.

Les économistes s'attendent à ce que les États-Unis soient également confrontés à un ralentissement économique. Mais si celui-ci s'avère plus durable et plus profond que ce qui est actuellement prévu (une fois de plus ?), les banques centrales se verront contraintes de riposter par de nouvelles mesures de relance. Dans un tel cas, l'inflation remonterait rapidement du niveau élevé actuel vers 10 pour cent et plus, avec le risque d'une hyperinflation.

Aux États-Unis en particulier, le risque est grand que l'inflation dérape complètement. L'année prochaine, les élections présidentielles sont prévues. La dernière chose à laquelle Joe Biden veut être confronté pendant la campagne électorale est le fait que l'économie soit en récession. Avec les démocrates, il demandera donc à la Fed de baisser enfin les taux d'intérêt et d'acheter des obligations d'État.

A cela s'ajoute le fait qu'il a été possible de sauver les Etats-Unis d'un défaut de paiement imminent en suspendant le plafond de la dette. On a ainsi créé la possibilité de continuer à émettre de l'argent à pleines mains, qui doit être imprimé, ce qui augmente à son tour la masse monétaire.

Nous sommes donc confrontés à un véritable dilemme. D'une part, nous pouvons nous estimer heureux de conserver nos emplois, mais d'autre part, nous devons apprendre à vivre avec une inflation élevée et la dévalorisation de nos économies.

L'alternative est le crash, comme l'explique Daniel Lacalle :

"Ce qu'aucune banque centrale ne veut vous dire, c'est que la seule façon de faire baisser l'inflation de manière significative doit être une récession.

Face à cela, elles préfèrent parler d'un "soft landing", ce qui ne peut pas faire baisser l'inflation de manière durable".