Goldman Sachs (NYSE:GS) a analysé la performance du quatrième trimestre de NTPC pour l'année fiscale 24, notant un bénéfice consolidé ajusté après impôts (PAT) de 53 milliards de roupies, légèrement inférieur aux 55 milliards de roupies estimés. Ce manque à gagner est dû à un sous-recouvrement des coûts fixes plus important que prévu en raison de problèmes opérationnels dans les centrales électriques de Barh et de Barauni.

Le portefeuille d'énergies renouvelables de NTPC s'est étendu à 23,2 GW à différents stades de développement. La direction prévoit de monétiser cette croissance par le biais d'une introduction en bourse (IPO) d'ici octobre-novembre 2024. Après la monétisation, NTPC (NS:NTPC) continuera à soutenir la croissance du segment des énergies renouvelables si nécessaire. L'achèvement de ces projets d'énergie renouvelable est prévu pour l'exercice 27.

Offre : Vous pouvez obtenir InvestingPro avec une forte réduction pour une durée très limitée. Les investisseurs profitent déjà d'un prix aussi alléchant pour améliorer leur jeu d'investissement. Si vous êtes enfin prêt à vous lancer dans l'aventure de l'investissement, cliquez ici avant que le temps ne soit écoulé.

Le pipeline des nouveaux projets de charbon de NTPC s'élève à 15,2 GW, dont plus de 10 GW devraient être commandés au cours de l'exercice 25. En outre, NTPC se lance dans le secteur de l'énergie nucléaire, prévoyant de commander la centrale nucléaire Mahi Banswara de 2,8 GW en partenariat avec la Nuclear Power Corporation of India au cours de l'exercice fiscal actuel. Cette entrée dans le secteur de l'énergie nucléaire devrait assurer la stabilité de la croissance à long terme de l'activité principale de NTPC après la monétisation des activités liées aux énergies renouvelables.

Goldman Sachs maintient sa note "Acheter" pour NTPC, malgré la récente remontée du cours de l'action. Les analystes prévoient que le pipeline de capacité de production de charbon augmentera de 12 GW supplémentaires, ce qui augmentera la valeur de la monétisation des activités liées aux énergies renouvelables. L'action de NTPC se négocie à un ratio cours/valeur comptable (P/BV) de 1,9, qui, bien que supérieur à sa médiane historique, reste nettement inférieur aux multiples de 3,4-3,6x des pairs du secteur privé tels que Tata Power (NS:TTPW) et JSW Energy (NS:JSWE).

Le positionnement stratégique de NTPC dans les secteurs de l'énergie thermique et de l'énergie renouvelable est mis en évidence, avec un modèle d'entreprise stable et réglementé offrant un rendement en dividendes de 3 %, ce qui ajoute une marge de sécurité pour les investisseurs. Goldman Sachs a ajusté ses prévisions sur la base des chiffres de l'exercice 24, prévoyant un taux de croissance annuel composé (TCAC) de 15 % des bénéfices pour l'exercice 24-27, grâce à un TCAC de 7 % des capitaux propres réglementés, à un TCAC de 37 % des bénéfices des coentreprises et à des contributions précoces de l'activité d'énergie renouvelable.

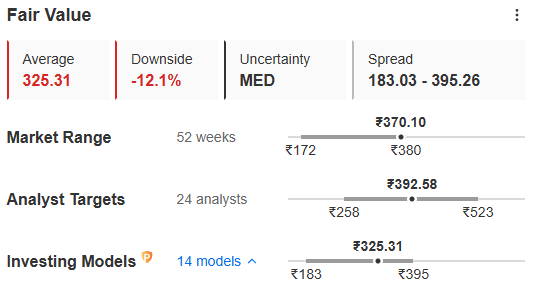

Source de l'image : InvestingPro+

Goldman Sachs évalue NTPC à un prix cible de 395 INR par action, ce qui implique un P/BV estimé pour l'année fiscale 26 de 2 fois et un multiple de valeur d'entreprise/EBITDA estimé pour l'année fiscale 26 de 12 fois pour les activités liées aux énergies renouvelables, reflétant un potentiel de croissance élevé et des options stratégiques. Les principaux risques comprennent des retards potentiels dans l'exécution de nouvelles centrales au charbon, des appels d'offres agressifs pour les énergies renouvelables, des mouvements défavorables dans les prix des modules ou les coûts de la dette, et des changements réglementaires défavorables.

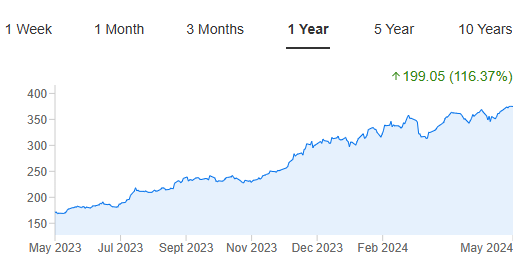

Source de l'image : InvestingPro+

Même avec les modèles financiers d'InvestingPro, la valeur intrinsèque de 395 INR est une valeur extrême, la plus élevée des 14 modèles. Pour une approche plus réaliste, la juste valeur est considérée comme la mesure la plus précise pour l'évaluation, car elle prend la moyenne de toutes les valeurs, ce qui permet d'éviter les évaluations extrêmes. Dans le cas présent, la juste valeur est de 325, ce qui représente un potentiel de baisse de 12 % par rapport au PMC de 370 INR.

Il convient également de noter que l'action a déjà augmenté de 116 % au cours de l'année écoulée, et qu'il serait donc préférable d'attendre que les cours se calment avant d'investir dans l'action.

Cliquez ici et abonnez-vous à InvestingPro maintenant avec une réduction et libérez le plein potentiel de vos investissements.