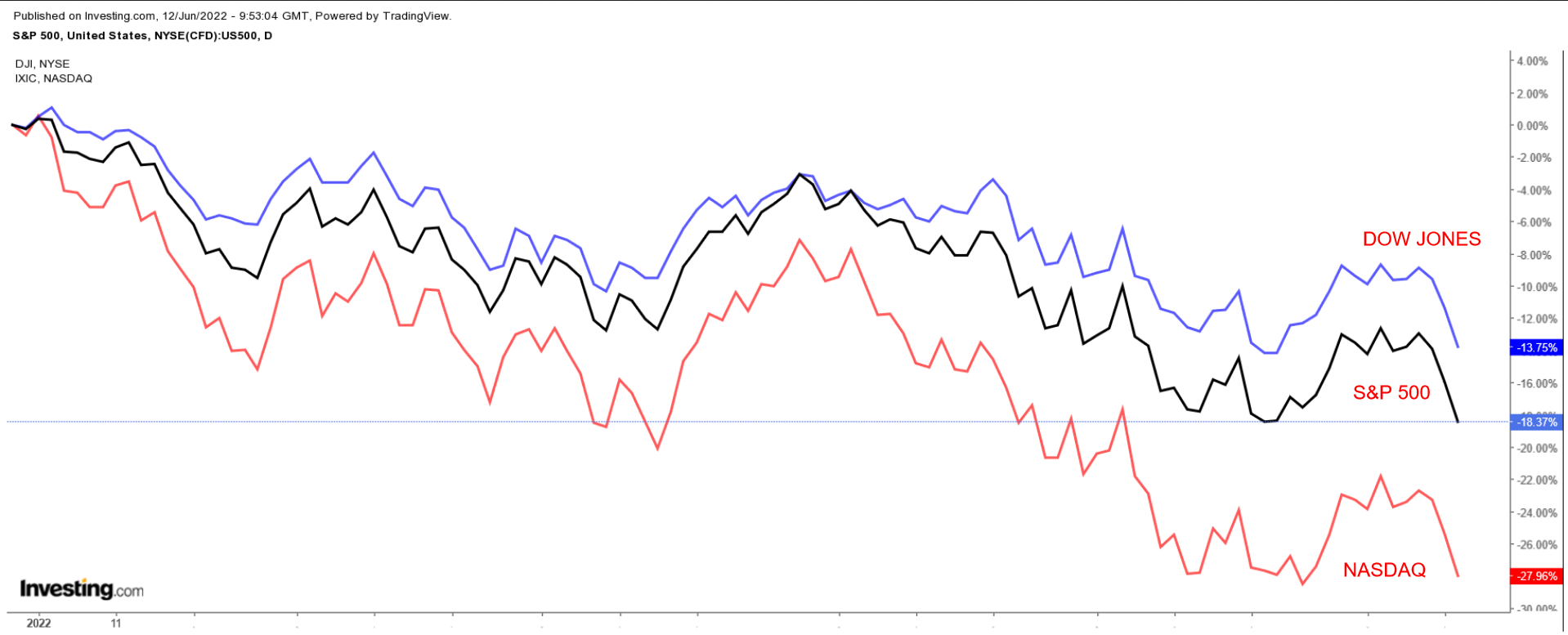

Les actions de Wall Street ont chuté vendredi, les principaux indices boursiers Dow, S&P 500 et NASDAQ subissant leurs plus fortes pertes hebdomadaires depuis janvier, après que des données brûlantes sur l'inflation ont alimenté les craintes de hausses plus agressives des taux d'intérêt par la Réserve fédérale, augmentant les risques de récession.

En glissement annuel, les prix à la consommation américains ont augmenté de 8,6 % en mai, soit la plus forte hausse depuis 1981.

La semaine à venir devrait être riche en événements, la Réserve fédérale s'apprêtant à faire mercredi sa très attendue annonce de politique monétaire.

Alors que la plupart des intervenants sur le marché prévoient une hausse des taux de 50 points de base, la probabilité d'une hausse plus importante de 75 points a augmenté à la suite du rapport sur l'IPC de vendredi.

Outre la Fed, le calendrier économique de cette semaine comprend d'importantes données sur l'inflation des prix à la production, ainsi que les derniers rapports sur les ventes au détail et les mises en chantier.

En ce qui concerne les résultats, une poignée d'entreprises sont attendues, notamment Oracle (NYSE:ORCL), Adobe (NASDAQ:ADBE) et Kroger (NYSE:KR).

Quelle que soit la direction prise par le marché, nous mettons en évidence ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse.

N'oubliez pas cependant que notre horizon temporel ne concerne que la semaine à venir.

Action à acheter : Exxon Mobil

La supermajor du pétrole et du gaz Exxon Mobil (NYSE:XOM), dont les actions ont atteint un nouveau sommet historique la semaine dernière, pourrait enregistrer de nouveaux gains dans les jours à venir, les investisseurs continuant à s'engouffrer dans le florissant secteur de l'énergie dans le contexte de la reprise furieuse des prix du pétrole et du gaz.

Les contrats à terme sur le brut ont enregistré leur septième gain hebdomadaire consécutif la semaine dernière, le WTI américain et la référence mondiale Brent dépassant tous deux les 120 dollars le baril, en raison des craintes persistantes d'une éventuelle perturbation de l'approvisionnement en Europe et au Moyen-Orient.

Les actions de XOM ont connu l'un des meilleurs débuts d'année de l'histoire, atteignant un nouveau sommet de 105,57 dollars mercredi ; elles ont terminé la séance de vendredi à 100,46 dollars.

Aux niveaux actuels, le mastodonte du pétrole et du gaz basé à Irving, au Texas, a une capitalisation boursière d'environ 423,2 milliards de dollars, ce qui en fait l'une des plus grandes sociétés énergétiques du monde.

Depuis le début de l'année, les actions d'Exxon ont grimpé de 64,2 %, surpassant facilement la baisse d'environ 18 % de l'indice S&P 500 sur la même période, car le géant de l'énergie bénéficie de la vigueur des prix des matières premières, de l'amélioration de la demande mondiale et de la rationalisation des opérations.

Les investisseurs ont également été encouragés par les efforts continus d'Exxon pour rendre davantage de liquidités aux actionnaires sous la forme d'une augmentation des rachats d'actions et d'une hausse des dividendes versés. Exxon verse actuellement un dividende trimestriel de 0,88 $ par action, soit un rendement annuel d'environ 3,50 %.

Le président américain Joe Biden a reproché vendredi à l'industrie pétrolière américaine, et plus particulièrement à Exxon Mobil, d'exploiter la pénurie actuelle de l'offre pour augmenter ses bénéfices.

S'exprimant après qu'un rapport ait montré que l'inflation s'est accélérée pour atteindre un nouveau record en 40 ans en mai, M. Biden a déclaré qu'Exxon a "fait plus d'argent que Dieu" cette année et l'a accusée d'utiliser les bénéfices plus élevés pour racheter ses actions au lieu d'augmenter la production.

"Pourquoi ne font-ils pas de forage ? Parce qu'ils font plus d'argent en ne produisant pas plus de pétrole. Exxon, commencez à investir et à payer vos impôts."

Exxon a repoussé les commentaires du président, notant qu'elle a payé 40,6 milliards de dollars d'impôts en 2021, soit une augmentation de 17,8 milliards de dollars par rapport à 2020, année où elle a subi des pertes massives de plus de 20 milliards de dollars dans un contexte de chute des prix du pétrole et de faible demande mondiale.

Action à Fuir : Robinhood Markets

Une autre semaine difficile s'annonce pour la plateforme de courtage de détail Robinhood Markets (NASDAQ:HOOD), dont l'action - qui a atteint son plus bas niveau vendredi - est confrontée à l'inquiétude des investisseurs quant à l'impact négatif de plusieurs facteurs qui affectent la société de courtage de détail en difficulté.

Les dernières nouvelles négatives sont survenues après que le président de la Securities and Exchange Commission (SEC), Gary Gensler, a dévoilé la semaine dernière des plans visant à rendre le marché boursier américain plus transparent.

Dans ce qui serait l'un des changements les plus substantiels, Gensler a lancé l'idée de créer un mécanisme d'enchères ordre par ordre destiné à aider les petits investisseurs à obtenir le meilleur prix pour leurs ordres.

Si elles sont adoptées, les mesures radicales de Gensler visant à remanier la structure actuelle du marché pourraient avoir un impact direct sur la façon dont les sociétés de courtage gagnent des revenus lorsqu'elles traitent des ordres de négociation de détail.

Robinhood a précédemment averti que toute intervention potentielle de la SEC dans un accord de paiement entre les maisons de courtage et les sociétés de négociation - connu sous le nom de "paiement pour le flux d'ordres" (PFOF) - pourrait poser des risques majeurs pour son modèle commercial.

Cette pratique, dans laquelle les sociétés de courtage reçoivent une compensation pour diriger les ordres de bourse des clients vers différents teneurs de marché pour l'exécution des transactions, représente un flux important des revenus de Robinhood.

HOOD a clôturé à un nouveau plus bas historique de 7,81 $ vendredi. Aux niveaux actuels, la société fintech basée à Menlo Park, en Californie, a une capitalisation boursière de 6,8 milliards de dollars.

Depuis le début de l'année, l'action Robinhood a perdu environ 56 %, car les plans de la Fed visant à resserrer agressivement la politique monétaire ont déclenché un mouvement de repli de plusieurs mois sur les actions de sociétés technologiques non rentables dont les évaluations sont très élevées.

Plus inquiétant encore, les actions de la plateforme de négociation en ligne sont inférieures de 90 % à leur pic record de 84,12 dollars atteint en août 2021.

En général, les attentes d'une politique plus restrictive de la Fed ont tendance à peser lourdement sur les valeurs technologiques à forte croissance et aux valorisations élevées, car elles menacent d'éroder la valeur de leurs flux de trésorerie à long terme.

Compte tenu de ces éléments, les actions de l'application d'échange d'actions et de crypto-monnaies resteront probablement vulnérables à de fortes fluctuations dans les jours à venir.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.