- L'inflation IPC, les minutes du FOMC, le début de la saison des bénéfices du premier trimestre sont au centre de l'attention.

- JPMorgan Chase est à acheter en cas de forte hausse des bénéfices.

- Delta Air Lines est à vendre si les résultats sont faibles et que des prévisions sont attendues.

- Vous cherchez d'autres idées de transactions exploitables ? Rejoignez InvestingPro pour moins de 9 € par mois pendant une durée limitée et ne ratez plus jamais un marché haussier parce que vous ne savez pas quelles actions acheter !

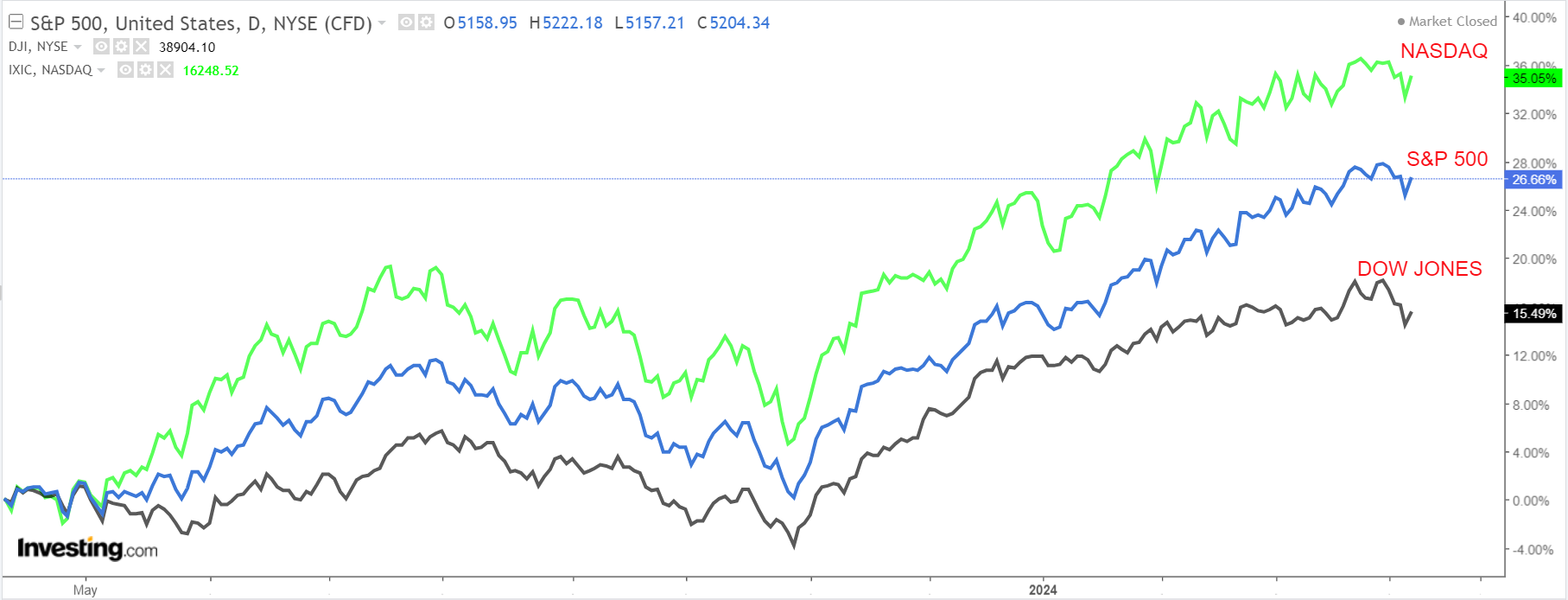

Les actions américaines ont terminé en hausse vendredi, les investisseurs ayant digéré le rapport sur l'emploi américain qui a montré que les embauches ont augmenté beaucoup plus que prévu en mars, tandis que la croissance des salaires a ralenti.

Malgré le rebond de vendredi, les trois indices ont terminé la semaine en territoire négatif. L'indice de référence S&P 500 a reculé de 1 % au cours de la période, tandis que l'indice Nasdaq Composite, à forte composante technologique, a perdu 0,8 %.

L'indice de référence Dow Jones Industrial Average est resté à la traîne, chutant de 2,3 % et enregistrant sa pire performance hebdomadaire depuis 2024.

Source : Investing.com

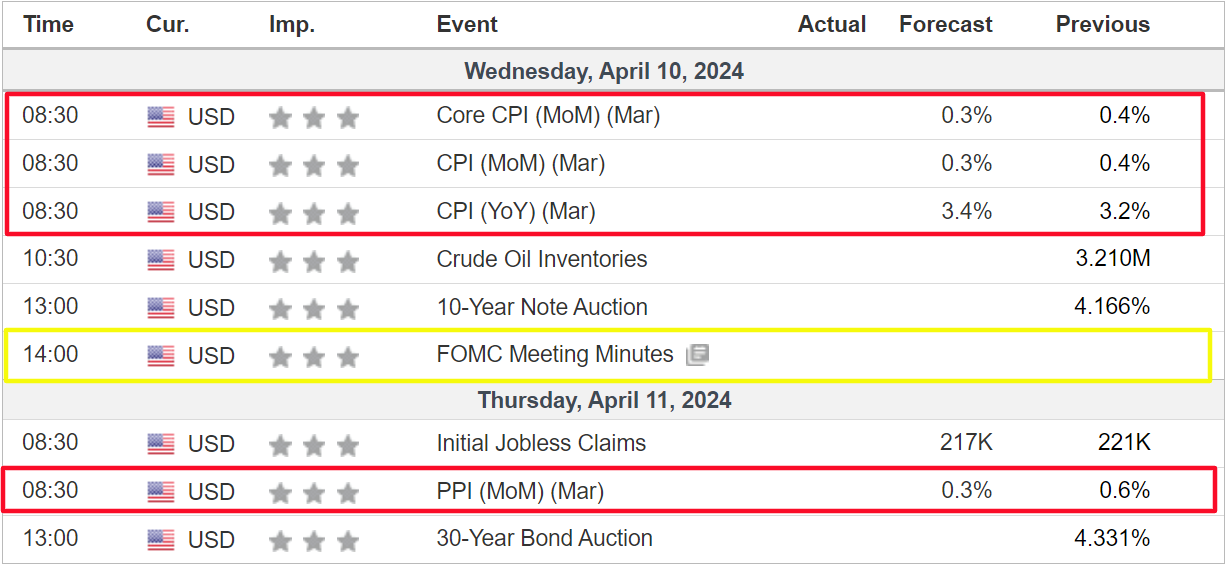

La semaine à venir devrait être une nouvelle fois riche en événements, les investisseurs continuant à chercher des indices sur les perspectives de réductions potentielles des taux d'intérêt.

Sur le calendrier économique, le plus important sera le rapport sur l'inflation des prix à la consommation aux États-Unis pour le mois de mars, qui devrait montrer que l'IPC annuel global a augmenté de 3,4 %, par rapport à l'augmentation de 3,2 % enregistrée en février.

Les données de l'IPC seront accompagnées de la publication des derniers chiffres sur les prix à la production, qui aideront à compléter le tableau de l'inflation.

Source : Investing.com

Entre-temps, le compte rendu de la réunion de mars du comité de politique monétaire de la Réserve fédérale, attendu mercredi, sera également suivi de près.

Dimanche matin, les marchés financiers ne voient que 53 % de chances que la Fed réduise ses taux en juin, selon le baromètre des taux Investing.com, contre plus de 90 % il y a quelques semaines.

Ailleurs, la saison des résultats du premier trimestre démarre officiellement vendredi, avec JPMorgan Chase (NYSE :JPM), Wells Fargo (NYSE :WFC), Citigroup (NYSE :C) et BlackRock (NYSE :BLK) devant tous publier leurs résultats trimestriels.

Quelle que soit la direction prise par le marché, je mets en évidence ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse. N'oubliez pas cependant que mon calendrier ne couvre que la semaine à venir, du lundi 8 avril au vendredi 12 avril.

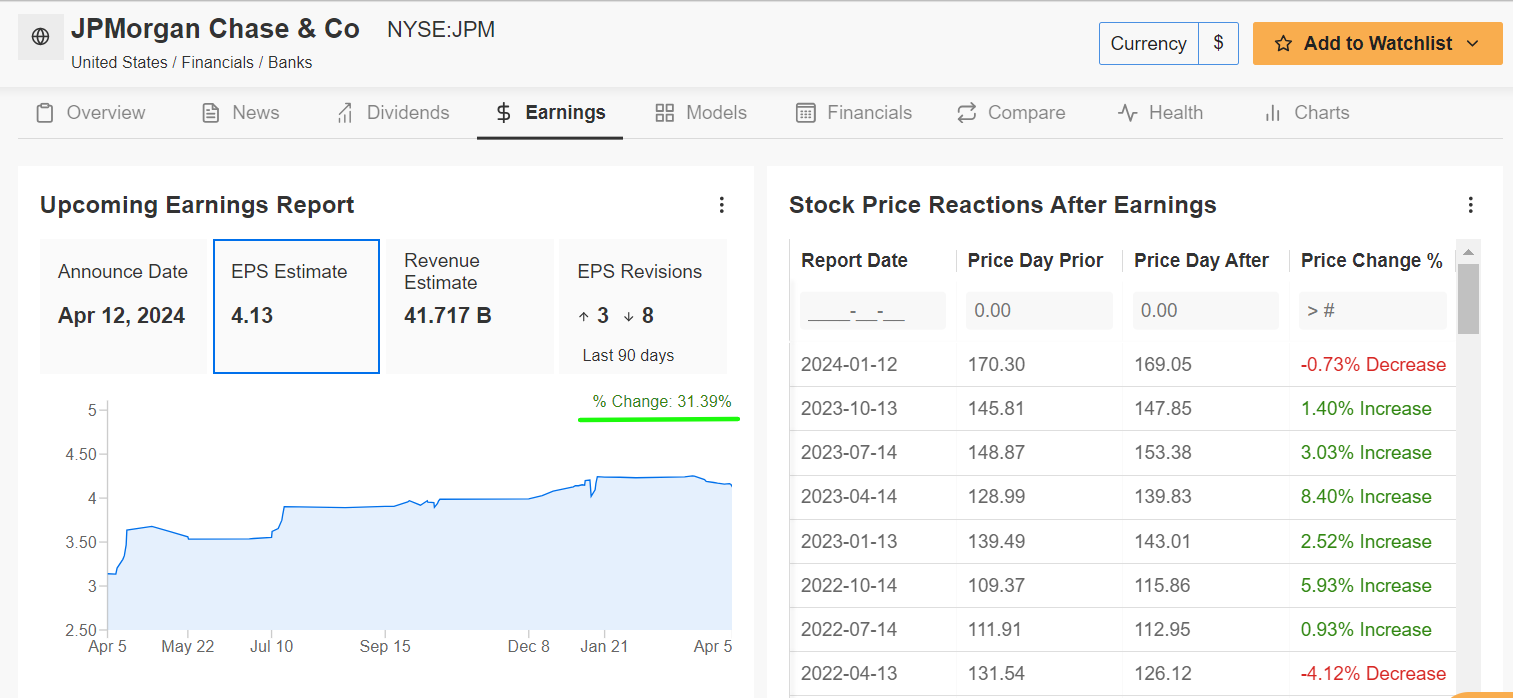

Actions à acheter : JPMorgan Chase

Je m'attends à une autre performance solide de la part de JPMorgan Chase (NYSE :JPM) cette semaine, avec des actions susceptibles d'atteindre un nouveau record, car les derniers résultats financiers de la puissance bancaire surprendront à la hausse, à mon avis, grâce à une solide performance dans ses principaux segments d'activité.

JPMorgan devrait présenter ses résultats du premier trimestre avant la cloche d'ouverture vendredi à 6h55 EST, les analystes et les investisseurs se montrant de plus en plus optimistes à l'égard de la mégabanque dirigée par Jamie Dimon.

Les participants au marché s'attendent à un mouvement implicite possible d'environ 3 % dans l'une ou l'autre direction pour les actions JPM à la suite de la mise à jour. L'action a chuté de 0,7 % après la publication de ses derniers résultats en janvier.

Bien que huit des onze analystes interrogés par InvestingPro aient revu à la baisse leurs prévisions de bénéfices et de revenus avant la publication, les estimations pour ces deux éléments sont toujours nettement plus élevées qu'elles ne l'étaient initialement.

Source : InvestingPro

Les estimations consensuelles prévoient que JPMorgan Chase affichera un bénéfice par action de 4,13 $ au premier trimestre, soit une hausse d'environ 1 % par rapport au bénéfice par action de 4,10 $ enregistré au cours de la même période l'an dernier.

Dans le même temps, les recettes devraient augmenter de 8,9 % en glissement annuel pour atteindre 41,7 milliards de dollars, ce qui, si cela se confirme, constituerait le chiffre d'affaires trimestriel le plus élevé de l'histoire de la mégabanque, grâce à une croissance solide de sa division de banque de détail.

En outre, je m'attends à ce que les revenus des opérations à revenu fixe, des opérations sur actions et de la banque d'investissement dépassent tous les attentes du consensus, le géant de Wall Street bénéficiant d'une augmentation de l'activité de négociation.

Ainsi, je pense que le PDG de JPM, Jamie Dimon, est prêt à offrir des perspectives optimistes pour les mois à venir, soutenu par la position avantageuse du géant bancaire dans le cadre de la résurgence des transactions mondiales, de l'activité de fusion et de la souscription d'introductions en bourse.

L'action JPM a terminé la séance de vendredi à 197,45 dollars, juste en dessous du record de clôture de 200,30 dollars atteint le 28 mars. Au niveau actuel, JPMorgan Chase a une capitalisation boursière de 568,7 milliards de dollars, ce qui vaut à la société de services financiers basée à New York le titre de banque la plus précieuse au monde.

Source : Investing.com

Les actions sont en forte hausse depuis le début de l'année 2024, gagnant 16 % depuis le début de l'année, la société bénéficiant de l'amélioration des conditions économiques, d'une forte demande de services bancaires et d'un environnement réglementaire favorable.

Comme le souligne ProTips, JPMorgan Chase est en très bonne santé financière, grâce à de fortes perspectives de croissance des bénéfices et des revenus, combinées à une valorisation attrayante et à un bilan impeccable. En outre, il convient de noter que la mégabanque a maintenu le versement de son dividende pendant 54 années consécutives.

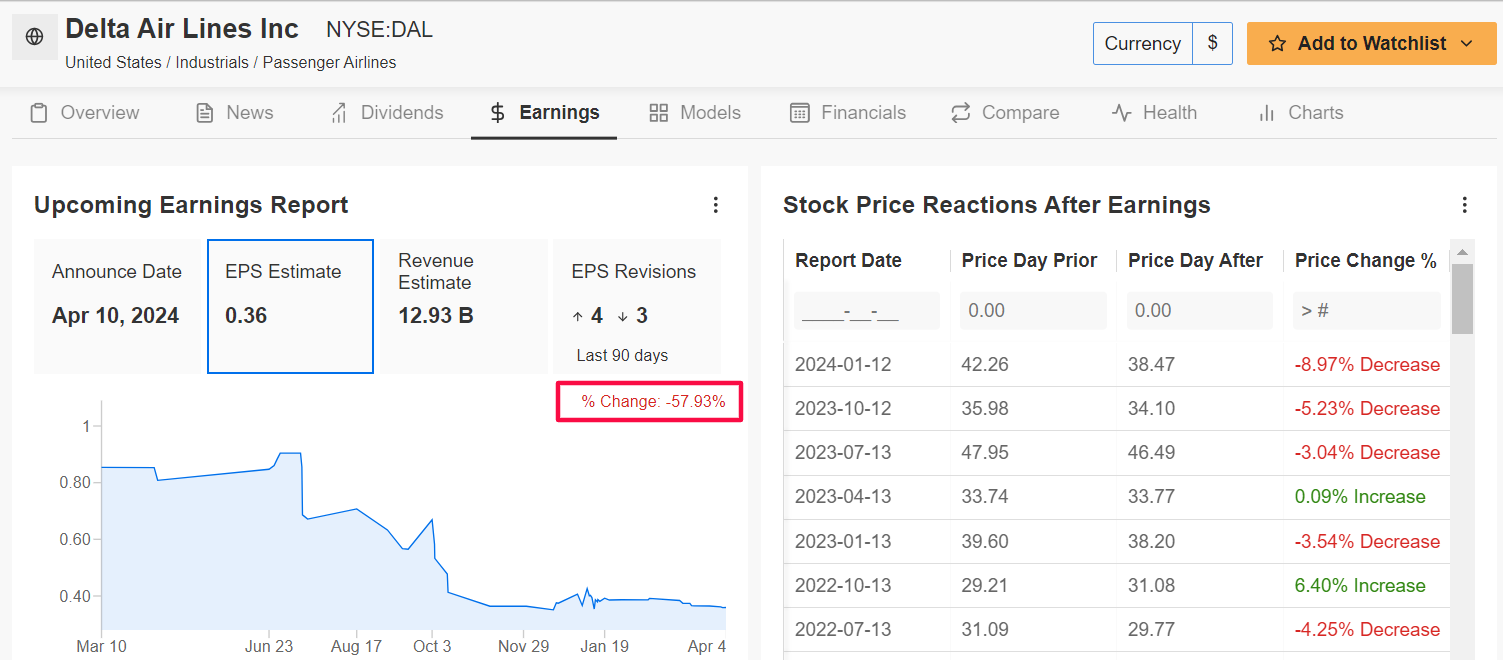

Actions à vendre : Delta Air Lines

Je prévois une semaine décevante pour Delta Air Lines (NYSE :DAL), car les résultats du premier trimestre et les prévisions du transporteur aérien traditionnel devraient décevoir les investisseurs en raison de l'environnement opérationnel difficile.

Delta devrait publier ses résultats du premier trimestre avant l'ouverture du marché américain, mercredi à 6h30 ET, dans un contexte d'incertitudes géopolitiques et économiques croissantes.

Selon le marché des options, les traders prévoient une variation d'environ 6 % dans les deux sens pour l'action DAL à la suite de la publication. Notamment, les actions ont plongé de 9 % après le rapport du quatrième trimestre de la société en janvier.

Soulignant plusieurs défis à court terme auxquels Delta est confrontée dans le contexte actuel, trois des sept analystes interrogés par InvestingPro ont réduit leurs estimations de BPA au cours des 90 derniers jours pour refléter une baisse d'environ 58% par rapport à leurs attentes initiales.

Source : InvestingPro

Wall Street prévoit que l'avion de ligne basé à Atlanta, en Géorgie, gagnera 0,36 $ par action au cours du trimestre de mars, soit une hausse de 44 % par rapport au BPA de 0,25 $ de la période précédente, tandis que les recettes devraient augmenter de 9,5 % par an pour atteindre 12,9 milliards de dollars.

Mais comme c'est généralement le cas, il s'agit davantage de prévisions que de résultats.

Ainsi, je pense que la direction de Delta fournira des perspectives décevantes pour l'exercice 2024 et adoptera un ton prudent dans un contexte de ralentissement des dépenses de consommation et de baisse des marges d'exploitation.

En outre, les craintes entourant le conflit en cours au Moyen-Orient et les préoccupations concernant l'impact de la flambée des prix du pétrole sur la rentabilité seront également au centre de l'attention.

L'action DAL a clôturé à 46,06 dollars vendredi. Les actions - qui ont gagné 14,5 % depuis le début de l'année - ont atteint un sommet de 49,20 $ en 2024 le 1er avril, un niveau qui n'a pas été atteint depuis le 13 juillet 2023.

Source : Investing.com

Aux évaluations actuelles, Delta a une capitalisation boursière d'environ 29 milliards de dollars, ce qui en fait la compagnie aérienne américaine la plus précieuse, devant ses pairs du secteur tels que Southwest Airlines (NYSE :LUV), United Airlines (NASDAQ :UAL) et American Airlines (NASDAQ :AAL).

Il convient de noter que les perspectives à court terme de Delta en matière de rentabilité et de flux de trésorerie semblent risquées, selon InvestingPro, qui signale la hausse des prix du carburant et l'augmentation des coûts de maintenance des avions comme des sources d'inquiétude.

Ne manquez pas de consulter InvestingPro pour rester en phase avec les tendances du marché et ce qu'elles signifient pour votre trading.

Les lecteurs de cet article bénéficient d'une remise supplémentaire de 10 % sur les plans annuels et semestriels avec les codes PROTIPS2024 (annuel) et PROTIPS20242 (semestriel).

Abonnez-vous ici et ne ratez plus jamais un marché haussier!

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.